LEI 15.599, DE 30-9-2015

(DO-PE DE 1-10-2015)

LEGISLAÇÃO TRIBUTÁRIA - Alteração

Pernambuco fixa alíquotas do ICMS para aplicação em 2016

Foram introduzidas modificações nas Leis 10.259, de 27-1-89, e 12.523, de 30-12-2003, relativamente à alíquota do ICMS bem como o Fundo Estadual de Combate e Erradicação da Pobreza - FECEP, com efeitos a partir de 1-1-2016.

O GOVERNADOR DO ESTADO DE PERNAMBUCO:

Faço saber que a Assembleia Legislativa decretou e eu sanciono a seguinte Lei:

Art. 1º A Lei nº 10.259, de 27 de janeiro de 1989, que institui o Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação - ICMS, passa a vigorar com as seguintes modificações:

“Art. 23. As alíquotas do imposto são as seguintes:

I - até 31 de dezembro de 2015, nas operações internas: (NR)

......................................................................................................................................................................................

IV - até 31 de dezembro de 2015, 17% (dezessete por cento) ou 25% (vinte e cinco por cento), conforme o disposto no inciso I, nas operações de importação do exterior; (NR)

V - até 31 de dezembro de 2015, 13% (treze por cento) na exportação de mercadoria ou serviço para o exterior; (NR)

VI - até 31 de dezembro de 2015, 17% (dezessete por cento) nas demais operações. (NR)

......................................................................................................................................................................................

§ 1º Até 31 de dezembro de 2015, as alíquotas de que trata o caput poderão ser alteradas, mediante Lei Estadual: (NR)

......................................................................................................................................................................................

§ 4º Até 31 de dezembro de 2015, a alíquota de 25% (vinte e cinco por cento) prevista no inciso I, “a”, deste artigo, somente será aplicada quando Lei Estadual, com base em proposta do Poder Executivo, relacionar quais os produtos que serão considerados como supérfl uos, levando-se em conta, essencialmente, a sua importância socioeconômica para o Estado. (NR)

......................................................................................................................................................................................

Art. 23-B. A partir de 1º de janeiro de 2016, nas operações e prestações internas ou de importação, as alíquotas do imposto são: (AC)

I - na prestação de serviço de comunicação:

a) até 31 de dezembro de 2019, 30% (trinta por cento); e

b) a partir de 1º de janeiro de 2020, 28% (vinte e oito por cento);

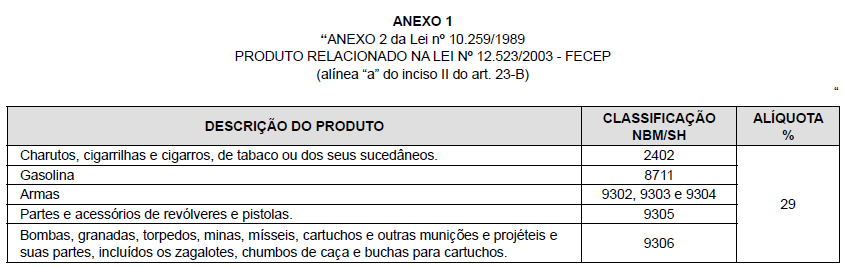

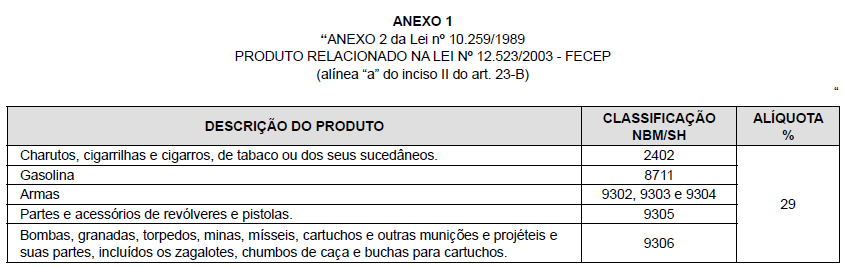

II - quando se tratar de operação com produto relacionado na Lei nº 12.523, de 30 de dezembro de 2003, que institui o Fundo Estadual de Combate e Erradicação da Pobreza - FECEP, observado o disposto no § 2º:

a) até 31 de dezembro de 2019, 29% (vinte e nove por cento) ou 27% (vinte e sete por cento), conforme a hipótese, nos termos do Anexo 2, com a correspondente classificação na NBM/SH; e

b) a partir de 1º de janeiro de 2020, 27% (vinte e sete por cento);

III - 25% (vinte e cinco por cento):

a) na operação relativa ao fornecimento de energia elétrica; e

b) na operação com produto relacionado com a correspondente classificação na NBM/SH, nos termos do Anexo 3;

IV - na operação com álcool não combustível destinado à utilização no processo de industrialização classificado nas posições 2207 e 2208 da NBM/SH ou com álcool anidro ou hidratado para fins combustíveis classificado na posição 2207 da NBM/SH:

a) até 31 de dezembro de 2019, 23% (vinte e três por cento); e

b) a partir de 1º de janeiro de 2020, 25% (vinte e cinco por cento);

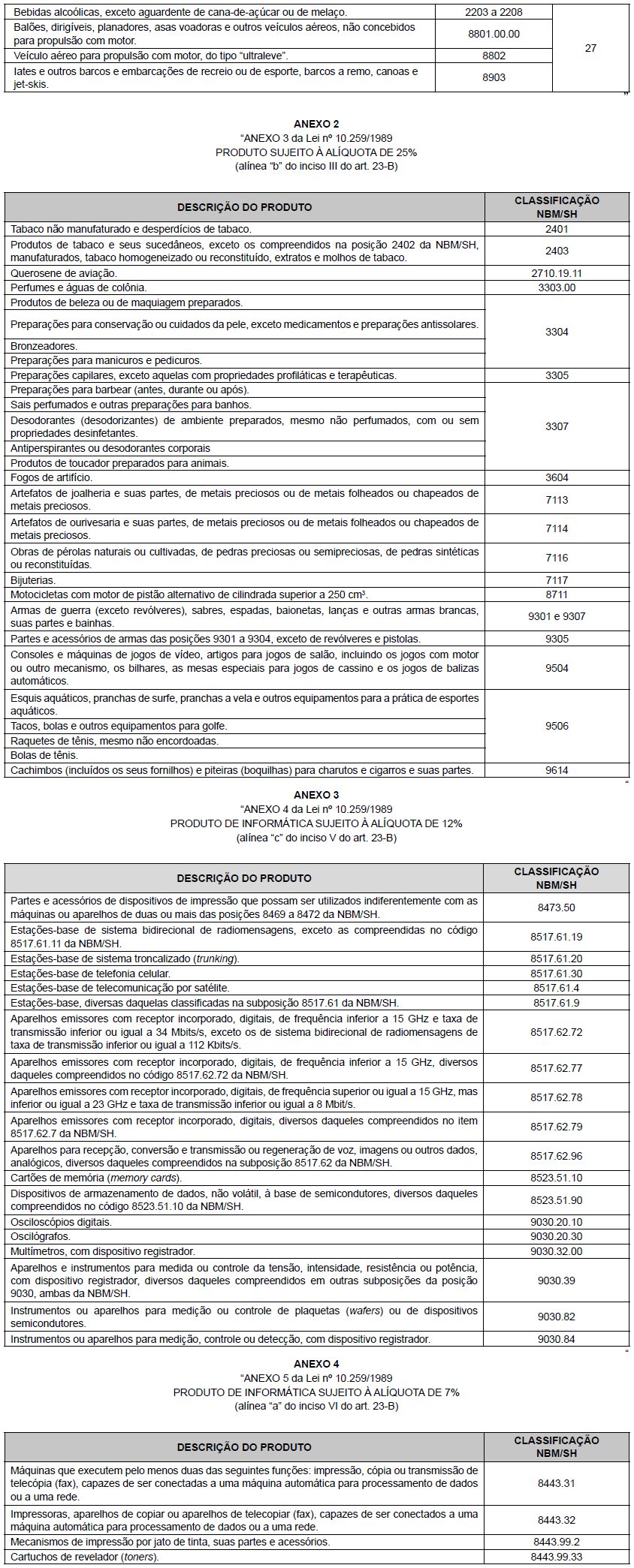

V - 12% (doze por cento):

a) na operação com trigo, farinha de trigo, inclusive pré-mistura e pão;

b) na prestação de serviço de transporte aéreo; e

c) na operação com produto de informática relacionado com a correspondente classificação na NBM/SH, nos termos do Anexo 4, observado o disposto no § 1º;

VI - 7% (sete por cento):

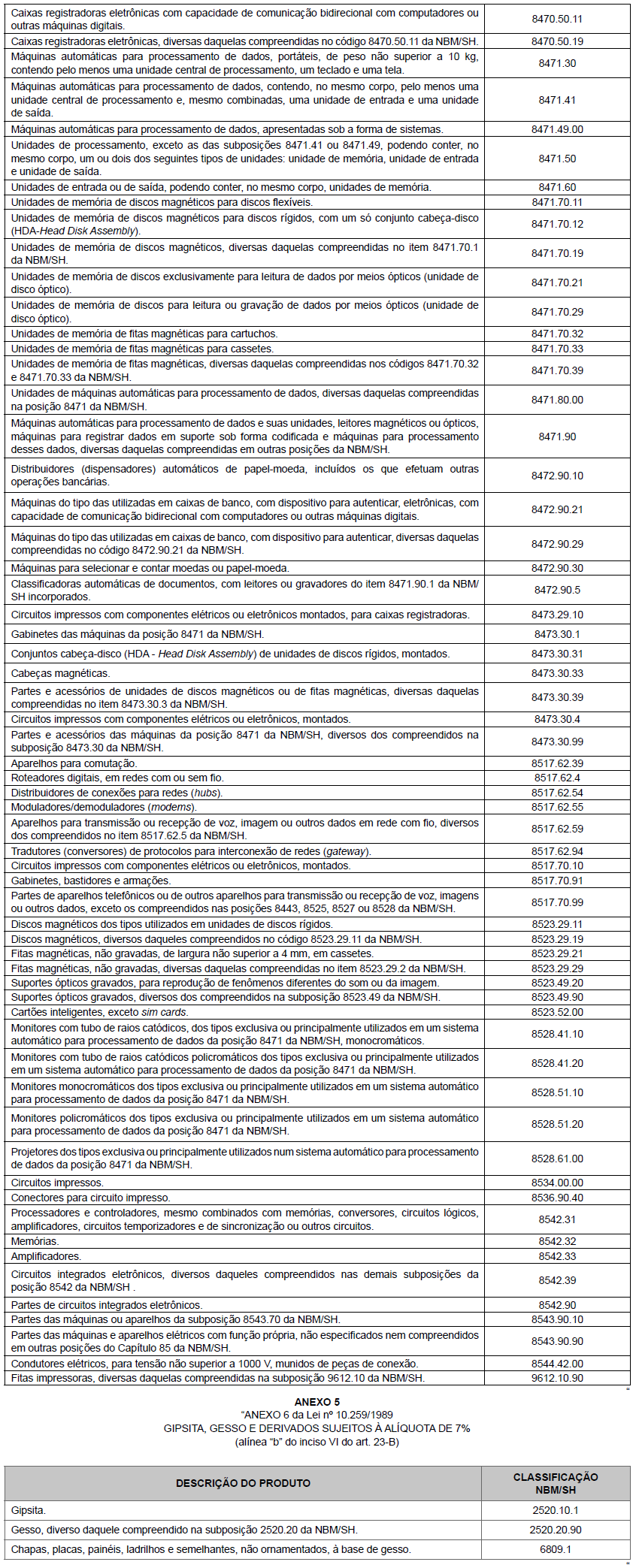

a) na operação com produto de informática relacionado com a correspondente classificação na NBM/SH, nos termos do Anexo 5, observado o disposto no § 1º; e

b) na operação com gipsita, gesso e derivados, relacionados com a correspondente classificação na NBM/SH, nos termos do Anexo 6; e

VII - nas hipóteses não relacionadas nos demais incisos:

a) até 31 de dezembro de 2019, 18% (dezoito por cento); e

b) a partir de 1º de janeiro de 2020, 17% (dezessete por cento).

§1º Fica o Poder Executivo autorizado a, mediante decreto, promover a adequação da descrição ou codificação da NBM/SH de produtos constantes dos Anexos 4 e 5, decorrentes de alterações promovidas na mencionada Nomenclatura.

§2º Nas alíquotas previstas no inciso II do caput, está incluído o adicional de 2 (dois) pontos percentuais previsto na Lei nº 12.523, de 2003, que institui o FECEP.

Art. 23-C. Concede-se o benefício fiscal de redução da alíquota do ICMS nas hipóteses definidas em legislação específica. (AC)

§ 1º Considera-se redução de alíquota o benefício fiscal concedido a sujeito passivo do imposto que importe em adoção de uma alíquota inferior àquela prevista para a operação ou prestação com a mesma mercadoria ou serviço.

§ 2º Ressalvados os casos previstos na legislação tributária em vigor, a redução de alíquota implica estorno do crédito relativo às aquisições, proporcional à respectiva redução.

Art. 23-D. A partir de 1º de janeiro de 2016, fica reduzida a alíquota relativa às operações e prestações a seguir relacionadas com os percentuais respectivamente indicados: (AC)

I - 20% (vinte por cento), no fornecimento interno de energia elétrica para consumo domiciliar, até 120 kWh/mês (cento e vinte quilowatts-hora por mês), quando se tratar de consumidor residencial de baixa renda, nos termos da Lei Federal nº 10.438, de 26 de abril de 2002;

II - 12% (doze por cento):

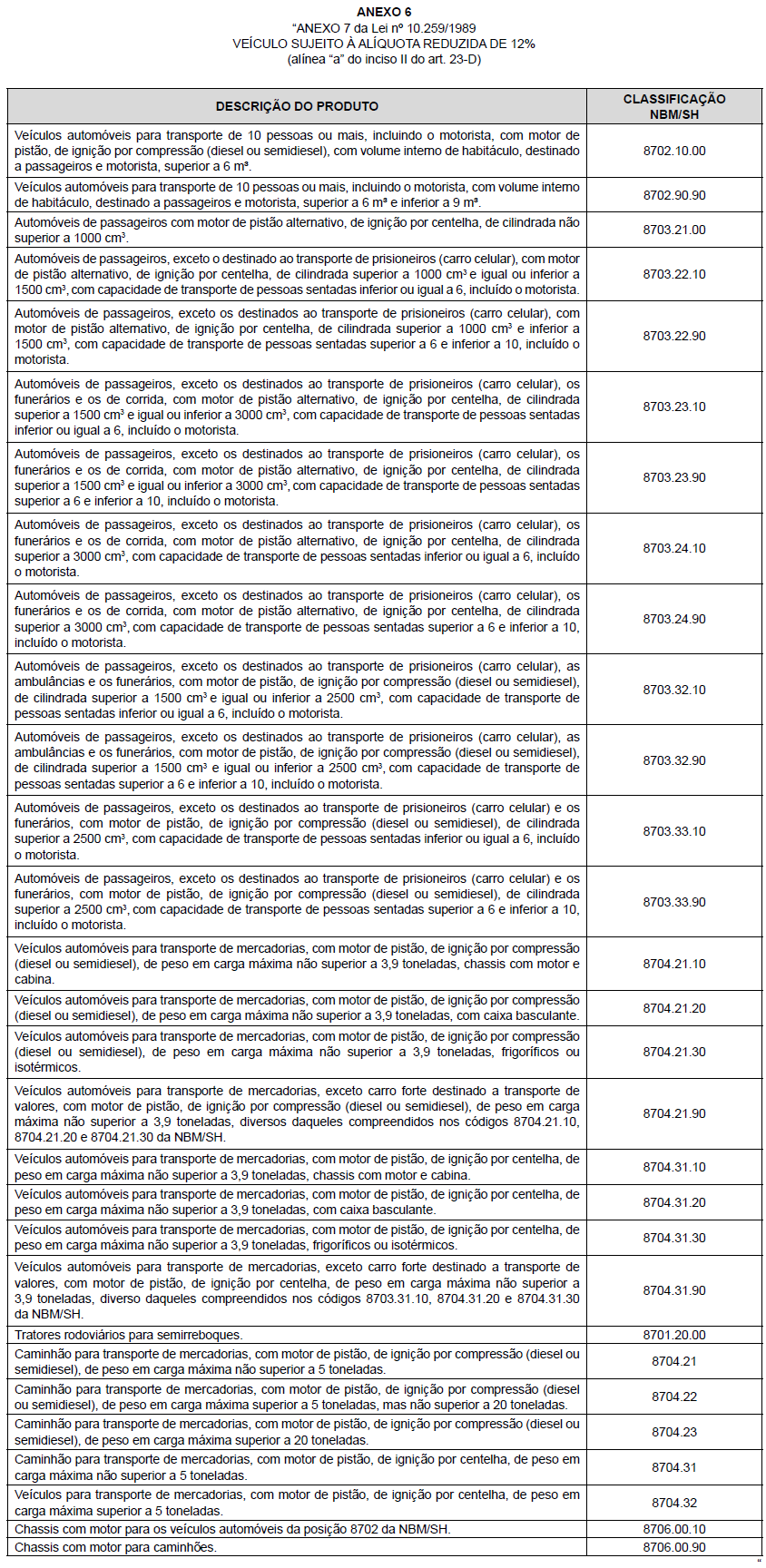

a) interna ou de importação realizadas com veículo automotor novo relacionado com a correspondente classificação na NBM/SH, nos termos do Anexo 7, promovidas pelos estabelecimentos fabricantes ou importadores, empresas concessionárias ou comerciais atacadistas de veículos automotores, mantido o crédito fiscal integral relativo à entrada; e

b) interna promovida pela empresa concessionária estadual de gás canalizado, com os seguintes produtos, mantido o crédito fiscal integral relativo à entrada, observado o disposto no § 1º:

1. gás natural veicular - GNV, tendo como destinatários posto revendedor de combustíveis ou distribuidora de combustíveis, conforme definidos e autorizados pelo órgão federal competente; e

2. gás natural comprimido - GNC, para utilização veicular, com destino a empresa distribuidora de GNC a granel, conforme definida e autorizada pelo órgão federal competente; e

III - 8,5% (oito vírgula cinco por cento), interna realizada com óleo diesel destinado ao consumo na prestação dos serviços públicos a seguir relacionados, observado o disposto no § 2º:

a) transporte complementar de passageiros na Região Metropolitana do Recife - RMR, por meio de ônibus; ou b) transporte coletivo de passageiros realizado por empresa que opere em Município que tenha promovido a regulamentação do referido serviço.

§ 1º O benefício previsto na alínea “c” do inciso II do caput deve ser transferido ao adquirente da mercadoria, inclusive consumidor final, mediante redução do respectivo preço.

§ 2º A aplicação da alíquota prevista no inciso III do caput:

I - fica condicionada à observância de limites e condições estabelecidos em decreto do Poder Executivo; e

II - estende-se às saídas de óleo diesel promovidas por refinaria de petróleo ou suas bases, com destino à distribuidora de combustível, desde que a destinação final do produto seja aquela mencionada no referido inciso.

....................................................................................................................................................................................”.

Art. 2º A Lei nº 12.523, de 30 de dezembro de 2003, que institui o Fundo Estadual de Combate e Erradicação da Pobreza - FECEP, passa a vigorar com a seguinte modificação, em decorrência do disposto no art. 1º da presente Lei:

“Art. 2º Constituem receitas do FECEP:

I - o produto da arrecadação correspondente ao adicional de 2 (dois) pontos percentuais na alíquota do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação - ICMS incidente sobre as operações internas e de importação, realizadas com os seguintes produtos: (NR)

....................................................................................................................................................................................”.

Art. 3º Ficam acrescentados à Lei nº 10.259, de 1989, os Anexos 2, 3, 4, 5, 6 e 7, conforme Anexos 1, 2, 3, 4, 5 e 6 da presente Lei, renumerando-se o Anexo Único para Anexo 1.

Art. 4º Esta Lei entra em vigor na data da publicação, produzindo seus efeitos a partir de 1º de janeiro de 2016.

Art. 5º Ficam revogados, a partir de 1º de janeiro de 2016:

I - os arts. 2º e 3º, bem como o Anexo Único, da Lei nº 10.295, de 13 de julho de 1989, que estabelece normas para aplicação da legislação fiscal do Estado e dá outras providências;

II - a Lei nº 11.319, de 29 de dezembro de 1995, que estabelece nova alíquota do ICMS, a partir do exercício de 1996, nas operações com gasolina, álcool anidro e hidratado, para fins combustíveis;

III - a Lei nº 11.409, de 20 de dezembro de 1996, que estabelece alíquota específica do ICMS para as operações internas e de importação relativas a trigo, farinha de trigo, inclusive pré-mistura, e pão, e dá outras providências;

IV - a Lei nº 11.456, de 22 de julho de 1997, que reduz a alíquota do ICMS, nas operações internas, realizadas com gipsita, gesso e derivados;

V - a Lei nº 11.457, de 22 de julho de 1997, que reduz a alíquota do ICMS incidente no serviço de transporte aéreo nas prestações internas e naquelas iniciadas ou prestadas no exterior, e dá outras providências;

VI - os arts. 1º e 4º da Lei nº 11.919, de 29 de dezembro de 2000, que altera as alíquotas do ICMS, nas hipóteses que especifica, e dá outras providências;

VII - a Lei nº 12.134, de 19 de dezembro de 2001, que altera a alíquota do ICMS relativa a álcool não combustível;

VIII - a Lei nº 12.135, de 19 de dezembro de 2001, que altera a alíquota do ICMS relativa às prestações de serviços de comunicação;

IX - a Lei nº 12.190, de 23 de abril de 2002, que altera a alíquota do ICMS relativa às operações com veículos automotores novos;

X - a Lei nº 12.334, de 23 de janeiro de 2003, altera a alíquota do ICMS relativa às operações com veículos novos motorizados, tipo motocicleta, classificados na posição 8711 da NBM/SH, a Lei nº 12.190, de 2002, e o Anexo Único da Lei nº 10.295, de 1989;

XI - a Lei nº 12.429, de 29 de setembro de 2003, que altera a alíquota do ICMS incidente nas operações internas realizadas com produtos de informática;

XII - a Lei nº 12.472, de 21 de novembro de 2003, que altera alíquota do ICMS relativa ao fornecimento de energia elétrica para consumo domiciliar;

XIII - o art. 4º da Lei nº 12.523, de 2003, que institui o FECEP, bem como altera a alíquota do ICMS incidente nas operações internas e de importação realizadas com os produtos que especifica;

XIV - a Lei nº 13.019, de 8 de maio de 2006, que altera a alíquota do ICMS relativa às operações internas com óleo diesel destinadas a empresas operadoras de linhas do sistema de transporte público de passageiros da Região Metropolitana do Recife;

XV - a Lei nº 13.119, de 24 de outubro de 2006, que reduz a alíquota do ICMS relativa ao fornecimento de energia elétrica para consumidor residencial de baixa renda; e

XVI - o inciso I do art. 1º da Lei nº 14.956, de 25 de abril de 2013, que concede isenção do ICMS, nas saídas internas de gás natural veicular - GNV, e de gás natural comprimido - GNC, bem como reduz a respectiva alíquota aplicável nas saídas de GNV e GNC, promovidas pela empresa concessionária estadual de gás canalizado.

PAULO HENRIQUE SARAIVA CÂMARAGovernador do EstadoMÁRCIO STEFANNI MONTEIRO MORAISANTÔNIO CARLOS DOS SANTOS FIGUEIRAANTÔNIO CÉSAR CAÚLA REIS