DECRETO 45.237, DE 27-11-2015

(DO-AL DE 30-11-2015)

REGULAMENTO - Alteração

Estado introduz alterações no RICMS

Estas modificações no Decreto 35.245, de 26-12-91 - RICMS-AL, implementam as disposições previstas em diversos atos do Confaz, em especial com relação à substituição tributária, com efeitos a partir das datas que especifica.

O GOVERNADOR DO ESTADO DE ALAGOAS, no uso das atribuições que lhe confere o inciso IV do art. 107 da Constituição Estadual, tendo em vista a publicação dos Convênios ICMS nºs 61/2015 e 68/2015 e dos Protocolos ICMS nºs 52/2015 e 60/2015, e o que mais consta do Processo Administrativo nº 1500-32960/2015,

DECRETA:

Art. 1º Os dispositivos adiante indicados do Regulamento do ICMS, aprovado pelo Decreto Estadual nº 35.245, de 26 de dezembro de 1991, passam a vigorar com a seguinte redação:

I – o parágrafo único do art. 436-A:

“Art. 436-A. Nas operações interestaduais entre os signatários dos Protocolos ICMS nº 13, 14 e 15, todos de 2006, e internas, fica atribuída ao estabelecimento industrial, importador e arrematante de mercadoria importada e apreendida, na condição de sujeito passivo por substituição, a responsabilidade pela retenção e recolhimento do imposto devido pelas subsequentes saídas, com os seguintes produtos (Protocolos ICMS nº 13/06, 14/06 e 15/06):

(...)

Parágrafo único. Fica também atribuída a responsabilidade pela retenção e recolhimento do imposto na forma do caput deste artigo, na hipótese em que o remetente estiver localizado em Estado signatário dos Protocolos ICMS nºs 14/07 e 103/12 (Protocolos ICMS nºs 37/07 e 52/15).” (NR)

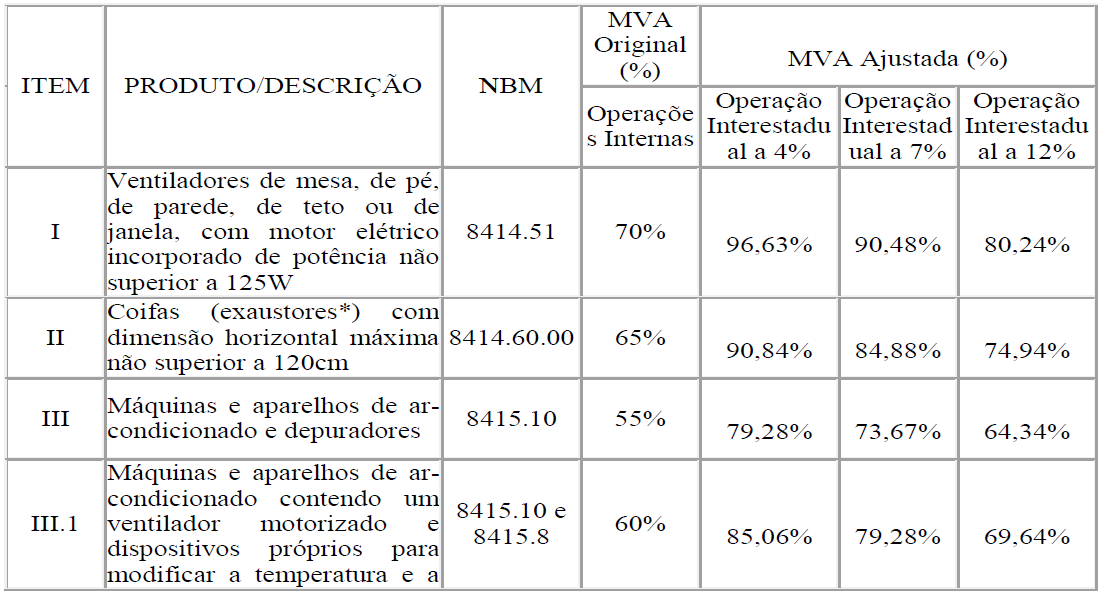

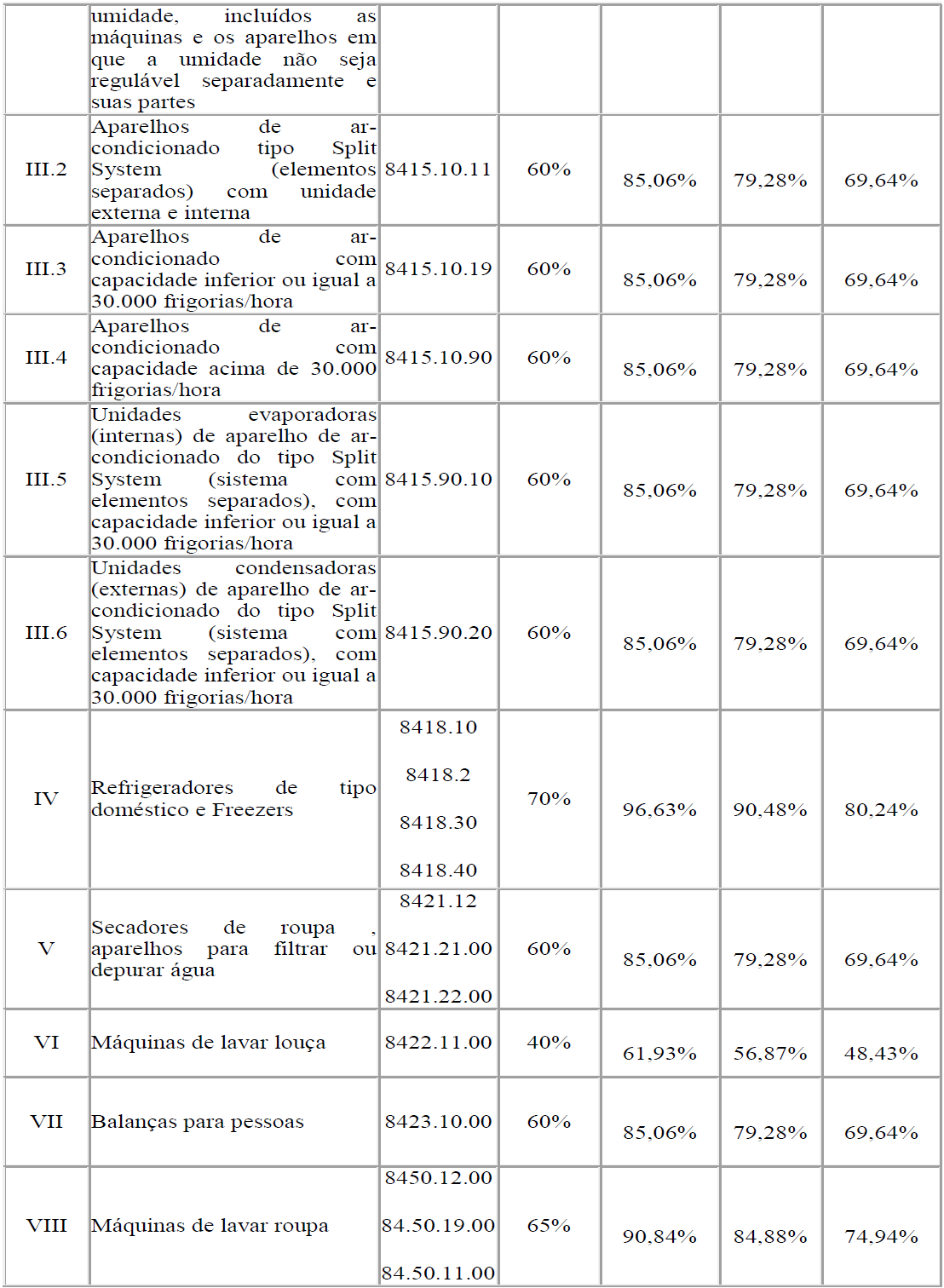

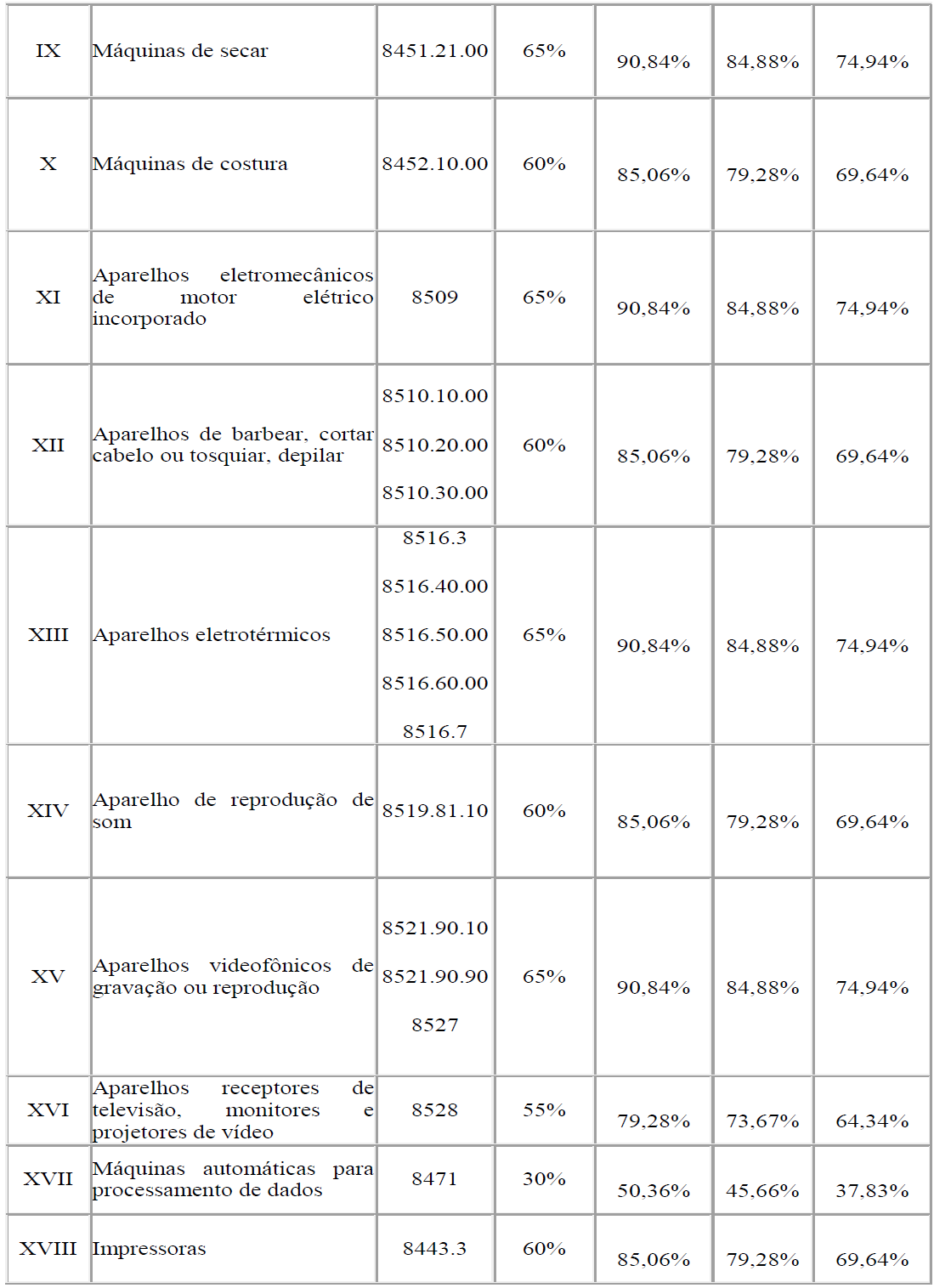

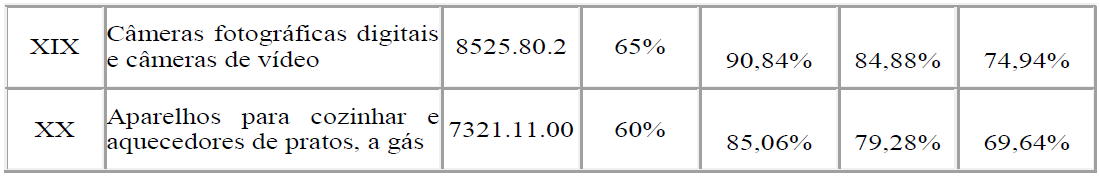

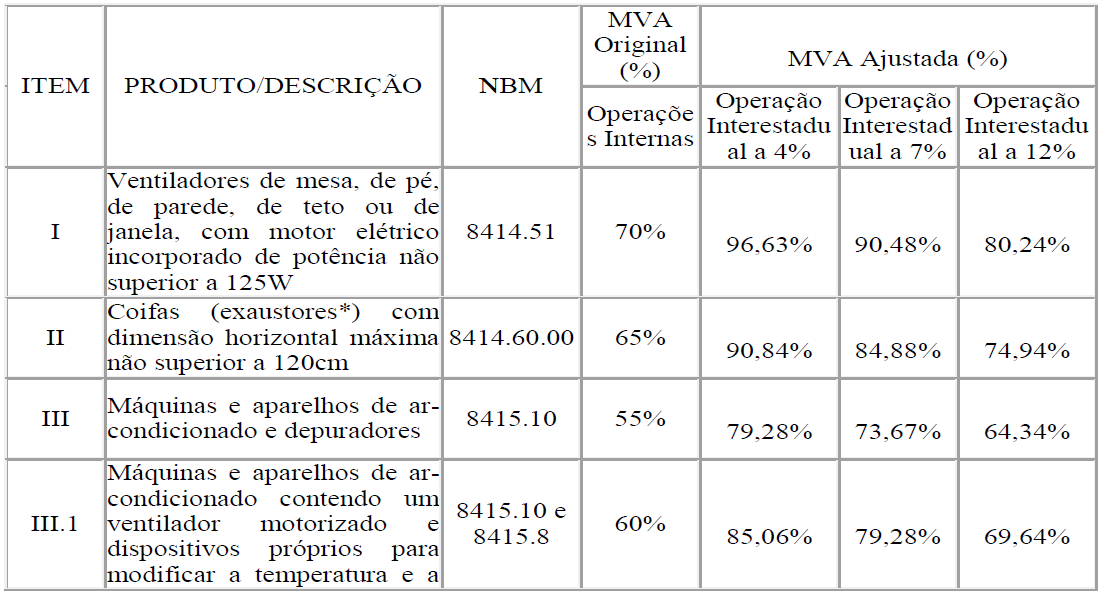

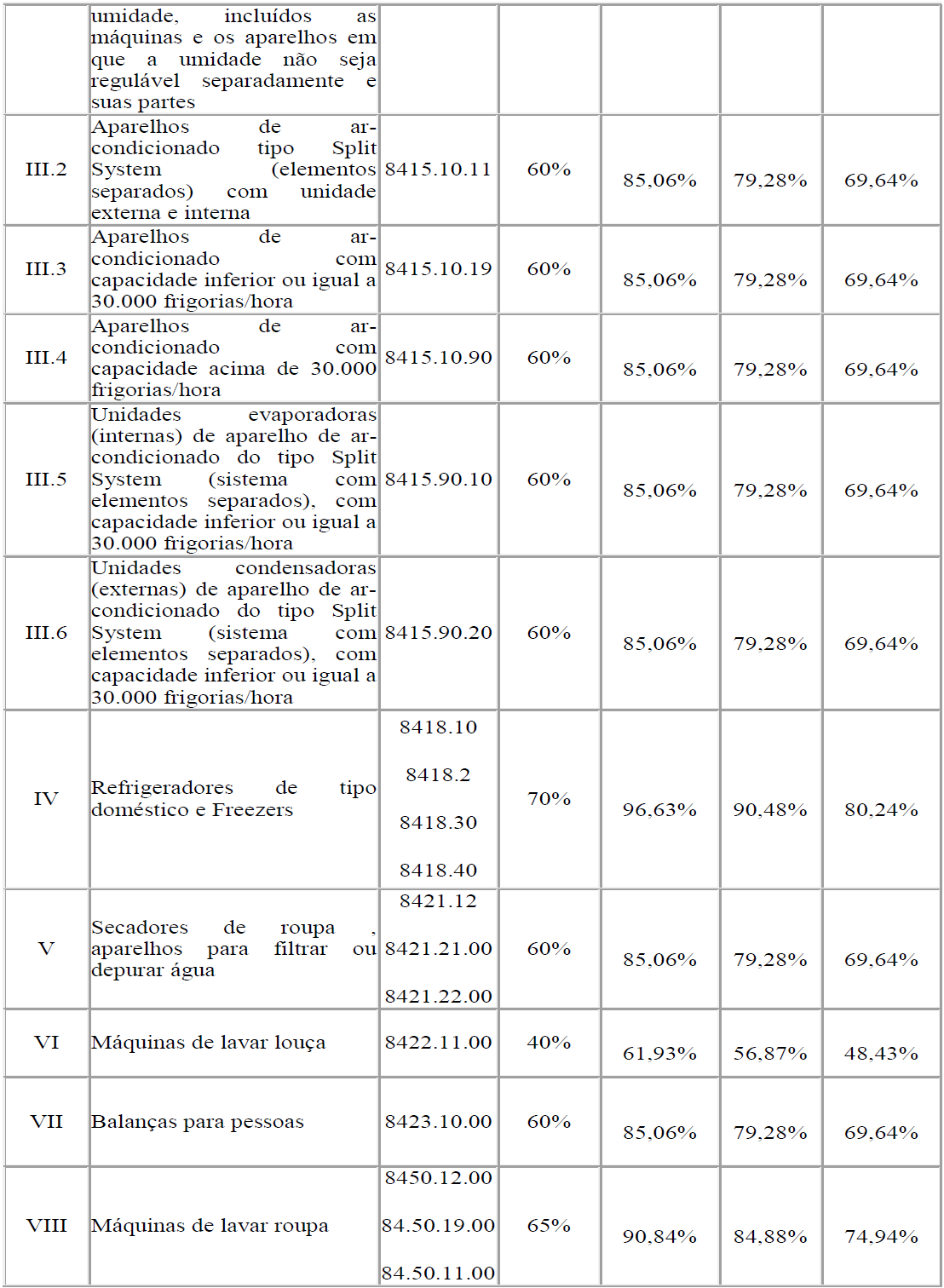

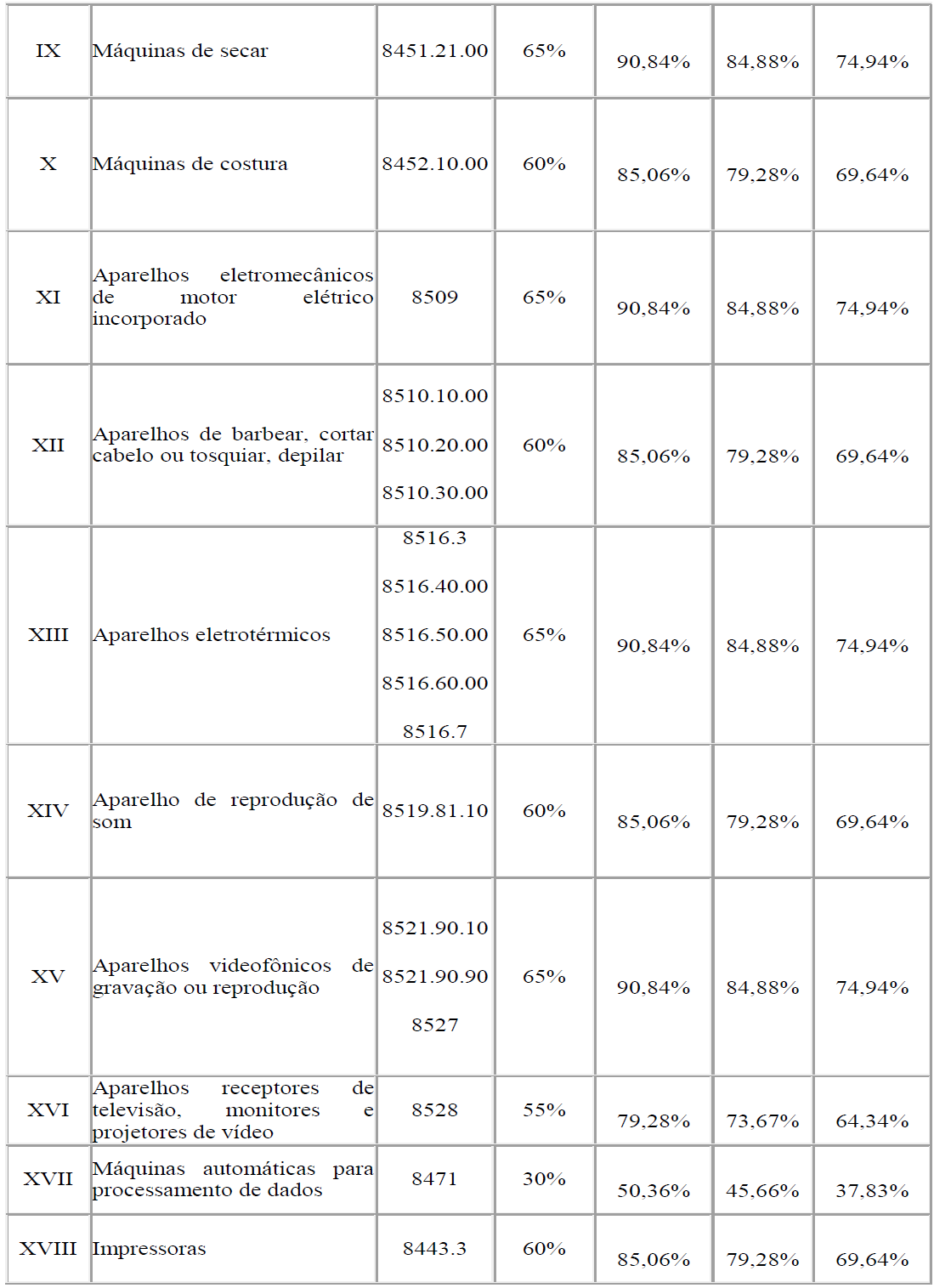

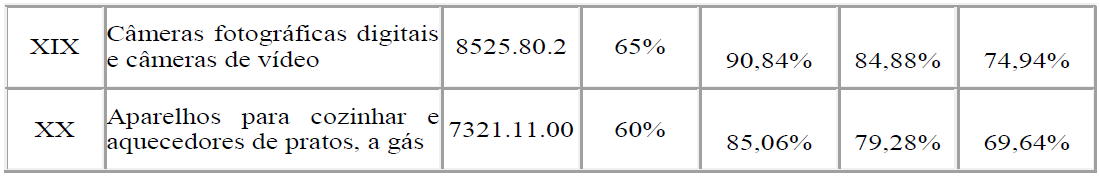

II – o caput e a tabela do art. 443-A:

“Art. 443-A. Nas operações interestaduais com os produtos abaixo relacionados com a respectiva classificação na Nomenclatura Brasileira de Mercadorias - Sistema Harmonizado – NBM/SH, destinadas ao Estado de Alagoas, por importador ou industrial fabricante localizados no Estado de São Paulo, fica atribuída ao estabelecimento remetente, na qualidade de sujeito passivo por substituição tributária, a responsabilidade pela retenção e recolhimento do imposto devido nas subsequentes saídas ou na entrada para uso ou consumo do destinatário (Protocolos ICMS nºs 15/07, 23/07, 38/07 e 60/15):

“Art. 443-D. A base de cálculo do imposto, para os fins de substituição tributária, será o valor correspondente ao preço único ou máximo de venda a varejo fixado pelo órgão público competente (Protocolos nºs ICMS 15/07 e 60/15).

§ 1º Inexistindo o valor de que trata o caput deste artigo, a base de cálculo corresponderá ao montante formado pelo preço praticado pelo remetente, incluídos os valores correspondentes a frete, seguro, impostos, contribuições, e outros encargos transferíveis ou cobrados do destinatário, ainda que por terceiros, adicionado da parcela resultante da aplicação, sobre o referido montante, do percentual de margem de valor agregado ajustada (“MVA Ajustada”), calculado segundo a fórmula “MVA ajustada = [ (1+ M VA S T original) x (1 - ALQ inter) / (1- ALQ intra)] -1”, onde:

I – “MVA ST original” é a margem de valor agregado indicada na tabela do art. 443-A;

II – “ALQ inter” é o coeficiente correspondente à alíquota interestadual aplicável à operação no Estado de origem; e

III – “ALQ intra” é o coeficiente correspondente à alíquota interna ou ao percentual de carga tributária efetiva, quando este for inferior à alíquota interna, prevista para as operações internas neste Estado, nas operações com as mesmas mercadorias listadas na tabela do art. 443-A.

§ 2º Na hipótese de a “ALQ intra” ser inferior à “ALQ inter”, deverá ser aplicada a “MVA – ST original”, sem o ajuste previsto no § 1º deste artigo.

§ 3º Quando o valor do frete, seguro ou outro encargo, por impossibilidade do remetente da mercadoria, não for incluído na composição da base de cálculo, o adquirente deste Estado, para calcular a complementação do imposto correspondente, deverá:

I – adicionar ao valor do frete, seguro ou outro encargo os percentuais de margem de valor agregado ajustada definidos na tabela do art. 443-A, conforme o caso;

II – aplicar sobre o valor obtido nos termos do inciso anterior a alíquota interna vigente neste Estado para a mercadoria; e

III – deduzir do resultado obtido no inciso anterior o valor do ICMS devido ao Estado de origem, destacado em conhecimento de transporte, incidente na prestação entre contribuintes.

§ 4º Nas operações interestaduais com mercadorias destinadas a uso ou consumo de contribuinte em Alagoas, a base de cálculo corresponderá ao preço efetivamente praticado na operação, incluídas as parcelas relativas a frete, seguro, impostos, taxas de franquia, contribuições, e demais encargos transferíveis ou cobrados do destinatário, quando não incluídos naquele preço.

§ 5º Na hipótese de importação, inexistindo a base de cálculo prevista no caput deste artigo, sobre a base de cálculo do ICMS da operação própria de importação será aplicado o percentual de margem de valor agregado original definido na tabela do art. 443-A.

§ 6º Na hipótese em que o remetente seja optante pelo pagamento do ICMS na forma do Simples Nacional, para efeito de determinação da base de cálculo da substituição tributária, o percentual de margem de valor agregado – MVA adotado será aquele estabelecido a título de “MVA-ST original” (Convênio ICMS nº 35/11).

§ 7º O disposto no § 6º deste artigo aplica-se inclusive nos casos em que o adquirente da mercadoria, optante ou não pelo pagamento do ICMS na forma do Simples Nacional, seja o responsável pelo recolhimento do imposto devido por substituição tributária, desde que o remetente seja optante pelo pagamento do ICMS na forma do Simples Nacional (Convênio ICMS nº 35/11).” (NR)

IV – o inciso I da nota 3 do item 74 da Parte II do Anexo I:

“74 – Saídas internas e interestaduais de veículo automotor novo, quando adquirido por pessoa portadora de deficiência física, visual, mental severa ou profunda, ou por autista, diretamente ou por intermédio de seu representante legal (Convênio ICMS nºs 38/12 e 135/12).

Nota 3. Para os efeitos deste item, considera-se pessoa portadora de:

I – deficiência física, aquela que apresenta alteração completa ou parcial de um ou mais segmentos do corpo humano, acarretando o comprometimento da função física, apresentando-se sob a forma de paraplegia, paraparesia, monoplegia, monoparesia, nanismo, tetraplegia, tetraparesia, triplegia, triparesia, hemiplegia, hemiparesia, ostomia, amputação ou ausência de membro, paralisia cerebral, membros com deformidade congênita ou adquirida, exceto as deformidades estéticas e as que não produzam dificuldades para o desempenho de funções (Convênios ICMS nºs 78/14 e 68/15);

(...)” (NR)

V – o caput do art. 10 do Anexo XXV:

“Art. 10. Em substituição aos percentuais de margem de valor agregado de que trata o art. 9º deste Anexo, aplicar-se-á, nas operações promovidas pelo sujeito passivo por substituição tributária, relativamente às saídas subsequentes com gasolina, óleo diesel, querosene de aviação, gás liquefeito de petróleo, gás natural veicular e álcool etílico hidratado combustível, a margem de valor agregado obtida mediante aplicação da seguinte fórmula, a cada operação: MVA = {[PMPF x (1 - ALIQ)] / [(VFI + FSE) x (1 - IM)] / FCV - 1} x 100 (Convênio ICMS nº 61/15)” (NR)

Art. 2º O Regulamento do ICMS, aprovado pelo Decreto Estadual nº 35.245, de 26 de dezembro de 1991, passa a vigorar acrescido do inciso VII ao § 1º e dos §§ 6º e 7º ao art. 10 do Anexo XXV, com a seguinte redação:

“Art. 10. Em substituição aos percentuais de margem de valor agregado de que trata o art. 9º deste Anexo, aplicar-se-á, nas operações promovidas pelo sujeito passivo por substituição tributária, relativamente às saídas subseqüentes com gasolina, óleo diesel, querosene de aviação, gás liquefeito de petróleo, gás natural veicular e álcool etílico hidratado combustível, a margem de valor agregado obtida mediante aplicação da seguinte fórmula, a cada operação: MVA = {[PMPF x (1 - ALIQ)] / [(VFI + FSE) x (1 - IM)] / FCV - 1} x 100 (Convênio ICMS 61/15).

§ 1º Para efeito deste artigo, considera-se:

(...)

VII – FCV: Fator de Correção do Volume (Convênio ICMS nº 61/15).

(...)

§ 6º O Fator de Correção do Volume – FCV será divulgado em ato COTEPE e corresponderá à correção dos volumes, utilizados para a composição da base de cálculo do ICMS, dos combustíveis líquidos e derivados de petróleo faturados a 20ºC pelo produtor nacional de combustíveis ou por suas bases, pelos importadores ou pelos formuladores, para a comercialização à temperatura ambiente definida pelo Estado (Convênio nº ICMS 61/15).

§ 7º O Fator de Correção do Volume – FCV será calculado anualmente, com base na tabela de densidade divulgada pela Agência Nacional do Petróleo – ANP, nas temperaturas médias anuais das unidades federadas divulgada pelo Instituto Nacional de Meteorologia – INMET e na tabela de conversão de volume aprovada pela Resolução CNP nº 06/70 (Convênio nº ICMS 61/15).”. (AC)

Art. 3º Este Decreto entra em vigor na data de sua publicação, produzindo efeitos a partir:

I – de 1º de outubro de 2015, em relação ao inciso IV do art. 1º (Convênio ICMS nº 68/15);

II – do primeiro dia do segundo mês seguinte ao de sua publicação, em relação aos incisos I, II e III do art. 1º (Protocolo ICMS nº 52/15 e Convênio ICMS nº 60/15); e

III – de 1º de janeiro de 2016, em relação ao inciso V do art. 1º e art. 2º (Convênio ICMS nº 61/15).

JOSÉ RENAN VASCONCELOS CALHEIROS FILHO

Governador