DECRETO 36.213, DE 30-9-2015

(DO-PB DE 1-10-2015)

REGULAMENTO - Alteração

Estado introduz diversas alterações no RICMS

Foram introduzidas diversas alterações no Decreto 18.930, de 19-6-97 - RICMS-PB, em especial com relação às operações interestaduais com destino a consumidor final e substituição tributária, com efeitos a partir das datas que especifica.

O GOVERNADOR DO ESTADO DA PARAÍBA, no uso das atribuições que lhe confere o art. 86, inciso IV, da Constituição do Estado, e tendo em vista a Lei nº 10.507, de 18 de setembro de 2015,

DECRETA:

Art. 1º Os dispositivos do Regulamento do ICMS – RICMS, aprovado pelo Decreto nº 18.930, de 19 de junho de 1997, abaixo enunciados, passam a vigorar com as seguintes redações:

I – os incisos II, IV e VIII do “caput” do art. 13:

“II – 12% (doze por cento), nas operações e prestações interestaduais que destinem mercadorias, bens ou serviços a contribuintes ou não do imposto;”;

“IV – 18% (dezoito por cento), nas operações e prestações internas e na importação de bens e mercadorias do exterior;”;

“VIII – 4% (quatro por cento), nas operações interestaduais que destinem bens e mercadorias importados do exterior a contribuintes ou não do imposto que, após o desembaraço aduaneiro, observado o disposto nos §§ 2º a 5º deste artigo e no art. 265-C deste Regulamento (Convênio ICMS 123/12):

a) não tenham sido submetidos a processo de industrialização;

b) ainda que submetidos a processo de transformação, beneficiamento, montagem,

acondicionamento, reacondicionamento, renovação ou recondicionamento, resultem em mercadorias

ou bens com Conteúdo de Importação superior a 40% (quarenta por cento).”;

II – os incisos X e XII do “caput” do art. 14:

“X – na hipótese do inciso XIV do “caput” do art. 3º, o valor da operação;”;

“XII – nas hipóteses dos incisos XV e XVI do “caput” do art. 3º, o valor da operação,

acrescido, se for o caso, do Imposto sobre Produtos Industrializados e de outras despesas cobradas ou

debitadas ao destinatário.”;

III – a alínea “j” do inciso I do “caput” do art. 45:

“j) relativamente ao pagamento da diferença de alíquotas:

1. o do estabelecimento destinatário da mercadoria ou bem para uso, consumo ou

ativo permanente, na hipótese do inciso XIV do “caput” do art. 3º e para os efeitos do § 3º do art. 14;

2. o do estabelecimento remetente de mercadorias ou bem destinados a consumidor

final não contribuinte do imposto, na hipótese do inciso XVI do “caput” do art. 3º;”;

IV – a alínea “c” do inciso II do “caput” do art. 45:

“c) relativamente ao pagamento da diferença de alíquotas:

1. o do estabelecimento destinatário do serviço, na hipótese do inciso XIII do “caput” do art. 3º e do § 3º do art. 14;

2. onde tenha início a prestação, na hipótese do inciso XVI do “caput” do art. 3º;”;

V – o art. 57:

“Art. 57. Os estabelecimentos dos contribuintes obrigados à escrituração fiscal apurarão o valor do imposto a recolher, de conformidade com o regime de apuração normal.”;

VI – o inciso VII do art. 119:

“VII – comunicar à repartição fazendária as alterações contratuais e estatutárias, bem como as mudanças de domicílio fiscal, venda, fusão, cisão, transformação, incorporação, sucessão motivada pela morte do titular, transferência de estabelecimento, no prazo de 30 (trinta) dias após a ocorrência do fato, observado o disposto no art. 123;”;

VII – o “caput” do art. 263:

“Art. 263. Os contribuintes do imposto, excetuados os produtores rurais não equiparados a comerciante ou industrial e os obrigados a entregar a Escrituração Fiscal Digital - EFD, apresentarão a Guia de Informação Mensal do ICMS - GIM, conforme especificações técnicas previstas nos Anexos 06 e 46.”;

VIII – o § 9º do art 267:

“§ 9º O livro referido no § 8º deste artigo será dispensado quando se tratar de produtor agropecuário.”;

IX – a alínea “a” do inciso IV do “caput” do art. 670:

“a) aos que deixarem de comunicar à repartição fazendária as alterações contratuais e estatutárias, bem como as mudanças de domicílio fiscal, venda, fusão, cisão, transformação, incorporação, sucessão motivada pela morte do titular, transferência de estabelecimento, no prazo de 30 (trinta) dias após a ocorrência do fato;”.

Art. 2º Ficam acrescidos ao Regulamento do ICMS - RICMS, aprovado pelo Decreto nº 18.930, de 19 de junho de 1997, os dispositivos a seguir indicados, com as respectivas redações:

I – o inciso VII ao “caput” do § 1º do art. 2º:

“VII – sobre as operações e prestações interestaduais que destinem mercadorias, bens e serviços a consumidor final não contribuinte do imposto localizado neste Estado, e corresponde à diferença entre a alíquota interna deste Estado e a alíquota interestadual, inclusive quando realizadas diretamente no estabelecimento comercial, exceto quando do autoconsumo.”;

II – o inciso XVI ao “caput” do art. 3º:

“XVI – da saída de mercadoria ou bens de estabelecimento de contribuinte de outra unidade da Federação, bem como do início da prestação de serviço originada em outro Estado, destinada a consumidor final não contribuinte localizado neste Estado, inclusive quando realizadas diretamente no estabelecimento comercial, exceto quando do autoconsumo, observado o disposto no inciso XIV deste artigo.”;

III – o inciso XIV ao “caput” do art. 4º:

“XIV – fonogramas e videofonogramas musicais produzidos no Brasil contendo obras musicais ou literomusicais de autores brasileiros e/ou obras em geral interpretadas por artistas brasileiros bem como os suportes materiais ou arquivos digitais que os contenham, salvo na etapa de replicação industrial de mídias ópticas de leitura a laser.”;

IV – os incisos IX e X ao “caput” do art. 13:

“IX – 23% (vinte e três por cento), nas operações internas realizadas com álcool anidro e hidratado para qualquer fim;

X – 27% (vinte e sete por cento), nas operações internas realizadas com gasolina.”;

V – a alínea “f” ao inciso II do “caput” do art. 38:

“f) sem a comprovação do pagamento do imposto correspondente ao diferencial de alíquotas devido nas operações interestaduais destinadas a consumidor final não contribuinte do imposto localizado neste Estado, quando o remetente não possuir inscrição no Cadastro de Contribuintes do ICMS do Estado da Paraíba - CCICMS/PB;”;

VI – os arts. 38-A, 38-B e 38-C:

“Art. 38-A. Na hipótese do inciso VII do “caput” do § 1º do art. 2º, a responsabilidade pelo recolhimento do imposto correspondente à diferença entre a alíquota interna deste Estado e a interestadual caberá ao:

I – destinatário localizado neste Estado, quando este for contribuinte do imposto, inclusive se optante pelo Simples Nacional;

II – remetente e ao prestador, localizados em outra unidade da Federação, inclusive o optante pelo Simples Nacional, quando o destinatário deste Estado não for contribuinte do imposto.

Art. 38-B. O recolhimento para este Estado do valor correspondente à diferença entre a alíquota interna deste Estado e a interestadual a que se refere o inciso II do “caput” do art. 38-A deverá ser realizado pelo remetente ou prestador, localizado em outra unidade da Federação, na seguinte proporção:

I – para o ano de 2016: 40% (quarenta por cento);

II – para o ano de 2017: 60% (sessenta por cento);

III – para o ano de 2018: 80% (oitenta por cento);

IV – a partir do ano de 2019: 100% (cem por cento).”;

Art. 38-C. Nas operações ou prestações que destinarem mercadorias, bens ou serviços a consumidor final não contribuinte do imposto localizado em outra unidade da Federação, deverá ser recolhido para este Estado, além do imposto calculado mediante utilização da alíquota interestadual, o valor correspondente à diferença entre a alíquota interna da unidade federada de destino e a alíquota interestadual, na seguinte proporção:

I – em 2016: 60% (sessenta por cento);

II – em 2017: 40% (quarenta por cento);

III – em 2018: 20% (vinte por cento).”.

VII – a alínea “e” ao inciso II do “caput” do art. 670:

“e) aos que, nas saídas internas e interestaduais, deixarem de informar no DANFE os dados referentes à prestação do serviço de transporte de carga;”.

Art. 3º Ficam revogados os dispositivos, a seguir enunciados, do Regulamento do ICMS – RICMS, aprovado pelo Decreto nº 18.930, de 19 de junho de 1997:

I – a alínea “g” do inciso V do “caput” do art. 13;

II – o inciso IV do “caput” do § 1º do art. 13;

III – o art. 26;

IV – o inciso IX do “caput” do art. 41;

V – a seção IV do Capítulo V do Título III do Livro Primeiro - arts. 62 a 69;

VI – a alínea “f” do inciso I do art. 106;

VII – o § 3º do art. 264;

VIII – o inciso III do “caput” e o § 8º, do art. 391.

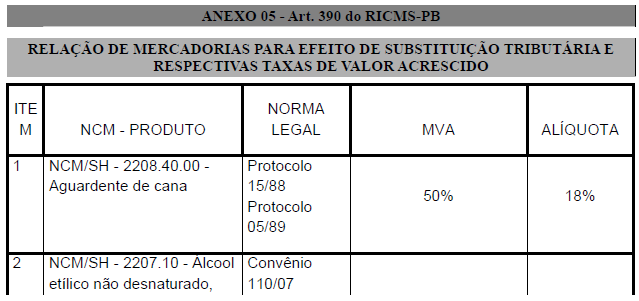

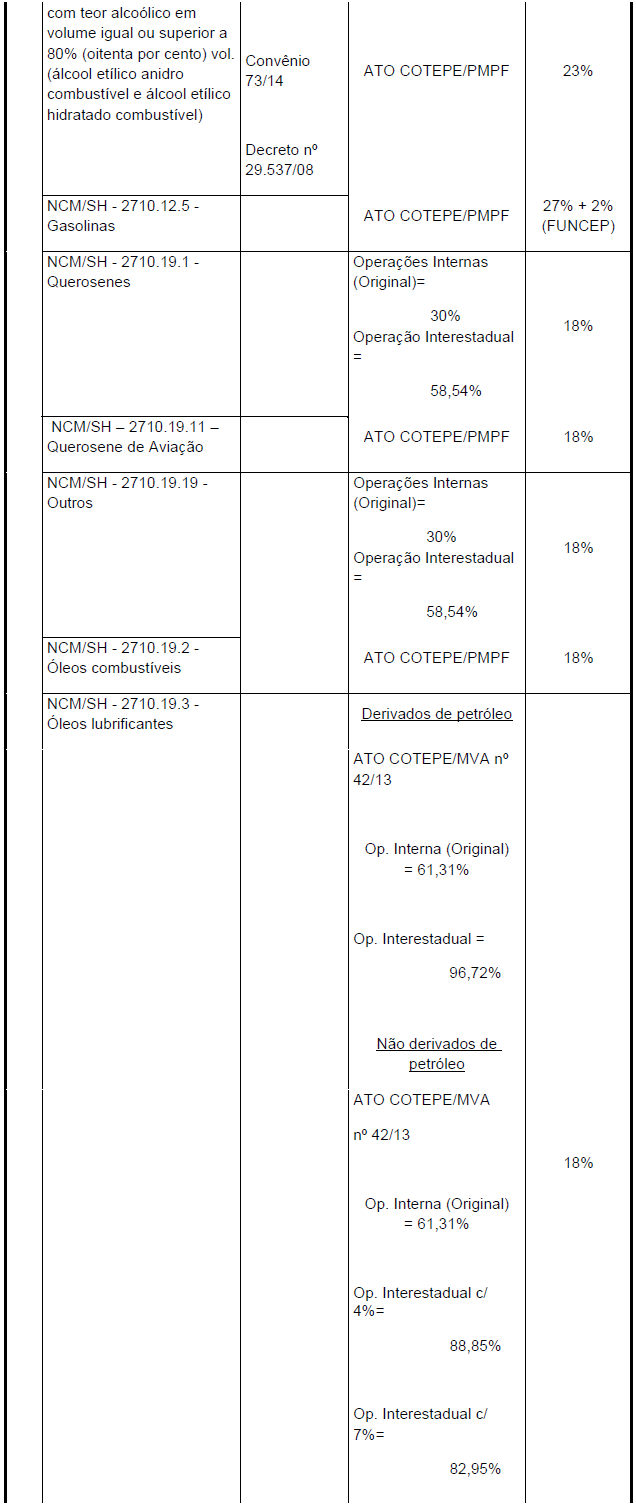

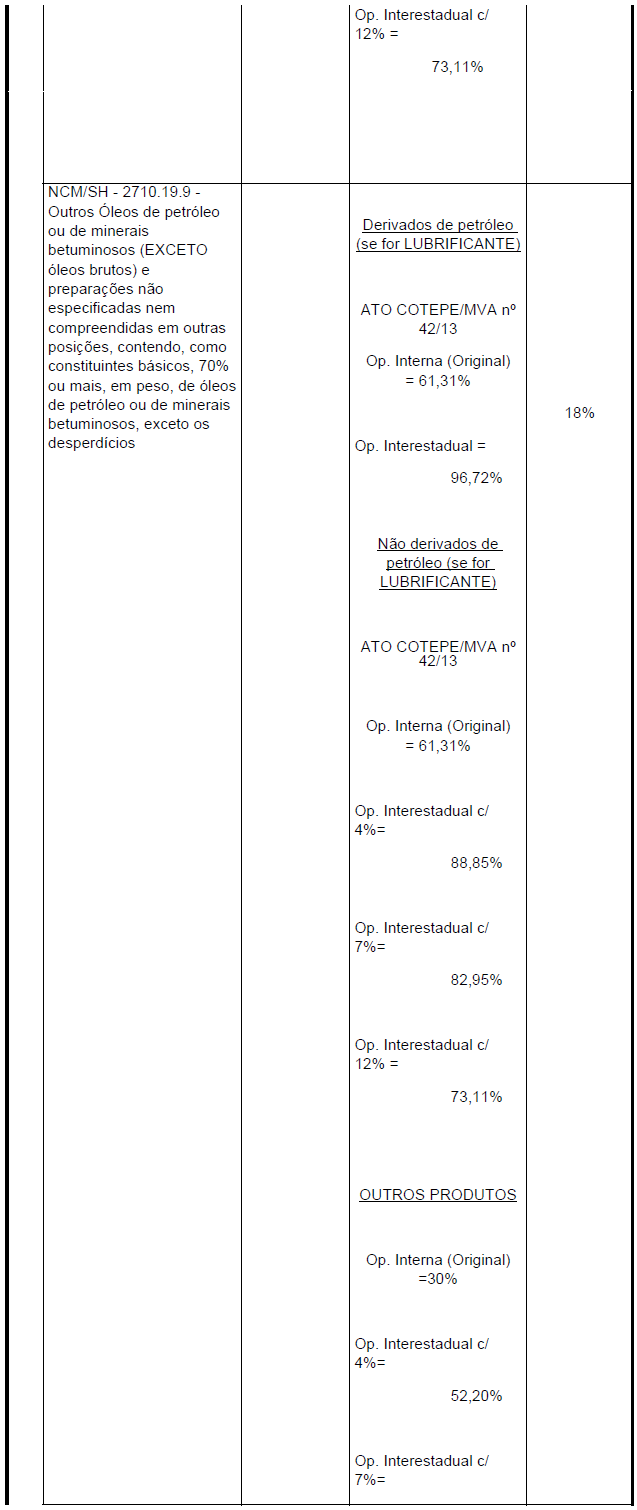

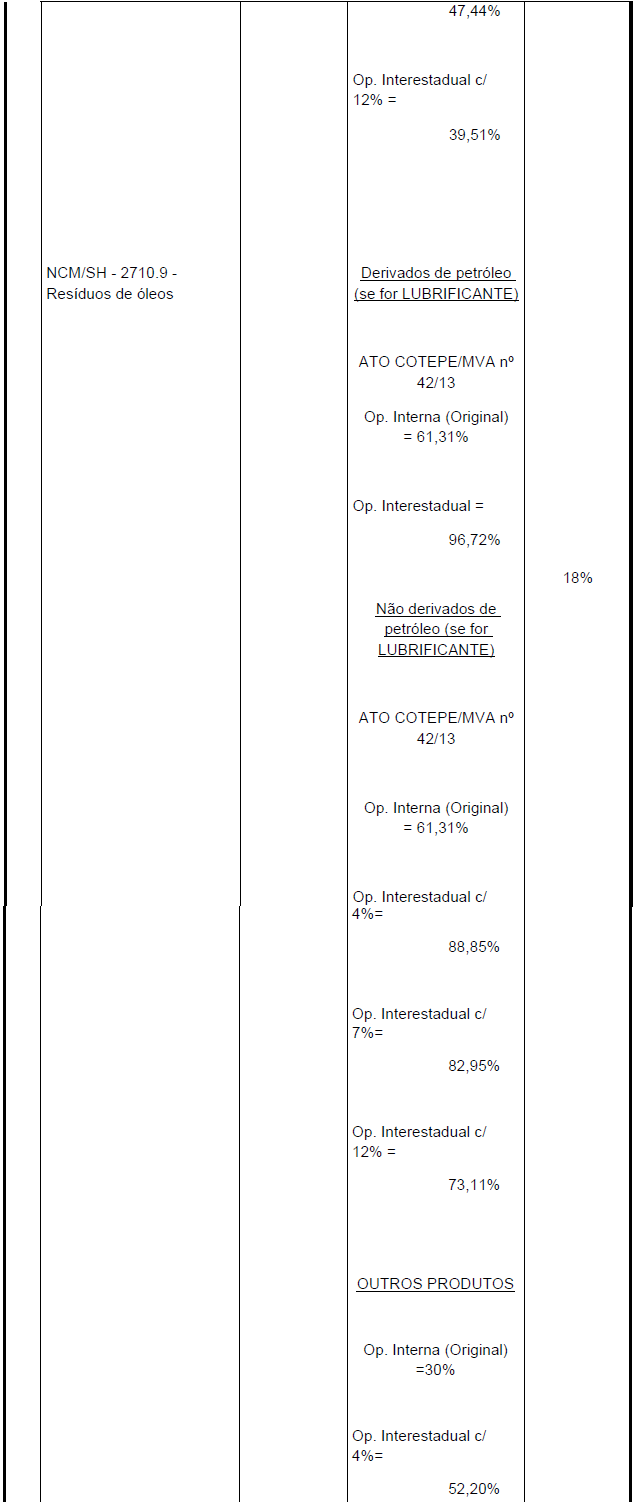

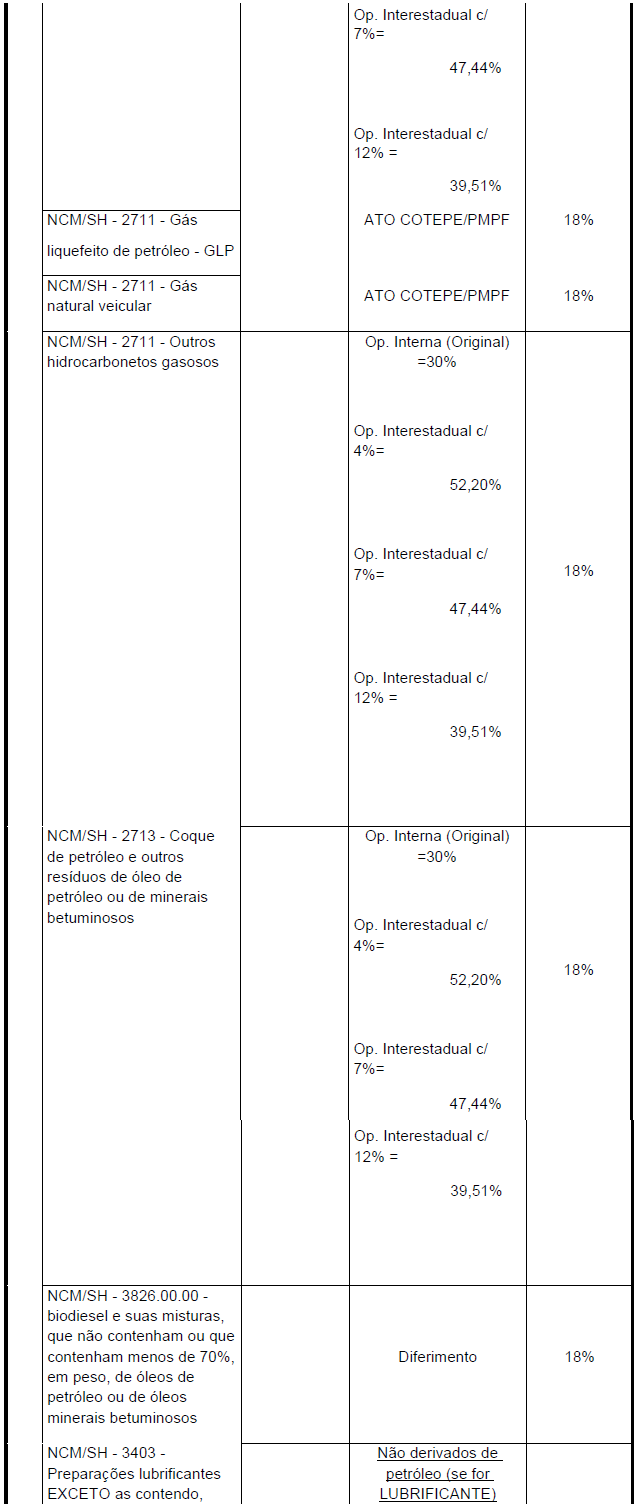

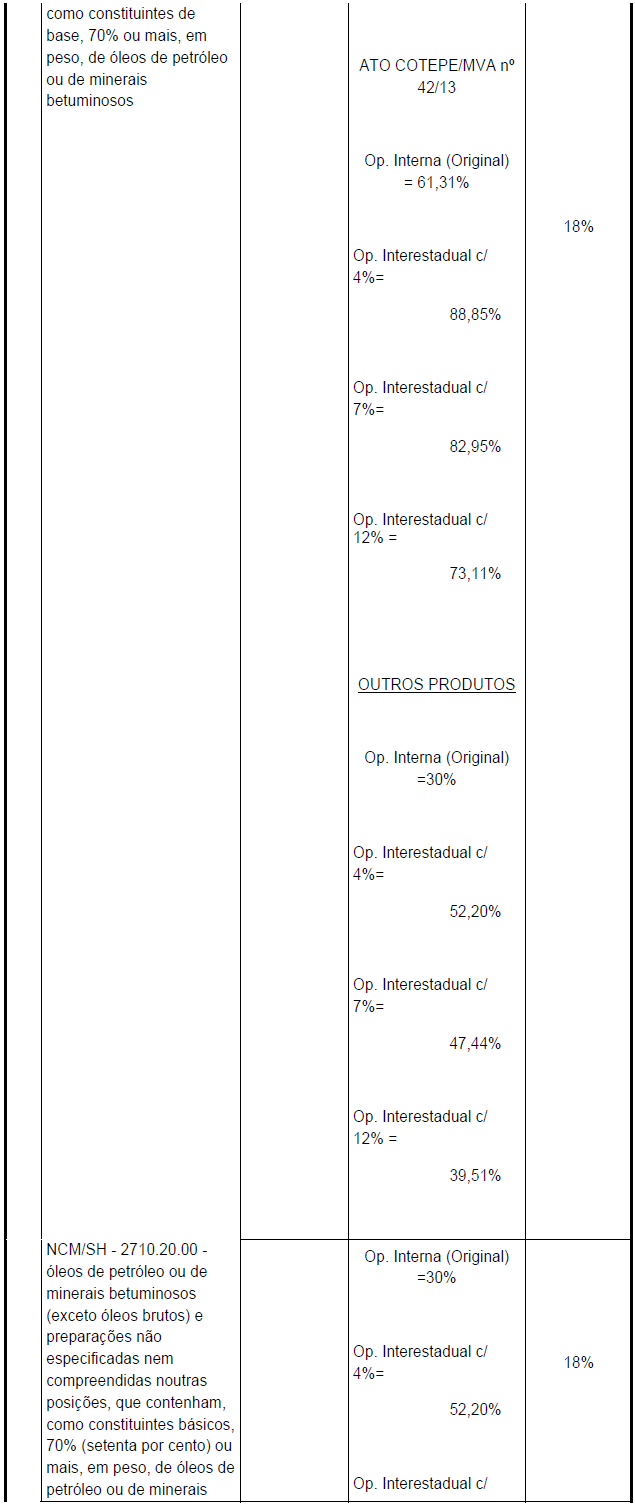

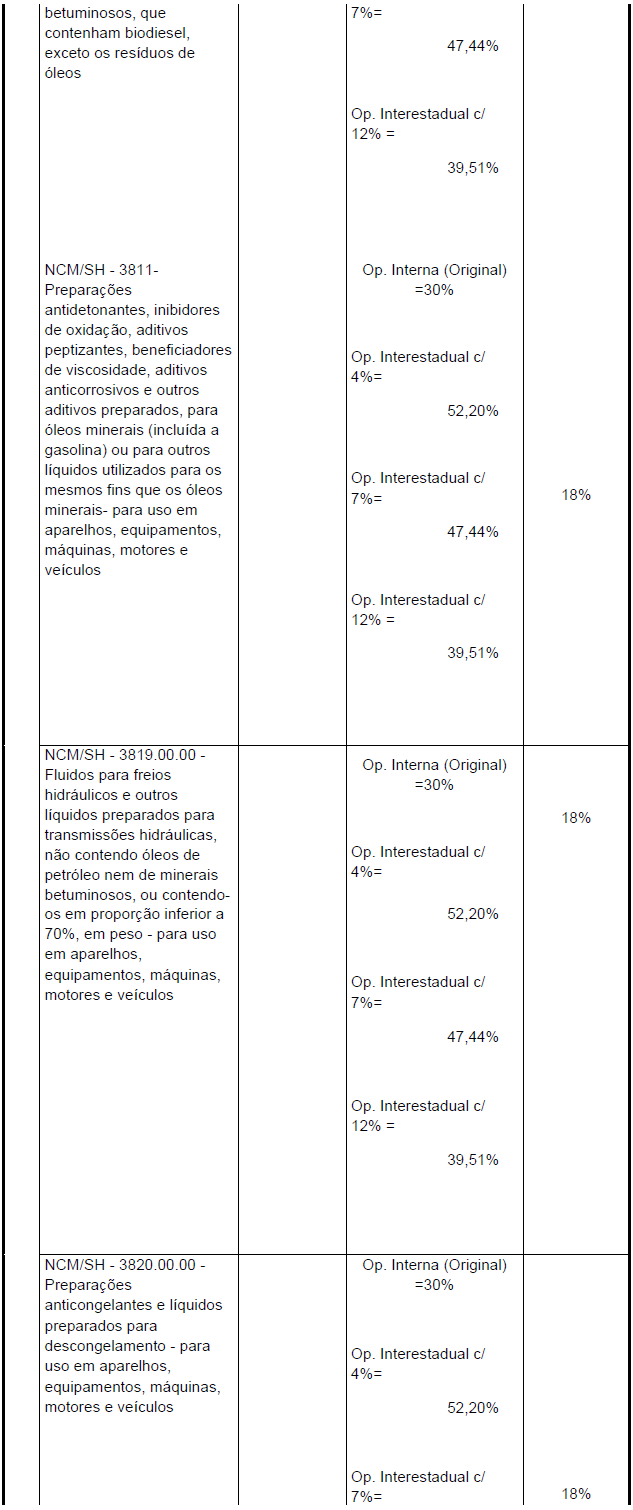

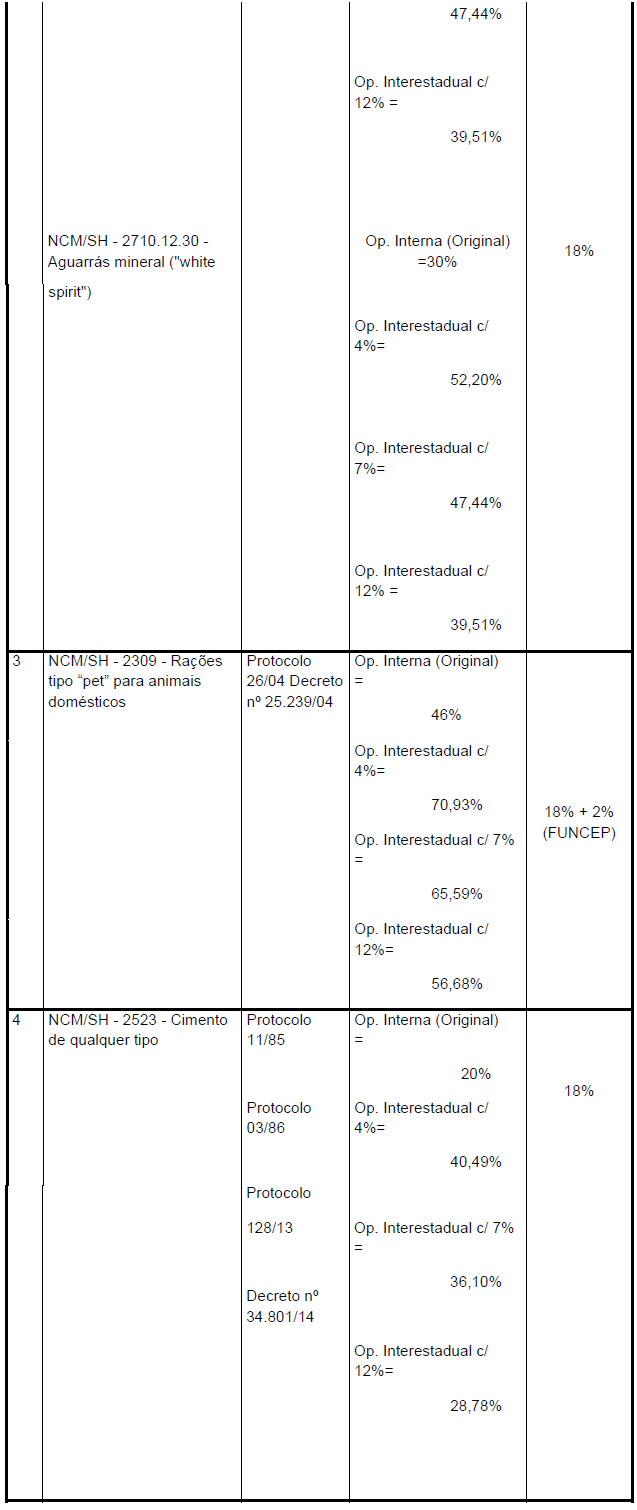

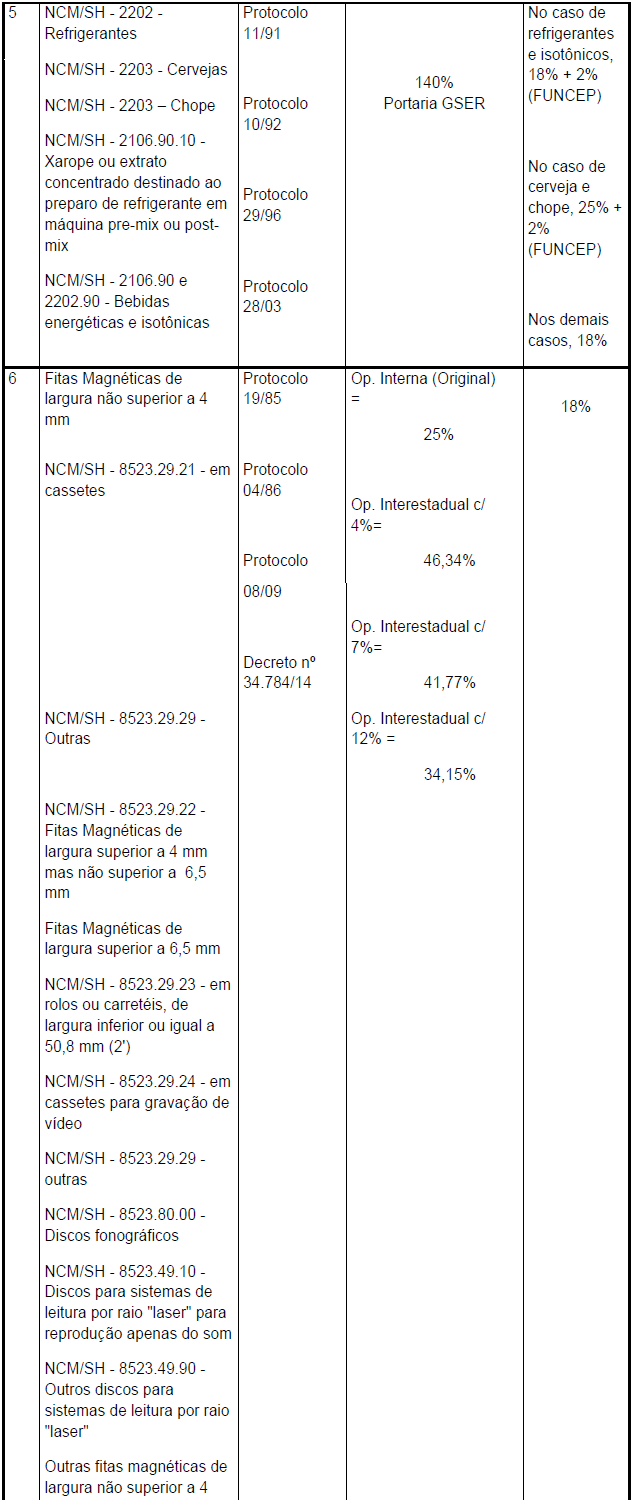

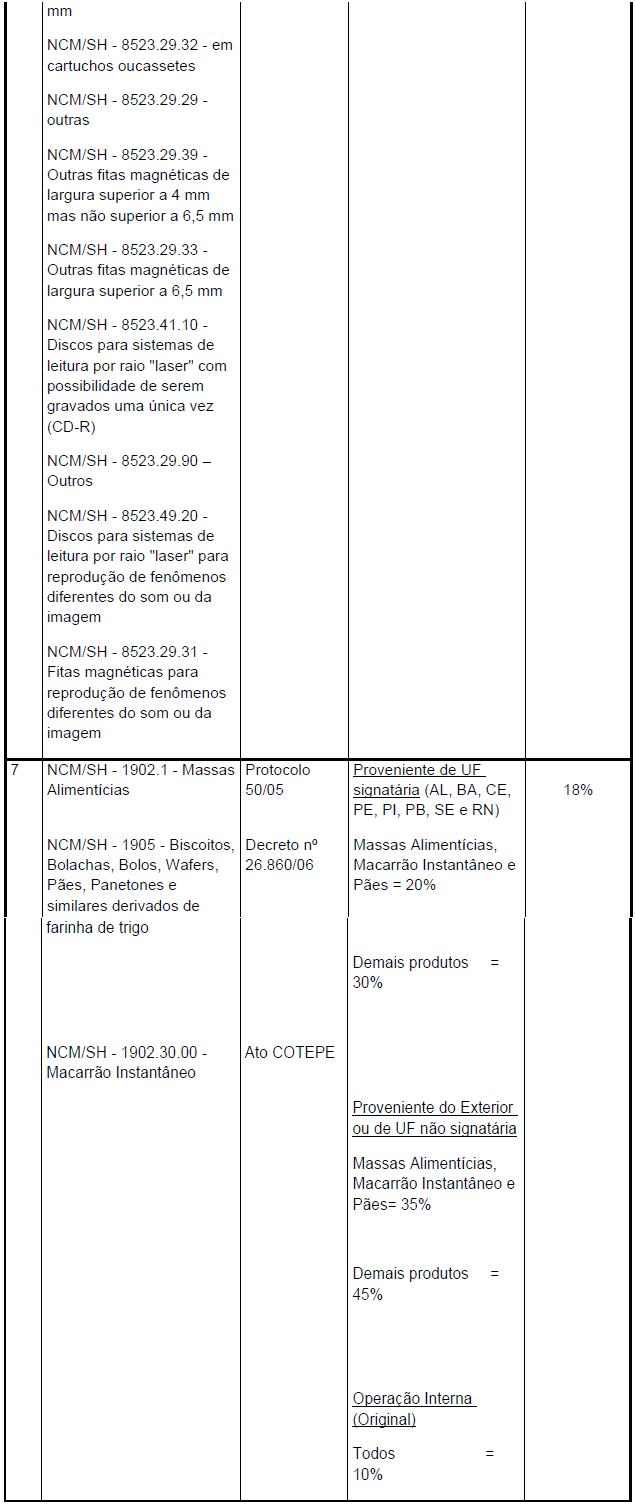

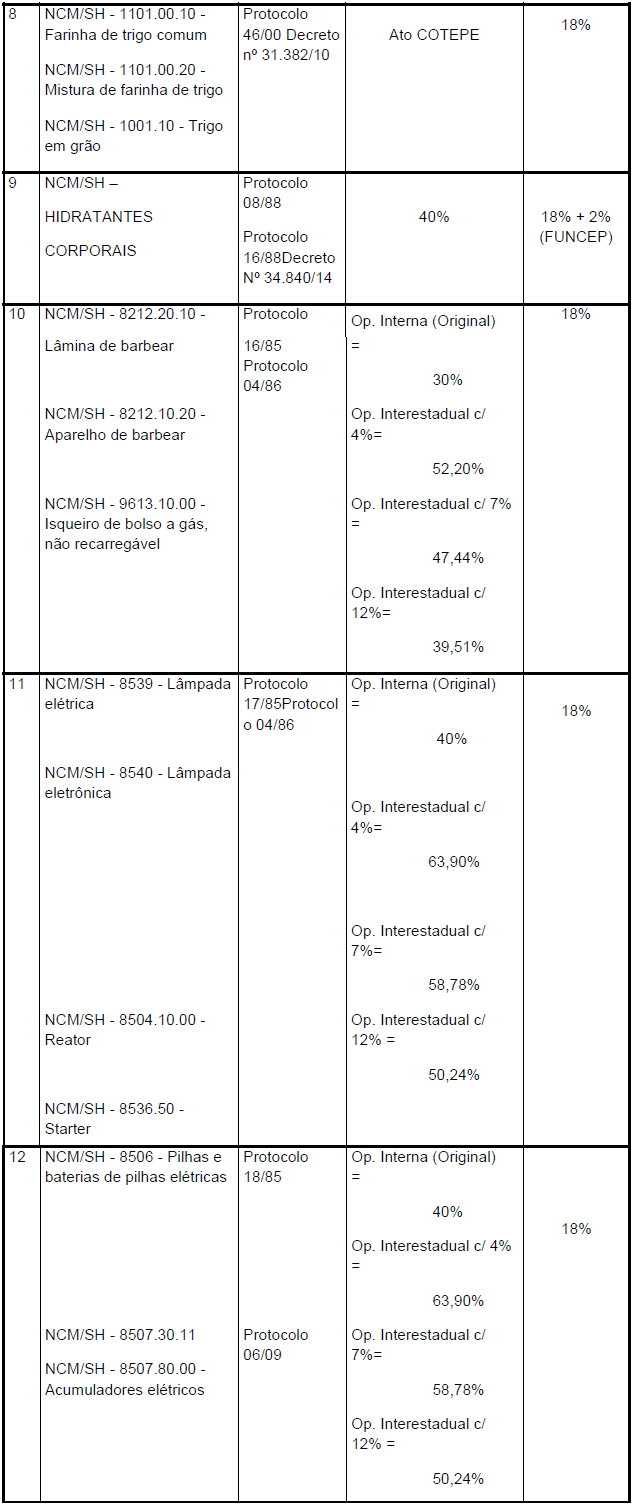

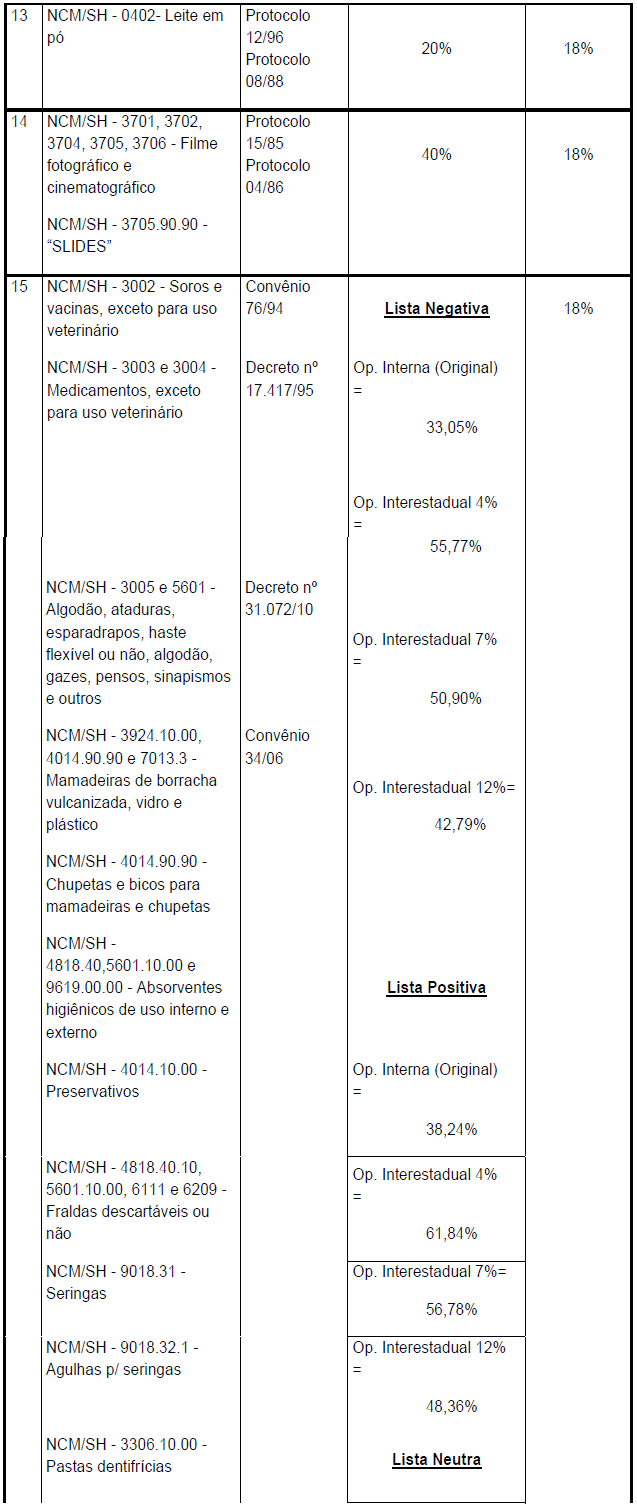

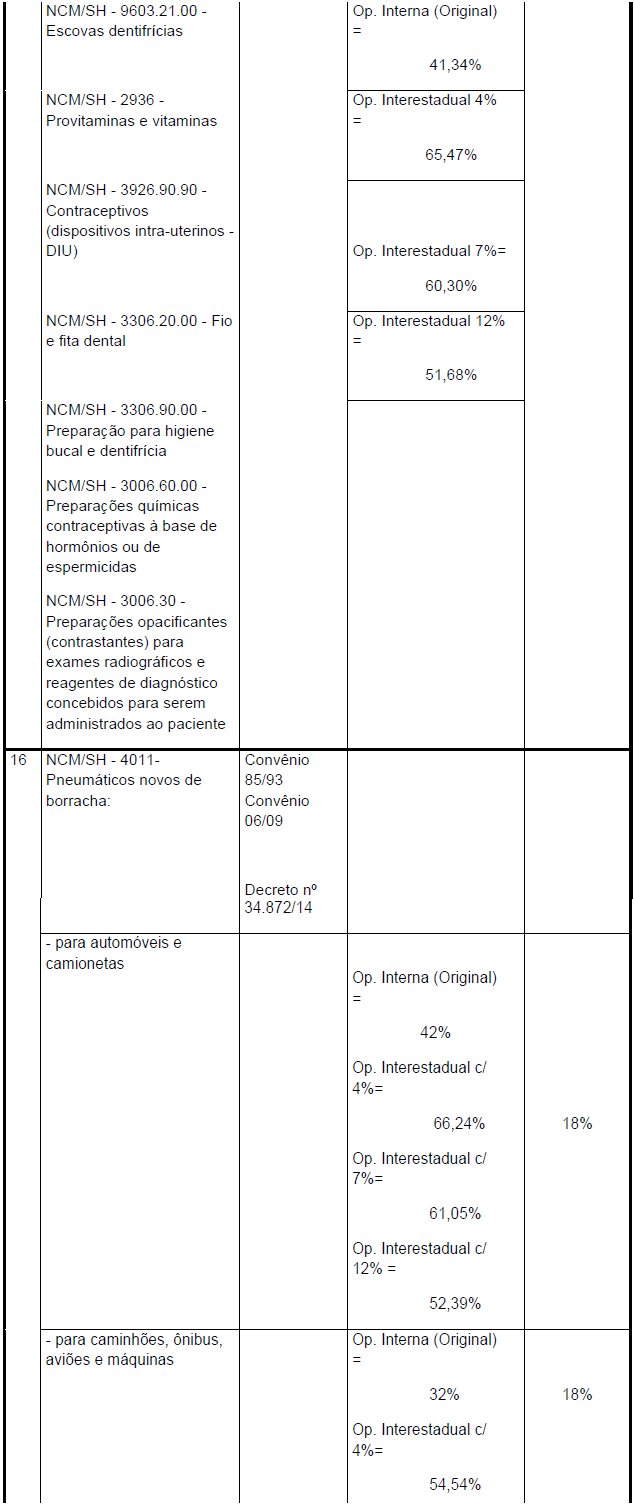

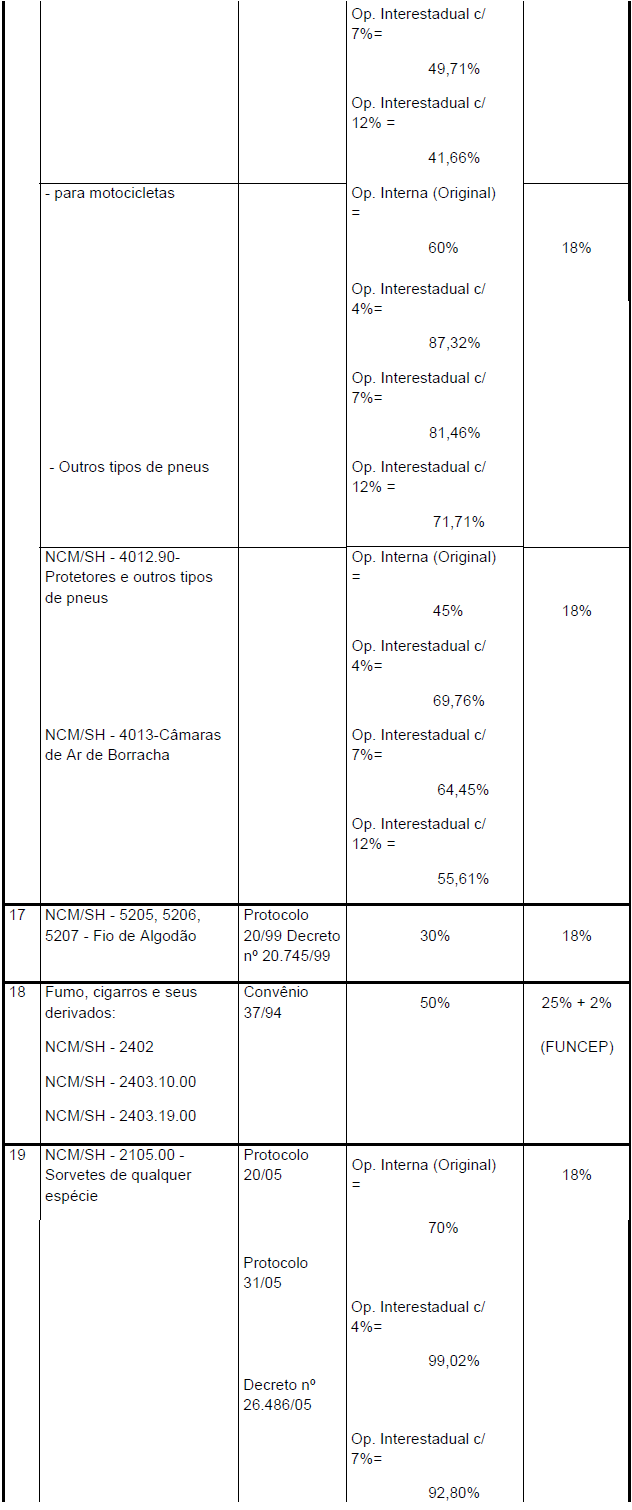

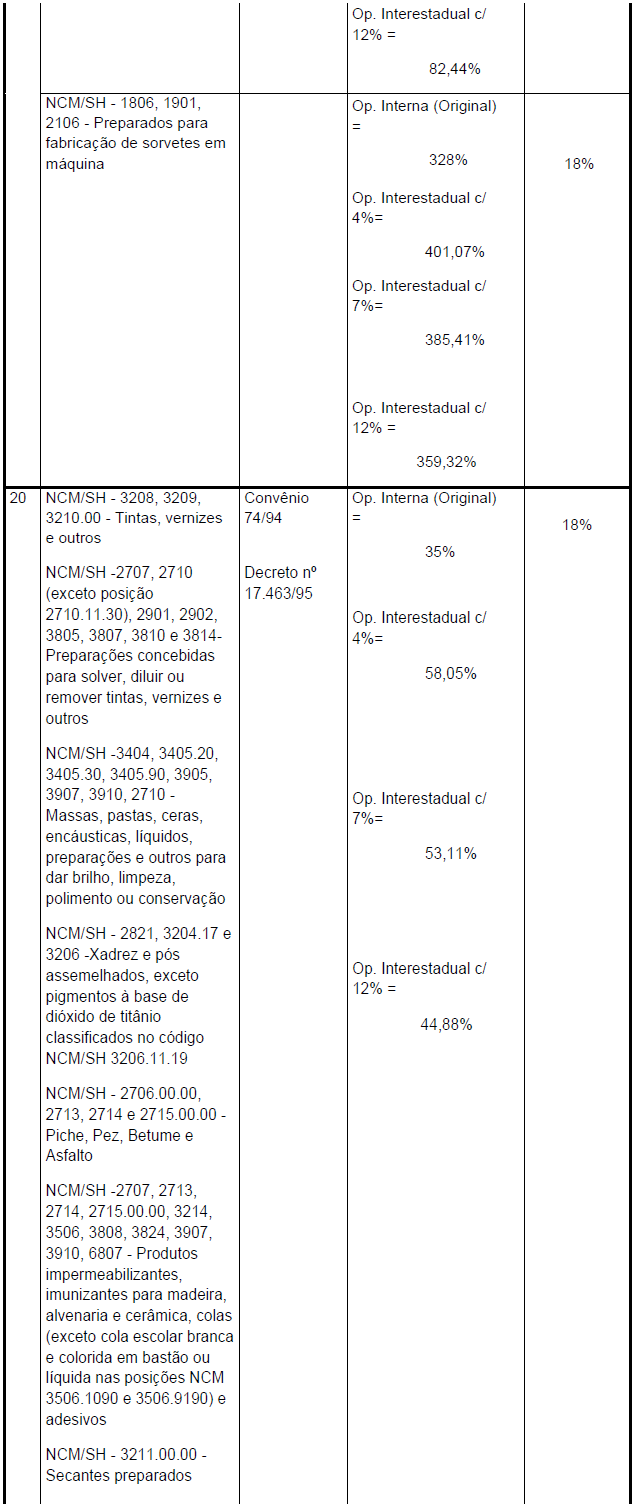

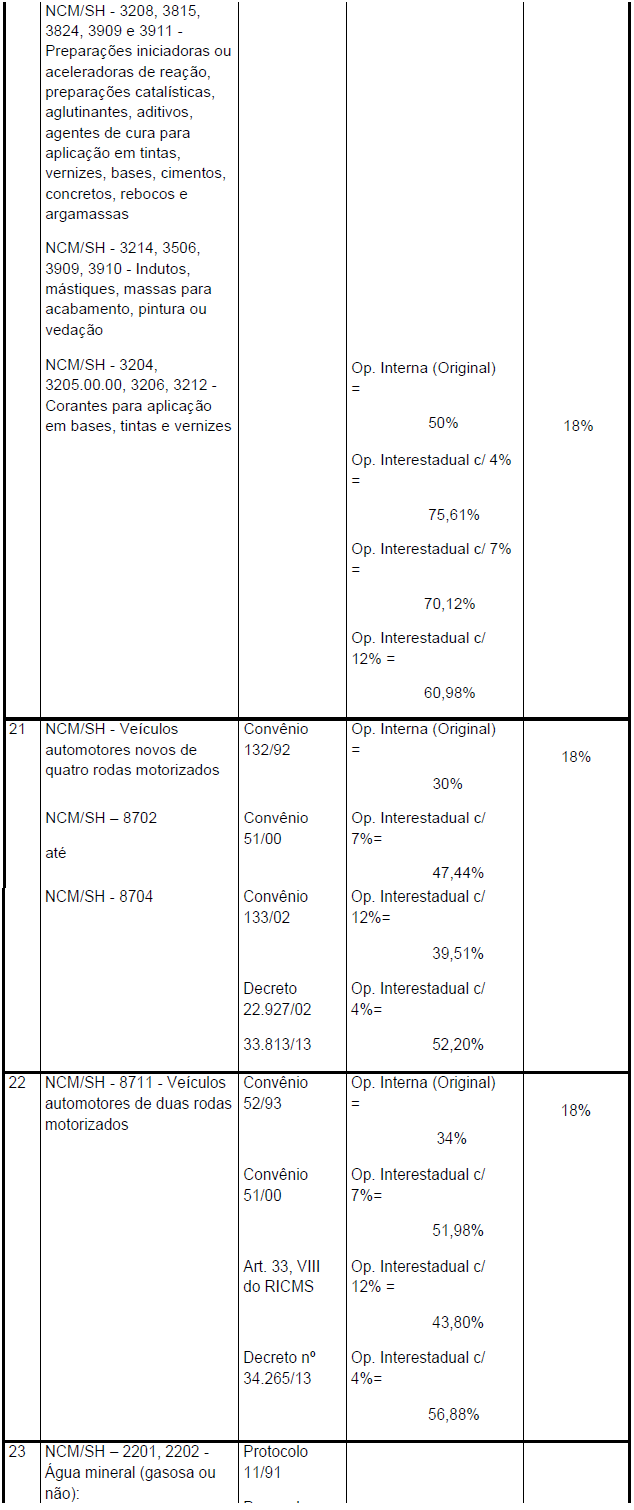

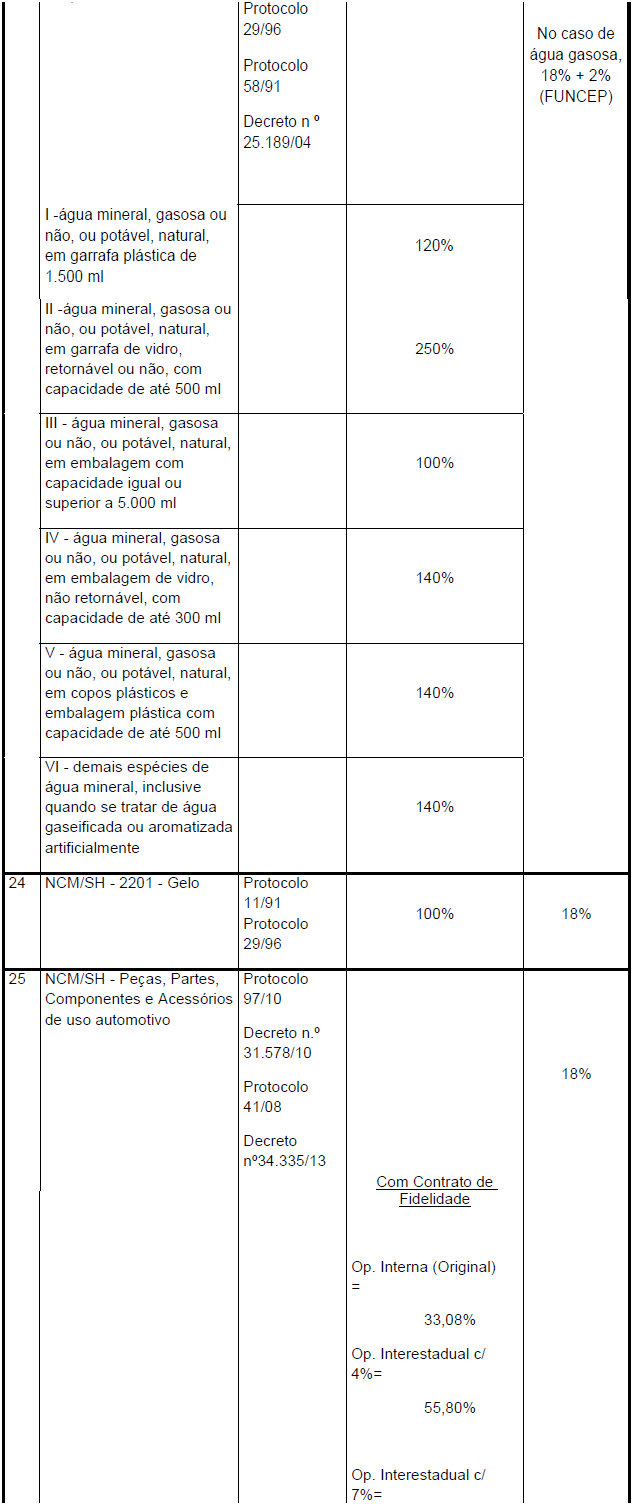

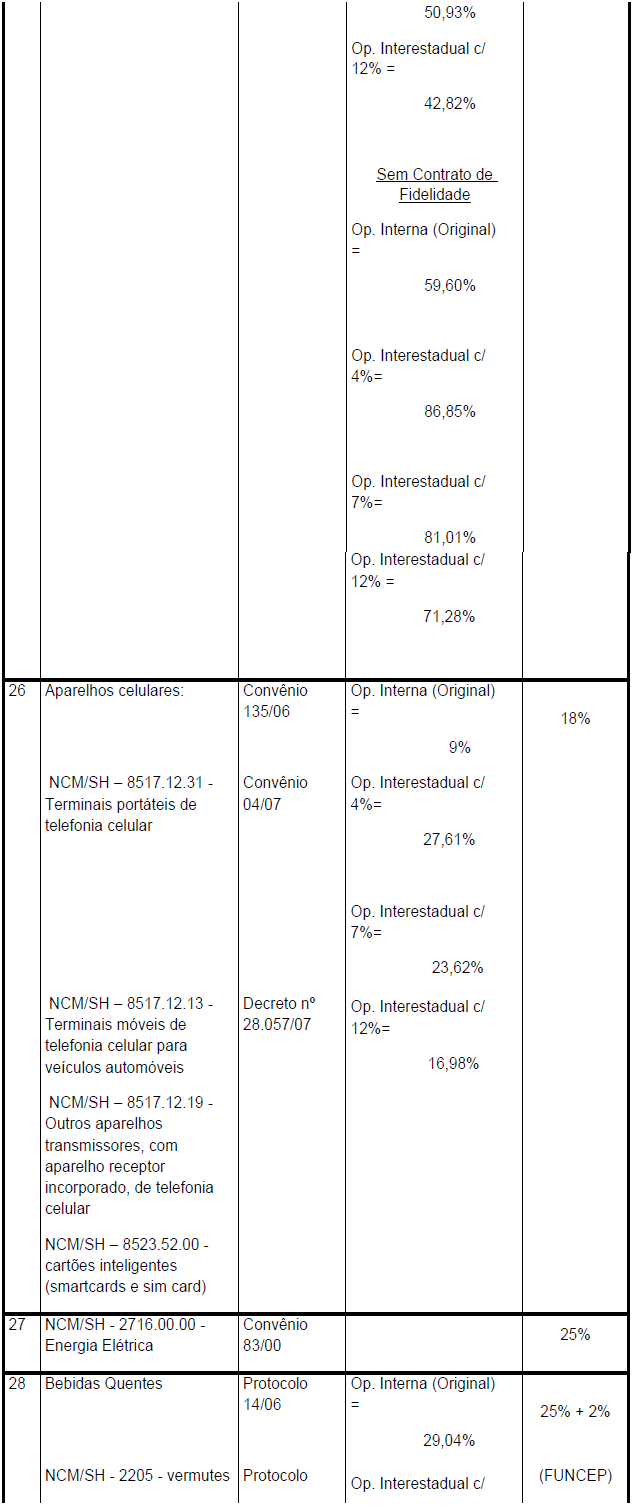

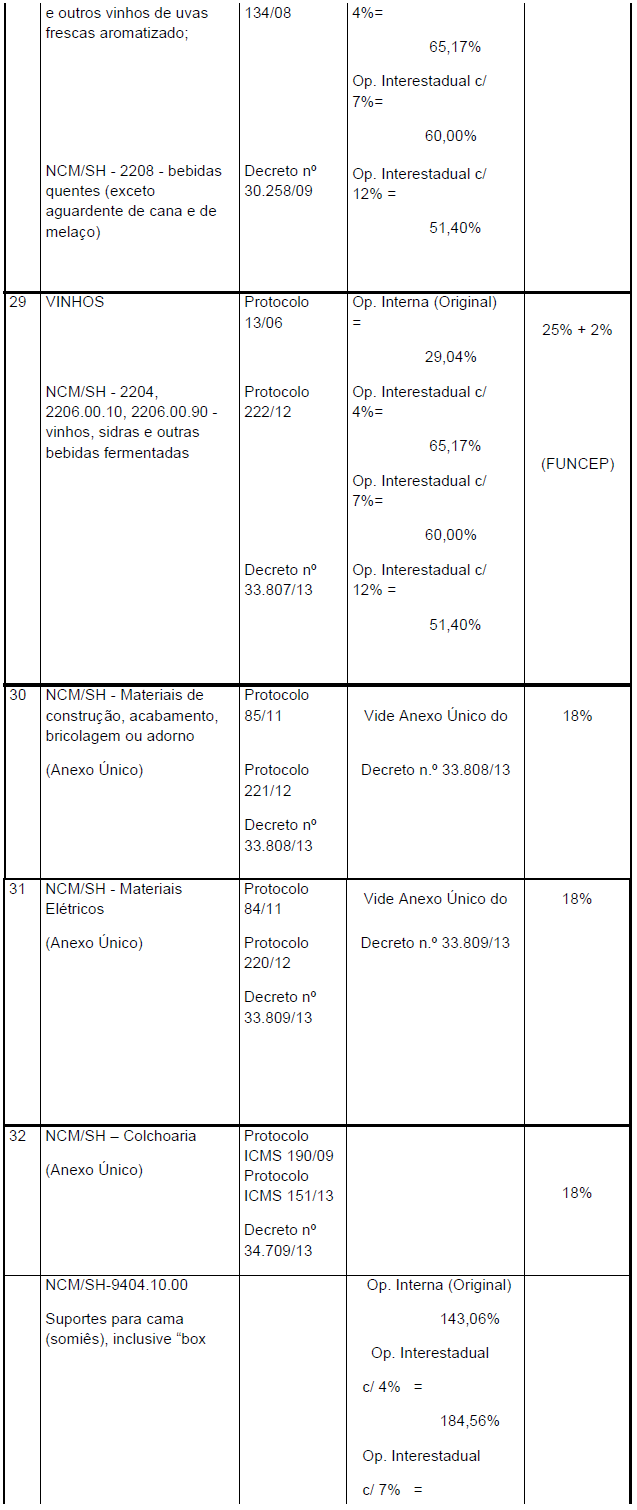

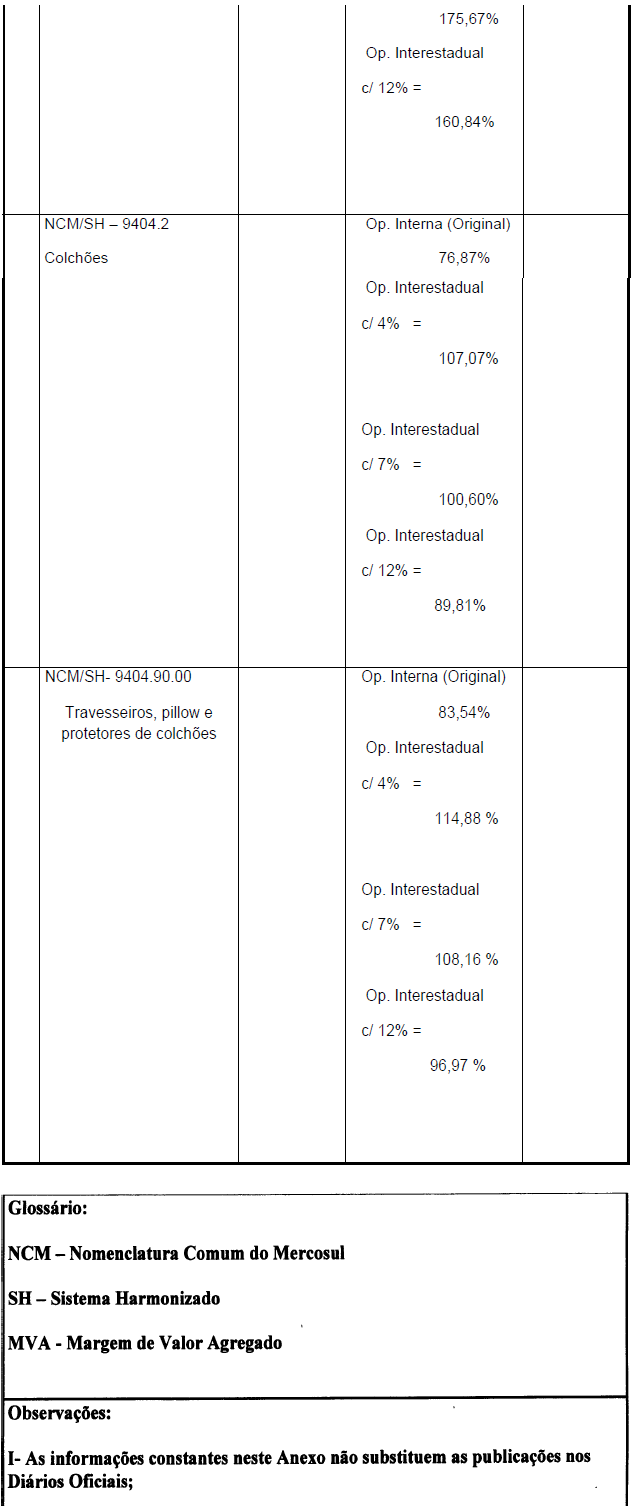

Art. 4º O ANEXO 05 – RELAÇÃO DE MERCADORIAS PARA EFEITO DE SUBSTITUIÇÃO TRIBUTÁRIA E RESPECTIVAS TAXAS DE VALOR ACRESCIDO DO REGULAMENTO DO ICMS – RICMS, aprovado pelo Decreto nº 18.930, de 19 de junho de 1997, passa a vigorar com a redação que segue publicada junto a este Decreto.

Art. 5º Este Decreto entra em vigor e produz efeitos, em relação:

I – aos incisos VI e IX do art. 1º e ao inciso III do art. 2°, na data de sua publicação;

II – aos demais dispositivos, a partir de 1º de janeiro de 2016.

RICARDO VIEIRA COUTINHO

Governador