O GOVERNADOR DO ESTADO DE ALAGOAS, no uso das atribuições que lhe confere o inciso IV do art. 107 da Constituição Estadual, tendo em vista a publicação dos Protocolos ICMS nºs

128/13 e

162/13, e o que mais consta do Processo Administrativo nº 1500-33480/2015,

DECRETA:

Art. 1º Os dispositivos adiante indicados do Regulamento do ICMS, aprovado pelo Decreto Estadual nº 35.245, de 26 de dezembro de 1991, passam a vigorar com a seguinte redação:

I - o caput do art. 465:

“Art. 465. Nas operações com cimento de qualquer espécie, classificado na posição 2523 da Nomenclatura Comum do Mercosul – Sistema Harmonizado (NCM/SH), entre contribuintes deste Estado ou das unidades da Federação signatárias do Protocolo ICM nº 11/85, fica atribuída ao estabelecimento industrial ou importador, na qualidade de sujeito passivo por substituição, a responsabilidade pela retenção e recolhimento do ICMS devido nas subsequentes saídas ou na entrada para o uso ou consumo do destinatário (Protocolos ICMS nºs 30/97 e 128/13).”

(NR)

II - os §§ 1º e 2º do art. 470:

“Art. 470. O imposto retido pelo contribuinte substituto será calculado mediante a aplicação da alíquota vigente nas operações internas, sobre o preço máximo de vendas a varejo fixada pela autoridade federal competente, deduzindo-se do valor obtido, o imposto devido pela operação do próprio remetente.

§ 1º Inexistindo o valor de que trata o caput deste artigo, a base de cálculo será obtida tomando-se por base o preço praticado pelo substituto, incluídos o IPI, frete, seguro e as demais despesas debitadas ao estabelecimento destinatário, adicionado da parcela resultante da aplicação, sobre o referido montante, do percentual de Margem de Valor Agregado ajustada (“MVA ajustada”), calculada segundo a fórmula “MVA ajustada = [(1+MVA-ST original) x (1 - ALQ inter) / (1- ALQ intra)] -1”, onde:

I - “MVA-ST original” é a margem de valor agregado indicada na tabela do art. 465;

II - “ALQ inter” é o coeficiente correspondente à alíquota interestadual aplicável à operação;

III - “ALQ intra” é o coeficiente correspondente à alíquota interna ou ao percentual de carga tributária efetiva, quando este for inferior à alíquota interna, prevista para as operações internas neste Estado, nas operações com a mesma mercadoria.

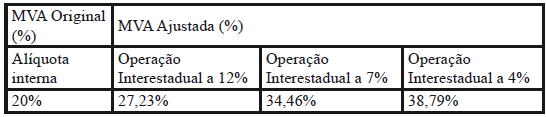

§ 2º Para cálculo do ICMS devido por substituição tributária deverão ser adotadas as seguintes margens de valor agregado:

” (NR)

III - o § 4º do art. 2º do Anexo XXV:

“Art. 2º Fica atribuída ao remetente, nesta ou em outra unidade da Federação, a partir da operação que estiver realizando até o consumo final, a responsabilidade, na condição de sujeito passivo por substituição tributária, relativamente ao ICMS incidente sobre as operações com combustíveis e lubrificantes, derivados ou não de petróleo, destinados

a Alagoas, com a respectiva classificação na Nomenclatura Comum do Mercosul - NCM (Convênio ICMS nº 110/07):

(...)

§ 4º Fica também atribuída a responsabilidade referida no caput deste artigo, na condição de sujeito passivo por substituição tributária, à empresa distribuidora de combustíveis e lubrificantes estabelecida em Alagoas, como tal definida pelo órgão federal competente em relação às operações subsequentes com álcool etílico hidratado combustível - AEHC e querosene de aviação, cuja saída interna promover (QAV).” (NR)

Art. 2º O Regulamento do ICMS, aprovado pelo Decreto Estadual nº 35.245, de 26 de dezembro de 1991, passa a vigorar acrescido dos dispositivos adiante indicados, com a seguinte redação:

I - o § 9º ao art. 438-B:

“Art. 438-B. A base de cálculo do imposto será o preço máximo ou único de venda a ser praticado pelo contribuinte substituído, fixado por autoridade competente, ou o preço final a consumidor sugerido pelo fabricante ou importador (Convênio ICMS nº 135/06).

(...)

§ 9º Existindo preço mínimo estabelecido em ato normativo do Secretário de Estado da Fazenda maior que o preço praticado pelo remetente previsto no § 1º deste artigo , aquele deverá ser tomado como termo inicial para a mensuração da base de cálculo do ICMS devido por substituição tributária” (AC)

II - os §§ 3º, 4º, 5º, 6º, 7º e 8º ao art. 470:

“Art. 470. O imposto retido pelo contribuinte substituto será calculado mediante a aplicação da alíquota vigente nas operações internas, sobre o preço máximo de vendas a varejo fixada pela autoridade federal competente, deduzindo-se, do valor obtido, o imposto devido pela operação do próprio remetente.

(...)

§ 3º Na hipótese de a “ALQ intra” ser inferior à “ALQ inter”, deverá ser aplicada a “MVA - ST original”, sem o ajuste previsto no § 1º deste artigo.

§ 4º Quando o valor do frete, seguro ou outro encargo, por impossibilidade do remetente da mercadoria, não for incluído na composição da base de cálculo, o adquirente deste Estado, para calcular a complementação do imposto correspondente, deverá:

I - adicionar ao valor do frete, seguro ou outro encargo os percentuais de margem de valor agregado ajustada definidos na tabela do § 2º deste artigo, conforme o caso;

II - aplicar sobre o valor obtido nos termos do inciso anterior a alíquota interna vigente neste Estado para a mercadoria; e

III - deduzir do resultado obtido no inciso anterior o valor do ICMS devido ao Estado de origem, destacado em conhecimento de transporte, incidente na prestação entre contribuintes.

§ 5º Nas operações interestaduais com mercadorias destinadas a uso ou consumo de contribuinte em Alagoas, a base de cálculo corresponderá ao preço efetivamente praticado na operação, incluídas as parcelas relativas a frete, seguro, impostos, taxas de franquia, contribuições, e demais encargos transferíveis ou cobrados do destinatário, quando não incluídos naquele preço.

§ 6º Na hipótese de importação, inexistindo a base de cálculo prevista no caput deste artigo, sobre a base de cálculo do ICMS da operação própria de importação será aplicado o percentual de margem de valor agregado original definido na tabela do § 2º deste artigo.

§ 7º Na hipótese em que o remetente seja optante pelo pagamento do ICMS na forma do Simples Nacional, para efeito de determinação da base de cálculo da substituição tributária, o percentual de margem de valor agregado - MVA adotado será aquele estabelecido a título de “MVA-ST original” (Convênio ICMS nº 35/11).

§ 8º O disposto no § 7º deste artigo aplica-se inclusive nos casos em que o adquirente da mercadoria, optante ou não pelo pagamento do ICMS na forma do Simples Nacional, seja o responsável pelo recolhimento do imposto devido por substituição tributária, desde que o remetente seja optante pelo pagamento do ICMS na forma do Simples Nacional (Convênio nº ICMS nº 35/11).” (AC)

Art. 3º Este Decreto entra em vigor no 1º dia do mês seguinte a sua publicação.