Estado regulamenta o Fundo de Desenvolvimento Industrial

O Fundo tem como objetivo fortalecer a política industrial no Estado, através da concessão de incentivos para implantação, ampliação, diversificação, recuperação e modernização dos estabelecimentos industriais. Ficam estabelecidos os requisitos para habilitação aos benefícios concedidos, bem como revogados diversos dispositivos legais.

O GOVERNADOR DO ESTADO DO CEARÁ, no uso das atribuições que lhe conferem os incisos IV e VI do art. 88 da Constituição Estadual, CONSIDERANDO a necessidade de consolidar e regulamentar a legislação do Fundo de Desenvolvimento Industrial do Ceará (FDI), nos termos do art. 11 da Lei n.º 10.367, de 7 de dezembro de 1979, CONSIDERANDO a necessidade de atualização permanente das políticas públicas, combinada com a manutenção de uma eficiente Administração Pública e uma gestão fiscal adequada, CONSIDERANDO a importância do Fundo de Desenvolvimento Industrial do Ceará (FDI), como instrumento de atração de investimentos para a economia cearense, CONSIDERANDO a criação da Secretaria do Desenvolvimento Econômico (SDE) pela Lei n.º 15.773, de 10 de março de 2015, com o objetivo de deliberar de maneira estratégica, harmônica e interdisciplinar sobre a Política de Desenvolvimento Econômico, DECRETA:

Art. 1.º O Fundo de Desenvolvimento Industrial do Ceará (FDI) será regulado de acordo com o disposto neste Decreto.

TÍTULO I

DA POLÍTICA DE DESENVOLVIMENTO INDUSTRIAL

CAPÍTULO I

DO FOMENTO À POLÍTICA INDUSTRIAL

Art. 2º A Política Industrial do Estado do Ceará compreende:

I – ações voltadas para atração seletiva de investimentos empresariais, visando à formação e o adensamento das cadeias produtivas selecionadas e à formação de aglomerações espaciais;

II – disponibilidade de infraestrutura necessária para a implantação e pleno desenvolvimento da atividade produtiva;

III – apoio à inclusão e ao desenvolvimento econômico, objetivando:

a) o fortalecimento da rede de instituições voltadas para o desenvolvimento socioeconômico e a absorção de novas tecnologias;

b) a atração e o fortalecimento de empresas locais de base tecnológica;

c) a geração e o incremento de cadeias produtivas;

d) o desenvolvimento da indústria do turismo;

IV – treinamento e capacitação de mão de obra;

V – os programas específicos para concessão dos incentivos previstos neste Decreto, quais sejam:

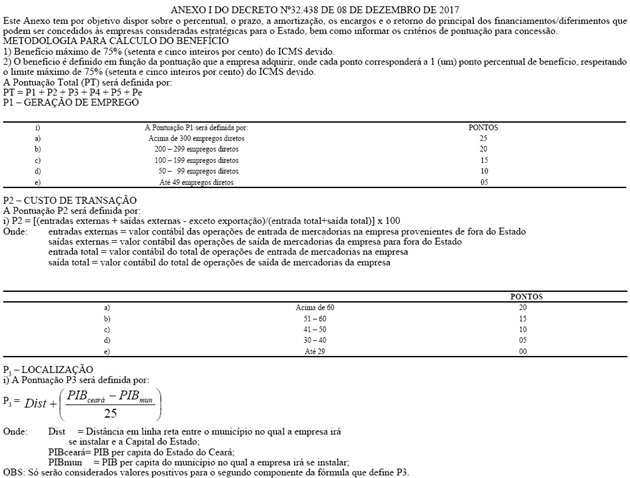

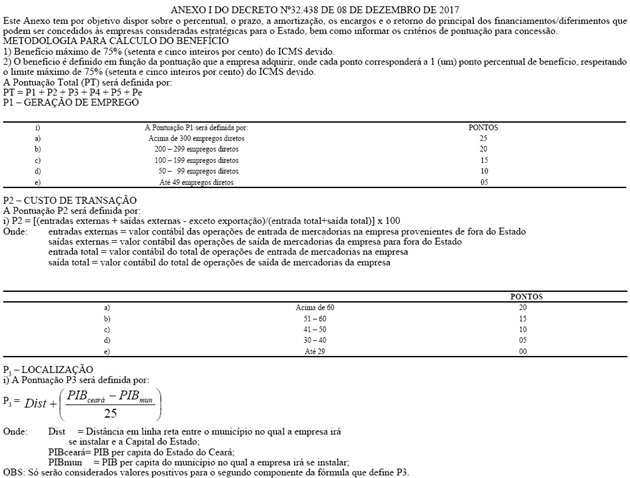

a) Programa de Incentivos ao Desenvolvimento Industrial (PROVIN);

b) Programa de Incentivos às Centrais de Distribuição de Mercadorias (PCDM);

c) Programa de Incentivos da Cadeia Produtiva Geradora de Energias Renováveis (PIER);

d) Programa de Atração de Empreendimentos Estratégicos (PROADE).

Art. 3º O Conselho Estadual de Desenvolvimento Industrial do Ceará (CEDIN) é um órgão colegiado de deliberação superior, presidido pelo Governador do Estado e integrado pelos Secretários do Desenvolvimento Econômico (SDE), da Fazenda (SEFAZ), do Planejamento e Gestão (SEPLAG), do Desenvolvimento Agrário (SDA), pelo Presidente da Agência do Desenvolvimento do Estado do Ceará (ADECE).

Parágrafo único. Compete ao CEDIN a deliberação da política de desenvolvimento industrial e de incentivos do Estado, a partir da realização das seguintes ações:

I – aprovar as operações do FDI;

II – firmar protocolos de intenções com sociedades empresárias que desejarem investir no Estado;

III – emitir resoluções concedendo incentivos fiscais ou financeiros;

IV – definir programas operacionais e seus respectivos encargos;

V – estabelecer prioridades para aplicação dos recursos;

VI – criar proposições para programas específicos e definir rotinas administrativas;

Art. 4º Constituem documentos a serem editados durante o processo de concessão dos incentivos de que trata este Decreto:

I – Protocolos de Intenções;

II – Resoluções CEDIN;

III – Termo de Acordo CEDIN ou Contrato de Mútuo de Execução Periódica;

IV – Termo de Acordo PCDM; e

V – demais atos normativos referentes aos incentivos previstos neste Decreto.

Art. 5º Para os fins do disposto neste Decreto, considera-se:

I - projeto de implantação o empreendimento que proporciona a entrada de uma nova unidade produtora no mercado;

II - projeto de diversificação o empreendimento que introduz novas linhas de produção, sem exclusão das linhas já existentes, para produzir novos produtos;

III - projeto de modernização o empreendimento que introduz novas tecnologias, novos métodos e meios racionais de produção, modernizando parcial ou totalmente o processo produtivo de um empreendimento, em uma ou mais linhas de produção;

IV - projeto de ampliação o empreendimento que amplia a capacidade real instalada do empreendimento, em uma ou mais linhas de produção;

V - projeto de recuperação o empreendimento que realiza novos investimentos capazes de restaurar a viabilidade econômica do empreendimento, com a utilização da capacidade instalada, promovendo a geração de emprego.

§1º As sociedades empresárias instaladas na Região Metropolitana de Fortaleza que pretendem transferir sua linha de produção para o interior do Estado poderão, desde já, utilizar os benefícios inerentes ao novo empreendimento, desde que:

I - invistam em modernização no estabelecimento atual, no mínimo, R$ 100.000.000,00 (cem milhões de reais), no prazo de 12 (doze) meses contados a partir de 1º de outubro de 2013;

II - comprovem perante do CEDIN, no prazo de 45 (quarenta e cinco) meses contados da data da aprovação da Resolução CEDIN ;

a) a transferência do estabelecimento atual para o novo empreendimento, localizado fora da Região Metropolitana de Fortaleza;

b) o investimento em instalações e no processo de produtivo do novo empreendimento, que substituirá o estabelecimento a ser transferido, nos termos da alínea “a”, de no mínimo R$ 100.000.000,00 (cem milhões de reais)

c) a geração, no novo empreendimento, de no mínimo 400 (quatrocentos) empregos diretos.

§2º O invetimento em instalações e no processo produtivo do novo empreendimento de que trata a alínea “b” do inciso II do § 4º deverá ter início no prazo máximo de 18 (dezoito) meses contados da data da aprovação da Resolução CEDIN

CAPÍTULO II

DAS VEDAÇÕES À CONCESSÃO DOS INCENTIVOS

Art. 6º Não poderão usufruir dos incentivos previstos neste Decreto as sociedades empresárias:

I – enquadradas nos regimes de recolhimento Microempresa (ME) ou Empresa de Pequeno Porte (EPP), optantes pelo Simples Nacional;

II – de extração e de industrialização de águas envasadas em garrafões, garrafas e copos, exceto em caso de implantação de novos estabelecimentos extratores e industrializadores;

III – da construção civil;

IV – fumageiras;

V – de fabricação de açúcar;

VI – de consertos, restauração, recondicionamento de máquinas, aparelhos, objetos usados, bem como o preparo de partes ou peças empregadas exclusiva e especificamente nesses tipos de operações;

VII – de preparo de produtos alimentares em restaurantes, bares, sorveterias, confeitarias, padarias, mercearias e estabelecimentos similares, desde que se destinem à venda direta ao consumidor final;

VIII – de confecção de produtos por encomenda em oficinas;

IX - de empacotamento e acondicionamento de bens;

X - armas e munições.

CAPÍTULO III

DA FONTE DOS RECURSOS

Art. 7º Os recursos necessários à implantação e ao desenvolvimento do sistema de incentivos de que trata este Decreto são aqueles que constituem o FDI, a saber:

I – recursos de origem orçamentária;

II – empréstimos de recursos da União, Estado e outras entidades;

III – contribuições, doações, legados e outras fontes de receitas que lhe forem atribuídas;

IV – receitas decorrentes da aplicação de seus recursos.

Art. 8º O agente financeiro do FDI, contratado mediante realização de procedimento licitatório pelo Poder Executivo, cobrará da sociedade empresária beneficiária, quando da fruição de incentivo dos Programas FDI/ PROVIN, um encargo de 3,5% (três vírgula cinco por cento) sobre os incentivos dos programas, sendo:

I – 0,5% (zero vírgula cinco por cento) em seu próprio favor, como remuneração pelos serviços prestados, ficando vedada a exigência de quaisquer outros pagamentos ou encargos;

II – 1,5% (um vírgula cinco por cento) como recurso destinado ao Fundo de Inovação Tecnológica do Estado do Ceará (FIT), observado o disposto na Lei Complementar Estadual n.º 129, de 22 de novembro de 2013;

III – 1,5% (um vírgula cinco por cento) como recurso destinado à ADECE, como remuneração pelos serviços prestados, nos termos da Lei n.º 13.960, de 4 de setembro de 2007.

Parágrafo único. O contribuinte beneficiário do FDI recolherá o encargo de que trata o caput deste artigo, através de boleto bancário, emitido pelo agente financeiro do FDI, na data do vencimento do ICMS não diferido.

Art. 9º O agente financeiro do FDI de que trata o caput do art. 8.º cobrará da sociedade empresária beneficiária, quando da fruição do incentivo do programa FDI/PROADE e FDI/PIER, um encargo de 4% (quatro por cento) sobre os incentivos do programa, sendo:

I – 0,5% (zero vírgula cinco por cento) em favor do agente financeiro do FDI, como remuneração pelos serviços prestados, ficando vedada a exigência de quaisquer outros pagamentos;

II – 1,5% (um vírgula cinco por cento) como recurso destinado ao Fundo de Inovação Tecnológica do Estado do Ceará (FIT), observado o disposto na Lei Complementar Estadual n.º 129, de 22 de novembro de 2013;

III – 1,5% (um vírgula cinco por cento) como recurso destinado à ADECE, como remuneração pelos serviços prestados, nos termos da Lei n.º 13.960, de 4 de setembro de 2007;

IV – 0,5 (zero vírgula cinco por cento) como receita do Fundo de Incentivo à Eficiência Energética e da Micro e Minigeração Distribuição (FIEE) Solar do Estado do Ceará (FIES), instituído pela Lei Complementar Estadual n.º 81, de 2 de setembro de 2009, alterado pela Lei Complementar nº 170, de 28 de dezembro de 2016.

Parágrafo único. O contribuinte beneficiário do FDI recolherá o encargo de que trata o caput deste artigo, através de boleto bancário, emitido pelo agente financeiro do FDI, na data do vencimento do ICMS não diferido.

Art. 10. As disponibilidades geradas pelo retorno do principal e encargos dos incentivos concedidos pelo FDI convertem-se em receita ordinária do Tesouro Estadual.

CAPÍTULO IV

DA HABILITAÇÃO, CONTRATAÇÃO E LIBERAÇÃO DOS INCENTIVOS

Art. 11. Além dos outros requisitos mencionados neste Decreto, as empresas aptas aos incentivos do FDI deverão:

I – apresentar projeto econômico-financeiro à SDE, em duas vias, que o submeterá ao agente financeiro do FDI, cuja análise deverá demonstrar a viabilidade econômico-financeira do empreendimento;

II – no caso de nova sociedade empresária, comprovar, através de laudo técnico emitido pelo agente financeiro do FDI, que o início da produção ocorreu há menos de 180 (cento e oitenta) dias contados da apresentação do projeto ao agente financeiro do FDI;

III – no caso de indústria ampliada, diversificada, modernizada, comprovar, através de laudo técnico exarado pelo agente financeiro do FDI, que o projeto de ampliação, diversificação ou modernização foi concluído há menos de 180 (cento e oitenta) dias contados da apresentação do pedido ao agente financeiro do FDI.

Parágrafo único. O projeto econômico-financeiro mencionado no inciso I deste artigo deverá seguir roteiro fornecido pelo agente financeiro do FDI, tendo como parâmetro o Protocolo de Intenções firmado junto ao CEDIN.

Art. 12. As sociedades empresárias beneficiárias do FDI que passem por processos de incorporação, fusão ou cisão transferirão para as empresas que delas resultem todos os direitos e obrigações decorrentes de incentivos concedidos às operações produtivas originalmente incentivadas pelo FDI, pelo prazo remanescente, observado, ainda, o disposto no art. 132 do Código Tributário Nacional.

Art. 13. As sociedades empresárias beneficiárias do FDI ficam obrigadas a encaminhar, anualmente, formulários de pesquisa aplicados relativamente aos dados como mão de obra, taxa de investimento, mercados, inovações tecnológicas, realização de infraestrutura e custo de frete, nos termos estabelecidos pela SDE e pela ADECE.

Art. 14. Para se habilitarem aos incentivos do FDI, as sociedades empresárias deverão apresentar metas específicas de:

I – produção;

II - geração de empregos;

III - volume de investimentos;

IV - custos de frete para o período de vigência do contrato ou Termo de Acordo CEDIN.

§ 1º A SDE e a ADECE acompanharão o desempenho das empresas beneficiadas no que se refere ao cumprimento das metas mencionadas no caput deste artigo, devendo enviar as informações colhidas ao CEDIN.

§ 2º O disposto no § 1.º deste artigo deverá estar sempre previsto nos contratos ou Termos de Acordo CEDIN assinados com as empresas beneficiárias, sem prejuízo de outras disposições de resguardo do superior interesse público.

Art. 15. Estando o processo instruído, o agente financeiro do FDI emitirá parecer conclusivo do qual devem constar obrigatoriamente os seguintes itens:

I – discriminação do enquadramento do pedido;

II - discriminação da operação;

III - justificativa e estudo de viabilidade, abrangendo aspectos econômicos, financeiros, administrativos e jurídicos do projeto apresentado;

IV – comprovação e regularidade da empresa e de seus sócios para com os Fiscos Federal, Estadual e Municipal, bem como para com as instituições financeiras.

Art. 16. O agente financeiro do FDI terá o prazo de até 30 (trinta) dias contados da data da protocolização do pedido para elaboração do parecer conclusivo de que trata o art. 15, salvo se o processo for designado para diligência.

Art. 17. Concluída a análise do agente financeiro do FDI, o processo será enviado à SDE para posterior apreciação e deliberação do CEDIN.

CAPÍTULO V

DA FORMA, DO VALOR DE DESEMBOLSO E DO PRAZO DO INCENTIVO

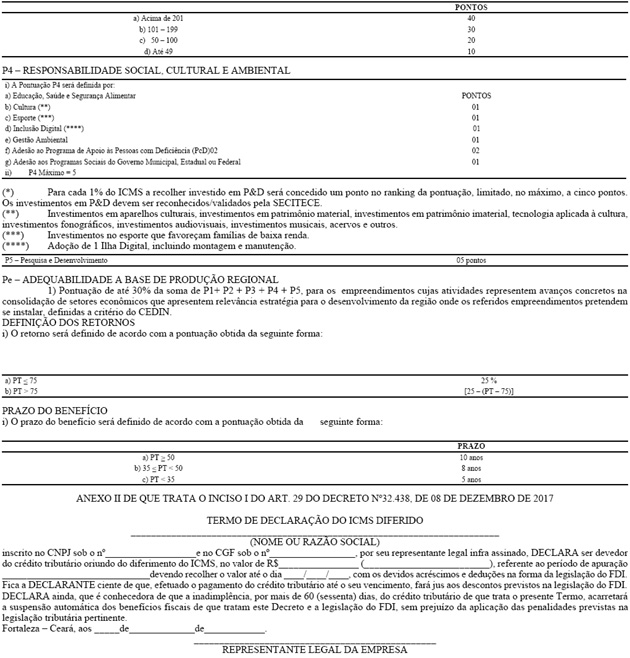

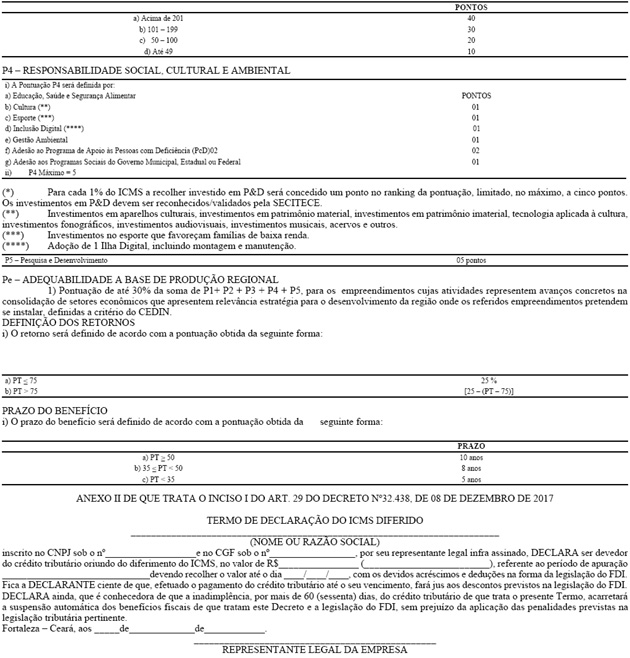

Art. 18. O percentual do incentivo, tendo por base o ICMS próprio gerado em decorrência da produção industrial da sociedade empresária, seráo definido no Anexo I deste Decreto, e observadas as disposições específicas de cada programa de incentivo estabelecidas neste Decreto.

Parágrafo único. O percentual de que trata o caput deste artigo não poderá ultrapassar 75% (setenta e cinco por cento) do ICMS próprio, exceto para o caso das empresas consideradas relevantes para o desenvolvimento do Estado e enquadradas no Programa de Atração de Empreendimentos Estratégicos (PROADE), disciplinado no Capítulo IV deste Decreto.

Art. 19. Os estabelecimentos industriais considerados relevantes para o desenvolvimento do Estado, a critério do CEDIN, poderão obter incentivos adicionais aos previstos no Anexo I deste Decreto, no que diz respeito ao percentual de incentivo, prazo e retorno do principal, conforme edição de resolução específica.

Art. 20. O prazo de fruição dos incentivos previstos neste Decreto será de até 10 (dez) anos, podendo ser prorrogado por igual período, atendidas as condições legais.

Parágrafo único. Para requerer a prorrogação dos incentivos, mantendo os mesmos percentuais, a sociedade empresária deverá comprovar incremento na produção, investimentos e empregos diretos, em comparação com o momento de sua implantação, cabendo ao CEDIN decidir acerca da concessão da prorrogação requerida.

Art. 21. Não será objeto de incentivo pelo FDI:

I - quando o recolhimento do ICMS Normal for efetuado fora do prazo legal;

II - qundo a apuração do ICMS revelar saldo credor;

III - o ICMS devido por terceiros retido pela sociedade empresária a título de substituição tributária;

Art. 22. A fruição do incentivo será efetivada a partir do mês fixado no Contrato Mútuo ou Termo de Acordo, conforme o caso, sem compensação dos meses nos quais a apuração do ICMS revelar saldo credor e excluindo-se do incentivo os recolhimentos do ICMS Normal efetuados fora do prazo legal.

Art. 23. A sociedade empresária beneficiária, contribuinte do ICMS, por ocasião da apuração mensal, deverá deduzir do saldo devedor apurado, o valor correspondente ao da parcela do incentivo (ICMS diferido), nos moldes do Contrato de Mútuo de Execução Periódica ou Termo de Acordo CEDIN firmado com o agente financeiro do FDI.

§ 1º O contribuinte escriturará na apuração do ICMS da EFD, no campo VL_TOT_DED, do registro E110, e no campo COD_AJ_APUR, do registro E11, a informação com o código de ajuste CE040001 - dedução referente ao FDI.

§ 2º O ICMS a recolher, apurado na forma do caput deste artigo,

será pago nos prazos previstos na legislação tributária, através de Documento de Arrecadação Estadual (DAE).

§ 3º A aplicação da sistemática do diferimento prevista neste artigo fica condicionada ao reconhecimento da dívida tributária relativa à parcela diferida do imposto, declarado pelo contribuinte à SEFAZ, por intermédio do agente financeiro do FDI, nos termos definidos no Anexo II deste Decreto.

§ 4º A sociedade empresária que efetuar o recolhimento do ICMS não diferido dentro do prazo legal, sem o pagamento dos encargos ao órgão gestor do FDI e sem a entrega do Termo de Declaração do ICMS Diferido,

poderá fazê-lo no prazo de até 5 (cinco) dias úteis contados a partir da data do vencimento do ICMS não diferido.

Art. 24. A parcela do incentivo (ICMS diferido), com os acréscimos previstos neste Decreto, será liquidada em uma só vez, até o último dia útil do mês do vencimento, ao término do período de carência de 36 (trinta e seis) meses contados a partir do mês da fruição do incentivo.

Art. 25. O recolhimento do ICMS diferido/retorno será feito nas condições previstas no Termo de Acordo CEDIN ou Contrato de Mútuo de Execução Periódica, firmado entre o contribuinte e o agente financeiro do FDI.

Art. 26. A homologação mensal das parcelas dos incentivos será realizada pelo agente financeiro, nos termos de Contrato Mútuo firmado ou Termo de Acordo CEDIN, conforme o caso.

Art. 27. O contribuinte do ICMS beneficiário do FDI deverá entregar ao agente financeiro, mensalmente, até o 15.º (décimo quinto) dia útil do mês subsequente ao da apuração os seguintes documentos:

I – Certidão Negativa de Débito Estadual (CNDE) da sociedade empresária e de seus representantes legais;

II – Comprovante de recolhimento do ICMS relativo ao período imediatamente anterior;

III - Quadro Demonstrativo da Produção Física;

IV - Escrituração Fiscal Digital (EFD).

Art. 28. O agente financeiro do FDI, quando de posse da documentação de que trata o art. 27, e após adotar as medidas operacionais cabíveis, emitirá:

I – Termo de Declaração do ICMS Diferido, conforme Anexo II deste Decreto, que deverá ser assinado e entregue pelo contribuinte ao agente financeiro do FDI, até o momento do recolhimento do imposto;

II – Documento de Arrecadação Estadual (DAE), com Código de Receita 1015 (ICMS Regime Mensal de Apuração), em nome do contribuinte, relativo ao recolhimento do ICMS de que trata o §3º do art. 23 deste Decreto.

Parágrafo único. Após recolhimento do ICMS diferido no prazo estabelecido, o contribuinte receberá do agente financeiro, em resgate da dívida e mediante recibo, o Termo de Declaração do ICMS Diferido.

Art.29. Qualquer parcela do incentivo (retorno) liquidada após a data do vencimento e desde que o pagamento ocorra em até 60 (sessenta) dias, contados do seu vencimento até a data da efetiva liquidação, será acrescida da variação integral, acumulada no período, da Taxa de Juros de Longo Prazo (TJLP) ou outra taxa que venha substituí-la, além de 0,3% (zero vírgula três por cento) por dia de atraso até o limite máximo de 18% (dezoito por cento).

Parágrafo único. Na hipótese do caput deste artigo, a sociedade empresária beneficiada dependerá de autorização prévia da SDE.

Art. 30. A não homologação do Termo de Declaração do ICMS Diferido, conforme Anexo II deste Decreto e prevista no art. 25, implica em:

I – escrituração indevida de crédito fiscal relativamente ao registro do ICMS diferido, devendo o Fisco constituir, por meio de lançamento do ofício, o crédito tributário com fundamento na alínea “a” do inciso II do art. 123 da Lei nº 12.670, de 1996;

II – suspensão do incentivo do diferimento relativo ao período de competência do referido Termo de Declaração do ICMS Diferido.

Art. 31. As garantias exigidas nas operações do FDI serão preferencialmente fidejussórias, podendo, a critério da SDE, ser exigida garantia real.

Art. 32. A sociedade empresária que atrasar por mais de 60 (sessenta) dias o recolhimento do ICMS diferido terá o seu débito inscrito na Dívida Ativa Estadual, devendo ser encaminhado pela SEFAZ.

§ 1º O débito a que se refere o caput deste artigo será recomposto ao seu valor integral, como se incentivo algum houvesse, desde a data do vencimento do ICMS originalmente apurado, acrescido dos encargos previstos na legislação tributária para o atraso de recolhimento do crédito tributário.

§ 2º O contribuinte, os sócios e seus representantes legais terão seus nomes incluídos no Cadastro de Inadimplentes da Fazenda Pública Estadual (CADINE), nos termos da Lei nº 12.411, de 2 de janeiro de 1995.

Art. 33. O agente financeiro do FDI enviará à SEFAZ e à SDE, mensalmente, relatório das operações realizadas pelas sociedades empresárias beneficiadas, contendo:

I – nome e número de inscrição no Cadastro Geral da Fazenda (CGF) do contribuinte;

II – valor do ICMS recolhido no mês, correspondente ao ICMS não diferido;

III – o ICMS diferido, contendo:

a) valor correspondente ao ICMS diferido escriturado na EFD na apuração do ICMS;

b) valor do encargo, conforme disposto nos arts. 8º e 9º deste Decreto.

CAPÍTULO VI

DA ADMINISTRAÇÃO

Art. 34. O FDI será operado por agente financeiro, contratado mediante realização de procedimento licitatório pelo Poder Executivo, segundo critérios definidos pela SDE e aprovado pelo CEDIN.

§ 1º A Comissão Técnica do FDI, órgão auxiliar do CEDIN, tem por finalidade proceder à avaliação econômica, financeira, operacional e tributária dos projetos apresentados pelas sociedades empresárias interessadas em investir no Estado e gozar dos incentivos disciplinados neste Decreto.

§ 2.º A comissão de que trata o § 1.º deste artigo deve ser integrada por representantes da SDE, da SEFAZ, da SEPLAG e da ADECE.

Art. 35. Compete ao agente financeiro do FDI:

I – manter o controle financeiro dos aportes e das aplicações dos recursos;

II – elaborar e remeter à SEFAZ e à SDE os relatórios mensais relativos às operações contratadas;

III – receber e analisar propostas de operações para fins de enquadramento no FDI;

IV – manter núcleos técnicos para analisar, contratar, liberar e fiscalizar as aplicações de recursos do FDI;

V – estabelecer, mediante Resolução de sua Diretoria, as normas e procedimentos operacionais, nos termos das diretrizes emanadas pelo CEDIN;

VI – encaminhar à apreciação do CEDIN, através da SDE, as propostas de operações do FDI acompanhadas de decisão da Diretoria e precedidas de parecer conclusivo;

VII – celebrar contratos, devidamente aprovados por Resolução do CEDIN, referentes às operações ativas do CEDIN;

VIII – receber para depósito em conta específica os recursos destinados ao FDI;

IX – fiscalizar periodicamente, juntamente com a SDE, as sociedades empresárias assistidas pelo FDI;

X – elaborar os roteiros de informações à habilitação das sociedades empresárias.

TÍTULO II

DOS PROGRAMAS DO FUNDO DE DESENVOLVIMENTO INDUSTRIAL - FDI

Art. 36. Constituem programas do Fundo de Desenvolvimento Industrial:

I - Programa de Incentivos ao Desenvolvimento Industrial (PROVIN);

II - Programa de Incentivos às Centrais de Distribuição de Mercadorias (PCDM);

III - Programa de Incentivos da Cadeia Produtiva Geradora de Energias Renováveis (PIER);

IV - Programa de Atração de Empreendimentos Estratégicos (PROADE).

Parágrafo Único. Os Programas do Fundo de Desenvolvimento Industrial - FDI previstos no caput deste artigo deverão observar as disposições constantes neste Decreto.

CAPÍTULO I

PROGRAMA DE INCENTIVO AO DESENVOLVIMENTO INDUSTRIAL - PROVIN

Art. 37. O CEDIN concederá às sociedades empresárias e cooperativas, ambas de natureza industrial, consideradas de fundamental interesse para o desenvolvimento econômico do Estado, incentivos para a implantação, ampliação, recuperação, diversificação e modernização de estabelecimentos industriais, na forma definida neste Decreto.

§ 1º Sem prejuízo de outras exigências firmadas pelo CEDIN, somente serão concedidos incentivos de ampliação e modernização no caso de projetos previamente submetidos à análise do agente financeiro do FDI e que obtiverem um incremento de, no mínimo, 50% (cinquenta por cento) na produção média da empresa dos últimos 60 (sessenta) meses.

§ 2º O incentivo de que trata o § 1.º deste artigo deverá ser calculado sobre o valor do ICMS relativo às operações de produção própria a ser recolhido que exceder ao valor da média do ICMS relativo às operações de produção própria recolhido nos últimos 24 (vinte e quatro) meses, aplicando-se o percentual do incentivo definido no Anexo I deste Decreto.

§ 3º Sem prejuízo de outras exigências do CEDIN, somente serão concedidos incentivos de diversificação no caso de projetos previamente submetidos à análise do agente financeiro do FDI e que tenham por objetivo a incorporação de uma nova atividade econômica discriminada na Classificação Nacional de Atividades Econômico-Fiscais (CNAE-Fiscal) ou a industrialização de novo produto.

§ 4º As sociedades empresárias instaladas em território cearense que se encontrem paralisadas há pelo menos 12 (doze) meses, imediatamente anteriores à apresentação do pedido de concessão de incentivo, poderão ser beneficiadas pelos critérios gerais de enquadramento, desde que, a critério do CEDIN, demonstrem esforço de recuperação mediante adoção das seguintes

providências:

I – realização de novos investimentos capazes de restaurar a viabilidade econômica do empreendimento, com utilização da capacidade instalada;

II – capacidade de geração de emprego.

§ 5º As sociedades empresárias instaladas na Região Metropolitana de Fortaleza que pretendam transferir sua linha de produção para o interior do Estado poderão utilizar os incentivos inerentes ao novo empreendimento, desde que:

I – invistam em modernização do estabelecimento em atividade, no mínimo, R$100.000.000,00 (cem milhões de reais), no prazo de 12 (doze) meses contados da data da Resolução CEDIN;

II – comprovem junto ao CEDIN, no prazo de 36 (trinta e seis) meses contados da data da aprovação da Resolução CEDIN:

a) a transferência do estabelecimento para localidade fora da Região Metropolitana de Fortaleza;

b) invistam em instalações e no processo produtivo do novo empreendimento, no mínimo, R$ 200.000.000,00 (duzentos milhões de reais);

c) gerem, no novo empreendimento, no mínimo, 1.200 (mil e duzentos) empregos diretos.

§ 6º Sem prejuízo de outras exigências firmadas pelo CEDIN, os incentivos de implantação serão concedidos observadas as disposições do art. 11 deste Decreto.

Art. 38. A sociedade empresária com atividade de industrialização de alimentos lácteos com propriedades funcionais, nutricionais e de saúde, clinicamente comprovadas e enquadradas na legislação pertinente do Ministério da Saúde e da Agência de Vigilância Sanitária (ANVISA), desde que a matéria-prima (leite in natura) seja adquirida em 50% (cinquenta por cento)

de produtores familiares, cuja família seja proprietária dos meios de produção, organize-se e ao mesmo tempo trabalhe na unidade produtiva, poderá obter incentivos do FDI de até 90% (noventa por cento) do ICMS apurado, com retorno de 10% (dez por cento), pelo prazo de até 10 (dez) anos, conforme Resolução específica do CEDIN, observado o disposto na Lei nº 14.343, de 7 de maio de 2009.

CAPÍTULO II

PROGRAMA DE INCENTIVO ÀS CENTRAIS DE DISTRIBUIÇÃO DE MERCADORIAS DO CEARÁ- PCDM

Art.39. O tratamento tributário do PCDM somente será concedido em relação às seguintes operações promovidas pela sociedade empresária:

I - de entrada de mercadoria oriunda do Exterior do País ou de Estados das Regiões Sul e Sudeste, com exceção do Estado do Espírito Santo;

II - de entrada de mercadoria oriunda de qualquer das Regiões do país, desde que a saída tenha sido promovida diretamente do estabelecimento fabricante;

III - de aquisição interna de sucata, seja qual for a sua natureza;

IV – de aquisição interna de mercadoria realizada na forma do inciso XV do caput do art. 13 do Decreto n.º 24.569, de 1997.

Parágrafo único. Para se habilitar ao tratamento tributário do Programa de Incentivos às Centrais de Distribuição de Mercadorias do Estado do Ceará (PCDM), a sociedade empresária deverá encaminhar pedido à SDE, nos termos definidos neste Decreto.

Art. 40. O agente financeiro do FDI, após análise da documentação apresentada pela interessada e constatada a regularidade do processo, emitirá parecer conclusivo de acordo com o disposto no art. 15 deste Decreto.

Parágrafo único. O agente financeiro do FDI disporá do prazo de 30 (trinta) dias, a partir da data de protocolização do pedido, para emitir seu pronunciamento, ressalvando-se a hipótese de diligência, nos termos do art.

16 deste Decreto.

Art. 41. O parecer conclusivo a que se refere o caput do art. 40 deste Decreto será enviado à SDE para análise de viabilidade pela Comissão Técnica do FDI, especificada no §1.º do art. 35 deste Decreto, e posterior encaminhamento ao CEDIN que, aprovando-o, editará resolução.

Art. 42. Serão assegurados às sociedades empresárias incentivadas pelo PCDM, nos termos de Resolução específica do CEDIN:

I – garantia, pelo prazo de até 120 (cento e vinte) meses consecutivos, dos incentivos do PCDM, com a redução do ICMS gerado nas saídas interestaduais de mercadorias, em até 75% (setenta e cinco por cento);

II – o diferimento do ICMS incidente:

a) na importação de mercadorias, sem similar produzido neste Estado, comprovada através de Certificado de Não Similaridade emitido pela SEFAZ, para as saídas subsequentes, inclusive a parcela do imposto retido por substituição tributária de que trata o inciso II do art. 45;

b) na importação do Exterior, bem como na entrada de outras Unidades da Federação, de bens para integrar o ativo imobilizado, o qual deverá ser pago quando da sua desincorporação;

§ 1º Para usufruir o tratamento previsto na alínea “a” do incisoII do caput deste artigo, o contribuinte deverá comprovar a inexistência de mercadoria ou bem similar fabricado neste Estado.

§ 2º Excepcionalmente, o incentivo de que trata a alínea “a” do inciso II do caput deste artigo, poderá ser concedido ainda que o grupo empresarial da sociedade empresária beneficiária solicitante fabrique o produto a ser importado, desde que comprove perante o CEDIN a impossibilidade do seu parque fabril atender à demanda existente no período, especificada em relatório expedido pelo órgão gestor do FDI;

§ 3º Será concedida, ainda, dispensa do pagamento antecipado do ICMS incidente sobre as operações de entradas interestaduais de mercadorias oriundas de estabelecimentos industriais, nos casos de contratos firmados até a data de publicação deste Decreto.

§ 4º O tratamento tributário do PCDM não se aplica nas operações para o consumidor final pessoa física.

Art. 43. A partir da data de aprovação, a Resolução CEDIN deverá ser encaminhada à SEFAZ que, nos moldes de Termo de Acordo celebrado entre as partes, definirá a operacionalização da sistemática de tributação.

Art. 44. O incentivo de que trata este Capítulo somente será concedido à sociedade empresária, que, possua faturamento anual mínimo de R$ 15.000.000,00 (quinze milhões de reais), que poderá ser alcançado da seguinte forma:

I – R$ 5.000.000,00 (cinco milhões de reais) nos primeiros 12 (doze) meses, contados da assinatura do Termo de Acordo FDI/PCDM;

II – R$ 10.000.000,00 (dez milhões de reais) do 13º (décimo terceiro) ao 24º (vigésimo quarto) mês, contados da assinatura do Termo de Acordo FDI/PCDM;

§1º. A sociedade empresária enquadrada no tratamento tributário do PCDM deverá apresentar incremento de, no mínimo, 5% (cinco por cento) no recolhimento do ICMS, no período de 12 (doze) meses, comparado com o período imediatamente anterior ao do enquadramento no PCDM, sem prejuízo da fixação, pelo CEDIN, de outros requisitos, os quais serão definidos em função de interesse econômico e social do Estado.

§2º O disposto no caput deste artigo aplica-se, inclusive, aos Termos de Acordos do FDI/PCDM celebrados até a data da publicação deste Decreto

Art. 45. O tratamento tributário previsto neste Capítulo:

I – não será cumulativo com qualquer outro incentivo concedido pela legislação estadual;

II – não alcança a parcela do imposto retido por substituição tributária de responsabilidade direta da sociedade empresária, na condição de contribuinte substituto;

CAPÍTULO III

PROGRAMA DE INCENTIVOS DA

CADEIA PRODUTIVA GERADORA DE ENERGIAS RENOVÁVEIS -PIER

Art. 46. Para fins de enquadramento no Programa de Incentivos da Cadeia Produtiva Geradora de Energias Renováveis (PIER), entende-se por energias renováveis aquelas advindas da utilização de:

I – biocombustíveis, que correspondem a combustíveis de origem biológica fabricados a partir de vegetais, tais como milho, soja, cana-de-açúcar, mamona, canola, babaçu, cânhamo, entre outros;

II – biomassa, a qual corresponde à matéria orgânica produzida em função das preocupações relacionadas às fontes de energia, com capacidade de gerar gases que são transformados, em usinas específicas, em energia, sendo esta o resultado da decomposição de materiais orgânicos como, por exemplo, esterco, madeira, resíduos agrícolas, lixo orgânico, restos de alimentos, dentre outros;

III – biomassa contida nos resíduos sólidos e urbanos, decorrente de esgotamento sanitário, de biomassa agrícola, dentre outros;

IV – ventos, a qual pode ser convertida em eletricidade através de turbinas eólicas ou aerogeradores;

V – energia solar, a qual pode ser convertida em eletricidade ou em calor;

VI – potência gravitacional de água, convertida em hidroeletricidade, contida em uma represa elevada, sendo a potência gerada proporcional à altura da queda de água e à vazão do líquido;

VII – hidrogênio, que se obtém da combinação do hidrogênio com o oxigênio produzindo vapor de água e liberando energia que é convertida em eletricidade;

VIII – marés, geradas a partir do potencial energético contido do fluxo das marés.

Art. 47. Para se habilitar ao Programa de Incentivos da Cadeia Produtiva Geradora de Energias Renováveis (PIER), a sociedade empresária, fabricante de equipamento utilizado para geração de energia renovável, deverá encaminhar o pedido à SDE, acompanhado do respectivo projeto econômico-financeiro em 2 (duas) vias, que o analisará sob a ótica do interesse econômico e social, encaminhando-o ao agente financeiro do FDI para adoção de providências cabíveis.

§ 1º A análise preliminar da viabilidade do projeto será realizada pela Comissão Técnica Permanente de que trata do § 1.º do art. 34, que o encaminhará para deliberação.

§ 2º O projeto econômico-financeiro mencionado no caput deste artigo observar deverá seguir roteiro fornecido pela SDE.

§ 3º O agente financeiro do FDI, após análise da documentação apresentada pela interessada e constatada a regularidade do processo, emitirá parecer conclusivo, observado o disposto no art. 16 deste Decreto.

§ 4º O agente financeiro do FDI disporá do prazo de 30 (trinta) dias, contados a partir da data de protocolização do pleito, para emitir seu parecer conclusivo, nos termos do art. 15 deste Decreto, ressalvando-se hipótese de diligências, conforme disposto no art. 16 deste Decreto.

§ 5º As sociedades empresárias que tenham como objeto societário a geração de energia não poderão usufruir dos incentivos discriminados neste Capítulo.

Art. 48. O parecer conclusivo de que trata o § 3.º do art. 47 será remetido à SDE, para apreciação pelo CEDIN, que, aprovando-o, editará Resolução.

Parágrafo único. No caso de indeferimento do pedido de habilitação ao PIER, o interessado poderá protocolizar recurso ao CEDIN no prazo de 30 (trinta) dias.

Art. 49. O CEDIN, mediante Resolução, assegurará às sociedades empresariais incentivadas pelo PIER:

I – garantia, pelo prazo de até 120 (cento e vinte) meses consecutivos, dos incentivos concedidos nos termos deste Decreto;

II - diferimento equivalente a 75% (setenta e cinco por cento) do valor do ICMS recolhido mensalmente e dentro do prazo legal;

III - retorno do principal e acréscimos de 1% (um por cento), devidamente corrigido pela aplicação da Taxa de Juros de Longo Prazo (TJLP) ou outro índice que venha a substituí-la por decisão da autoridade monetária, conforme estabelecido em Resolução ou Termo de Acordo CEDIN.

Parágrafo único. No pagamento das parcelas do ICMS não diferido e ICMS diferido aplicam-se, no que couber, as regras disciplinadas nos arts 23, 24 e 25 deste Decreto.

Art. 50. Não se encerra a etapa do diferimento do pagamento do ICMS na hipótese em que a sociedade empresária beneficiária do FDI, fabricante de equipamento utilizado na geração de energia renovável:

I - ceder em comodato, bens do ativo imobilizado para empresa do mesmo segmento econômico, também beneficiária do FDI, desde que tal operação não modifique a essência da atividade industrial da sociedade empresária comodante e comodatária;

II - realizar operação de saída de mercadoria decorrente de produção própria, nos casos em que a operação subsequente seja amparada por isenção ou não incidência do imposto nos termos da legislação tributária.

Art. 51. O agente financeiro do FDI cobrará das sociedades enquadradas neste Capítulo o encargo de que trata o art. 9º deste Decreto.

Art. 52. A SEFAZ poderá conceder diferimento nos termos da legislação tributária nas seguintes hipóteses:

I – do ICMS incidente na importação de:

a) máquinas, equipamentos e estruturas metálicas para compor o ativo imobilizado da sociedade empresária, que deverá ser pago quando da sua desincorporação, observado o disposto no parágrafo único do art. 14 do Decreto nº 24.569/1997 - regulamento do ICMS, bem como nas importações de peças e partes para a incorporação às máquinas, equipamentos e estruturas metálicas;

b) matéria-prima e insumos para utilização no processo industrial, adquiridos por estabelecimento importador habilitado no FDI/PIER, conforme disposto no §1º, do inciso V, do art. 13 do Decreto nº 24.569/1997 - Regulamento do ICMS;

c) máquinas, equipamentos e estruturas, formalizada mediante contrato de Arrendamento Mercantil com prazo pré-determinado, antecipações mensais e com opção de compra no final do contato, conforme disposto noDecreto nº 24.569/1997 - Regulamento do ICMS;

II – do ICMS devido resultante da diferença entre as alíquotas do ICMS incidente nas operações interna e interestadual, relativa às aquisições de bens destinados ao Ativo Imobilizado da sociedade empresária, na forma estabelecida pelo art. 13-B do Decreto nº 24.569/1997 - Regulamento do ICMS.

Art. 53.. As garantias exigidas nas operações do FDI/PIER serão preferencialmente fidejussórias, podendo, a critério do CEDIN, ser exigida garantia real.

CAPÍTULO IV

PROGRAMA DE ATRAÇÃO DE EMPREENDIMENTOS ESTRATÉGICOS - PROADE

Art. 54. São assegurados, nos termos da Lei nº 10.367, de 1979, através do Programa de Atração de Empreendimentos Estratégicos (PROADE), incentivos destinados à implantação de empreendimentos econômicos localizados no território deste Estado e considerados estratégicos para o desenvolvimento do Ceará.

Art. 55. Os incentivos das sociedades empresárias enquadradas no PROADE poderão ser de até 99% (noventa e nove por cento) do ICMS relativo às operações de produção própria da empresa, com retorno de até 1% (um inteiro por cento) e prazo de fruição de incentivo de até 10 (dez) anos, prorrogável por igual período.

Art. 56. O percentual do incentivo a ser concedido às sociedades empresárias enquadradas no PROADE será fixado em Resolução do CEDIN, independentemente da forma de enquadramento prevista no Anexo I deste Decreto.

Art. 57. Consideram-se projetos de empreendimentos estratégicos para o desenvolvimento do Estado do Ceará as implantações, modernizações e ampliações de estabelecimentos industriais de:

I – extração de minerais metálicos;

II – fabricação de produtos de minerais não metálicos;

III – fabricação de produtos farmoquímicos e farmacêuticos;

IV – fabricação de automóveis, caminhonetes, utilitários, caminhões e ônibus;

V – fabricação de produtos químicos;

VI – indústria têxtil;

VII – fabricação de calçados;

VIII – fabricação de produtos de refino de petróleo e de produtos petroquímicos;

IX – siderurgia;

X – fabricação de locomotivas, vagões e outros materiais rodantes;

XI – fabricação de aeronaves, suas peças e componentes;

XII – moagem de trigo;

XIII – fabricação de motores elétricos, suas partes e acessórios;

XIV – outras atividades industriais que não tenham similar em produção no território nacional;

XV – implantação de sociedade empresária em poligonais a serem definidas por ato próprio do Poder Executivo, localizados, necessariamente, em regiões que possuam unidades prisionais e/ou casas de privação provisória de liberdade, administradas pela Secretaria de Justiça e Cidadania – SEJUS, ou qualquer outra que a substitua, garantindo-se um percentual de, no mínimo,

90% (noventa por cento) das vagas de empregos aos internos do Complexos Penitenciários do Estado do Ceará.

§ 1º As sociedades empresárias enquadradas nos incisos I, II e VII do caput deste artigo deverão localizar-se a uma distância mínima de 150 (cento e cinquenta) quilômetros, em linha reta, entre o município no qual pretendem instalar-se e a capital do Estado.

§ 2º Para usufruir dos benefícios de que trata este capítulo, as sociedades empresárias enquadradas no inciso III do caput deste artigo deverão atender aos seguintes requisitos:

I – No caso de projeto de implantação, deve o contribuinte estar localizado nas áreas delimitadas pelo Decreto nº 30.955, de 13 de julho de 2012;

II – No caso de sociedade empresária beneficiária do FDI, obriga-se a comprovar:

a) a realização de investimentos superiores a R$ 50.000.000,00 (cinquenta milhões de reais) nos últimos 24 (vinte e quatro) meses anteriores ao parecer técnico do órgão gestor do FDI ou em até 12 (doze) meses contados a partir da data de sua aprovação da Resolução CEDIN;

b) a manutenção de, no mínimo, o mesmo nível de recolhimento relativamente à parcela do ICMS não incentivado pelo FDI, tendo como referência a média aritimética do recolhimento dos 12 (doze) meses do ano de 2016, verificada a cada periodo de 12 (doze) meses;

c) a geração de, no mínimo 50 (cinquenta) empregos diretos adicionais nos últimos 24 (vinte e quatro) meses anteriores ao parecer técnico do órgão gestor do FDI, comprovada através do Cadastro Geral de Empregados e Desempregados - CAGED.

§ 3º Caso as condições previstas no Inciso II do § 2º deste artigo não sejam alcançadas, o percentual relativo a parcela incentivada do ICMS, voltará ao patamar fixado na Resolução CEDIN aprovada quando da implantação da sociedade empresária no Estado do Ceará.

§ 4º As sociedades empresárias enquadradas nos incisos I, II, IV e V do caput deste artigo deverão fixar como investimento mínimo o montante de R$ 200.000.000,00 (duzentos milhões de reais).

§ 5º As sociedades empresárias enquadradas no inciso VI do caput deste artigo poderão habilitar-se na modalidade de implantação, para efeito de fruição do diferimento em até 88% (oitenta e oito por cento) do ICMS gerado relativo às operações da produção própria da sociedade empresária beneficiária do FDI, com retorno de 1% (um por cento) e prazo de incentivo de 10 (dez) anos, desde que o investimento seja no mínimo de R$ 15.000.000,00 (quinze milhões de reais) para o segmento industrial de confecção de artigos de vestiário e acessórios, e R$ 30.000.000,00 (trinta milhões de reais) para o segmento industrial de fiação, malharia e tecelagem. § 6º No caso de modernização, as sociedades empresárias enquadradas no inciso VI do caput deste artigo deverão fixar como investimento mínimo o montante de R$ 200.000.000,00 (duzentos milhões de reais),

podendo, se for o caso, serem considerados os investimentos realizados em todos os seus estabelecimentos localizados no Estado do Ceará, desde que produzam a mesma mercadoria.

§ 7º As sociedades empresárias enquadradas no empreendimento do inciso VIII do caput deste artigo deverão ter como investimento mínimo o montante de R$ 200.000.000,00 (duzentos milhões de reais), incluídos a siderurgia, seus produtos semiacabados e derivados.

§ 8º Sem prejuízo de outras exigências firmadas pela SDE, somente serão concedidos os incentivos previstos no § 6.º deste artigo nos casos de projetos previamente remetidos ao agente financeiro do FDI.

§ 9º O contribuinte enquadrado no inciso XII do caput deste artigo deverá comprovar perante o CEDIN que as operações destinadas a outras unidades da Federação são superiores a 50% (cinquenta por cento) das operações totais do exercício, observando-se que a cada 3,5% (três inteiros e cinco décimos por cento) superior a este limite, o contribuinte poderá obter 1,0%

(um por cento) de acréscimo no incentivo do FDI/PROVIN, não podendo ultrapassar 81% (oitenta e um por cento).

§ 10. As sociedades empresárias enquadradas no inciso XV deste artigo, deverão estabelecer-se na forma a ser definida por atos da Secretaria de Justiça e Cidadania - SEJUS.”

CAPÍTULO V

DAS DISPOSIÇÕES FINAIS E TRANSITÓRIAS

Art. 58. Para fruição dos incentivos do FDI, as sociedades empresárias e seus respectivos dirigentes e sócios, detentores do controle efetivo da sociedade empresária, terão que se enquadrar nas regras determinativas fixadas pelo agente financeiro do FDI, inclusive com apresentação de Certidão Negativa relativa ao Cadastro de Inadimplentes da Fazenda Pública do Estado do Ceará (CADINE).

Art. 59. A paralisação das atividades de sociedades empresárias beneficiárias ou o encerramento de suas atividades no Estado do Ceará implicará a rescisão automática e vencimento antecipado do contrato, devendo o agente financeiro do FDI promover as medidas legais cabíveis para recebimento dos valores remanescentes, desde que autorizado por Resolução específica do Conselho Estadual do Desenvolvimento Industrial - CEDIN.

§ 1º A sociedade empresária beneficiária dos incentivos previstos neste Decreto deverá comunicar à SDE, em até 30 (trinta) dias, o encerramento ou paralisação de suas atividades no Estado do Ceará, a fim de serem adotadas as medidas administrativas relacionadas à rescisão contratual.

§ 2º Em caso de descumprimento do previsto no §1º deste artigo, aplica-se o disposto no §3ºdo artigo 23 deste Decreto, relativamente ao cálculo dos valores remanescentes para vencimento antecipado do contrato.

§ 3º O disposto neste artigo aplica-se, ainda, aos casos de transferência de estabelecimento industrial de sociedade empresária para outra unidade federada.

Art. 60. No caso de extinção do FDI, o seu patrimônio será incorporado à conta do Tesouro Estadual.

Art. 61. A sociedade empresária beneficiária do FDI, quando a apuração do Imposto de Renda Pessoa Jurídica (IRPJ) resultar em recolhimento no exercício, fica obrigada, sob pena de revogação do incentivo concedido pelo CEDIN, a aplicar, em projetos no território do Estado do Ceará, os percentuais discriminados nos itens abaixo, respeitados os limites previstos na legislação federal para cumulação das deduções possíveis:

I - 4% (quatro por cento) do IRPJ, na forma da Lei Federal n.º 8.313, de 23 de dezembro de 1991, que institui o Programa Nacional de Apoio à Cultura (PRONAC), para projeto proposto por entidade, empresa ou pessoa física do Ceará, e aprovado pelo Ministério da Cultura;

II – 1% (um por cento) do IRPJ, na forma da Lei Federal n.º 11.438, de 29 de dezembro de 2006, que dispõe sobre incentivos e benefícios para fomentar as atividades de caráter desportivo e dá outras providências, para projeto de entidade do Ceará aprovado pelo Ministério do Esporte;

III - 1% (um por cento) do IRPJ na forma da Lei Federal n.º 8.069, de 13 de julho de 1990, que dispõe sobre o Estatuto da Criança e do Adolescente e dá outras providências, para projeto aprovado pelo Conselho Estadual dos Direitos da Criança e do Adolescente do Ceará (CEDCA Ceará);

IV - 1% (um por cento) do IRPJ, na forma da Lei Federal n.º 12.213, de 20 de janeiro de 2010, que institui o Fundo Nacional do Idoso, para projeto aprovado pelo Conselho Estadual dos Direitos do Idoso (CEDI);

V - 1% (um por cento) do IRPJ, na forma da Lei Federal de n.º 12.715, de 17 de setembro de 2012, que institui o Programa Nacional de Apoio à Atenção Oncológica (PRONON), para projeto de entidade do Ceará aprovado pelo Ministério da Saúde;

VI - 1% (um por cento) do IRPJ, na forma da Lei Federal n.º 12.715, de 17 de setembro de 2012, que institui o Programa Nacional de Apoio à Atenção da Saúde da Pessoa com Deficiência (PRONAS/PCD), para projeto de entidade do Ceará aprovado pelo Ministério da Saúde.

§ 1º Quando a sociedade empresária beneficiada pelo FDI tiver sede social no território cearense, deverá aplicar no território deste Estado a totalidade dos recursos decorrentes da possibilidade de dedução do IRPJ, observado o disposto nos incisos do caput deste artigo.

§ 2º Quando a sociedade empresária beneficiada pelo FDI tiver sede social fora do território cearense, deverá aplicar, em projetos no território do Estado do Ceará, a parcela correspondente à proporcionalidade do lucro gerado na operação desenvolvida no território cearense.

§ 3º A efetiva aplicação em projetos a que se referem as disposições deste artigo será objeto de verificação quando do monitoramento anual das sociedades empresárias beneficiárias do FDI realizado pela Agência de Desenvolvimento do Estado do Ceará S/A - ADECE

Art. 62. Ficam convalidados os procedimentos inerentes às sociedades empresárias enquadradas nos disposições do Decreto nº 31.295, de 26 de setembro de 2013, e que estejam em desconformidade com requisitos neles dispostos.

Art. 63. O Chefe do Poder Executivo editará o Regimento do CEDIN, disciplinando as normas relativa a estrutura, organização, competência e funcionamento no prazo de até 180(cento e oitenta ) dias contados da data de publicação deste Decreto. .

Art 66. Ficam revogadas as disposições em contrário, em especial:

I - Decreto nº 27.951, de 10 de outubro de 2005;

II - Decreto n.º 28.429, de 11 de outubro de 2006;

III - Decreto n.º 29.183, de 8 de fevereiro de 2008;

IV - Decreto nº 29.349, de 09 de julho de 2008;

V - Decreto n.º 29.506, de 23 de outubro de 2008;

VI - Decreto n.º 29.680, de 18 de março de 2009;

VII - Decreto nº 30.012, de 30 dezembro de 2009;

VIII - Decreto nº 30.230, de 17 de junho de 2010;

IX - Decreto nº 30.421, de 25 de janeiro de 2011;

X - Decreto nº 30.481, de 01 de abril de 2011;

XI - Decreto nº 30.973, de 27 de julho de 2012;

XII - Decreto nº 31.046, de 12 de novembro de 2012;

XIII - Decreto nº 31.192, de 15 de abril de de 2013;

XIV - Decreto nº 31.265, de 01 de agosto de 2013;

XV - Decreto nº 31.295, de 26 de setembro de 2013;

XVI Decreto nº 31.438, de 14 de março de 2014;

XVII - Decreto nº 31.578, de 10 de setembro de 2014;

XVIII - Decreto nº 31.809, de 28 de dezembro de 2015;

XIX - Decreto nº 31.810, de 28 de outubro de 2015;

XX - Decreto nº 32.154, de 22 de fevereiro de 2017.

XXI - Decreto nº 32.238, de 23 de maio de 2017;

XXII - Decreto nº 32.281, de 04 de junho de 2017

Art. 67. Este Decreto entrará em vigor na data de sua publicação.

Camilo Sobreira de Santana

GOVERNADOR DO ESTADO DO CEARÁ

Carlos Mauro Benevides Filho

SECRETÁRIO DA FAZENDA

Cesar Augusto Ribeiro

SECRETÁRIO DO DESENVOLVIMENTO ECONÔMICO