HOSPEDAGEM - Regime Especial - Município do Salvador

Salvador disciplina o regime especial de tributação relativo aos serviços de hospedagem

Esta Instrução Normativa estabelece os procedimentos para a opção pelo regime especial de tributação relativo aos serviços de hospedagem de qualquer natureza em hotéis, indicados no subitem 9.01 da Lista de Serviços anexa à Lei 7.186, de 27-12-2006.

O SECRETÁRIO MUNICIPAL DA FAZENDA, no uso das atribuições legais, e de acordo com o previsto no art. 4º do Dec. nº 31.692, de 01 de novembro de 2019,

RESOLVE:

Art. 1º Estabelecer os procedimentos para a opção pelo regime especial de tributação relativo aos serviços de hospedagem de qualquer natureza em hotéis, indicados no subitem 9.01 da Lista de Serviços anexa à Lei nº 7.186, de 27 de dezembro de 2006.

§ 1° O contribuinte que optar pelo regime especial de tributação a que se refere esta Instrução Normativa, deverá requerê-lo, mediante processo administrativo, junto à Secretaria Municipal da Fazenda - SEFAZ.

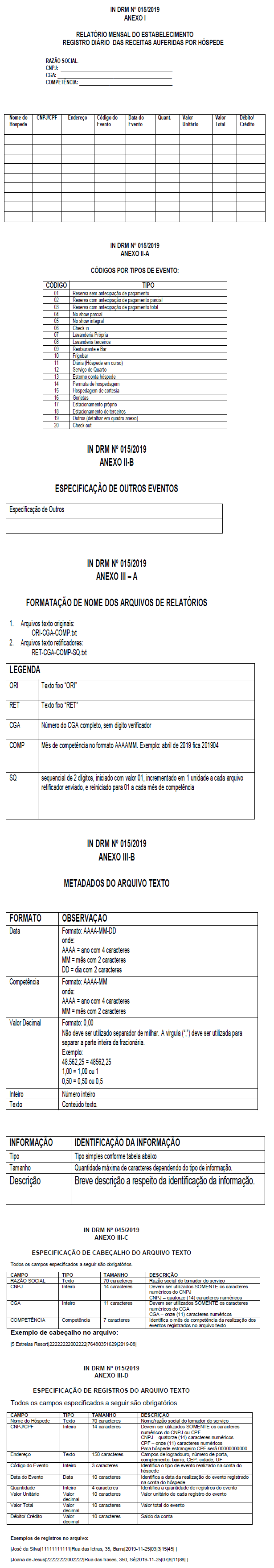

§ 2º Feita a opção, o contribuinte fica obrigado a apresentar, até o décimo quinto dia subsequente ao mês de competência, o relatório mensal com o registro diário das receitas auferidas do estabelecimento, por hóspede, indicando os códigos constantes no Anexo II desta Instrução Normativa - IN, conforme modelo definido no Anexo I desta IN, devendo a transmissão obedecer às especificações para geração do arquivo constantes no Anexo III desta IN.

§ 3º O contribuinte poderá retificar a declaração, desde que não tenha sido iniciada ação fiscal.

§ 4º Para a transmissão do relatório e da retificação previstos nos §§ 2º e 3º, o contribuinte deve:

I - utilizar programa cliente FTP para transmissão dos arquivos, sendo que o endereço IP e credenciais de acesso serão informados presencialmente na SEFAZ, uma vez aprovada a adesão ao regime especial de tributação;

II - enviar os relatórios por meio de arquivos:

a) - em formato e extensão txt;

b) - com a criação de um novo registro para cada evento;

c) - contendo no início de cada registro criado o caractere pipeline (“|”);

d) - contendo no final de registro criado encerrado o caractere pipeline (“|”);

e) - com separação dos campos de cada registro de evento por meio da utilização do caractere pipeline (“|”);

f) - seguindo formatação de nome conforme Anexo III desta IN;

III - os arquivos a serem enviados devem estar compactados:

a) divididos em 1 (um) ou mais volumes, com tamanho máximo de volume de 15 (quinze) megabytes;

b) no formato e extensão de arquivo 7z ou zip.

§ 5º Após o envio do arquivo, o contribuinte deve solicitar a confirmação de recebimento por email, no endereço [email protected] contendo:

a) no campo assunto: “Solicitação de confirmação de recepção de arquivo (s)”;

b) no campo texto da mensagem: “Solicito confirmação de recepção dos arquivos”, deve ser indicado o nome completo do arquivo, por arquivo e com a sua extensão.

§ 6º Em caso de necessidade de recuperação ou alteração de credenciais de acesso para realização de envio de arquivo, o contribuinte deve comparecer presencialmente à SEFAZ.

§ 7º Caso o evento não esteja previsto no Anexo II desta IN, o contribuinte deverá indicar o código 19 (dezenove) e descrever o evento por extenso, especificando-o.

§ 8º Perderão o direito ao regime especial, os optantes que não enviarem o relatório ou o enviarem em desacordo com o modelo constante no Anexo I desta IN.

§ 9º A opção pelo regime especial produzirá efeitos a partir do primeiro dia seguinte ao do mês em que ocorrer a publicação da autorização.

§ 10. O regime especial será obrigatório para todo o exercício financeiro.

Art. 2º Em relação a gorjeta, a dedução correspondente fica condicionada à comprovação pelo contribuinte:

I - através de registro contábil; e

II - de folha de pagamento, de acordo com o disposto no § 3º do art. 457 do Decreto Lei nº 5.452, de 1º de maio de 1943.

Parágrafo único. O valor das gorjetas deverá ser destacado na nota, no campo dedução, para a apuração da base de cálculo do imposto.

Art. 3º A exclusão da base de cálculo do imposto relativo às cortesias, obedecido o limite definido no inciso II do § 4º do art. 2º do Dec. nº 31.692/2019, fica condicionada à comprovação pelo contribuinte, mediante o devido registro contábil.

Art. 4º Na hipótese de devolução, parcial ou integral, do valor antecipado, deverá o contribuinte comprovar a efetiva devolução ao consumidor da parcela antecipada mediante:

I - lançamento contábil; e

II - comprovante da efetiva devolução.

Parágrafo único. Na hipótese de devolução indicada no caput, o montante lançado na nota deve ser o valor antecipado e no campo de dedução, o valor correspondente a devolução.

Art. 5º Nos serviços prestados com cortesia, o contribuinte deverá emitir a nota fiscal lançando no campo de dedução a integralidade do valor do custo do serviço, indicando no descritivo o código 15 (quinze).

Art. 6º No caso de permuta, o seu valor deve ser o do serviço permutado, em conformidade com a diária praticada na unidade similar à permutada.

Parágrafo único. Na impossibilidade de apurar o valor da permuta, deverá ser adotado o valor médio da diária praticada no dia.

Art. 7° Esta Instrução Normativa entra em vigor na data de sua publicação.

PAULO GANEM SOUTO

Secretário Municipal da Fazenda