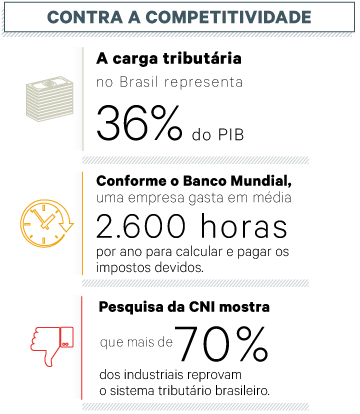

Os brasileiros convivem com um sistema de arrecadação de impostos complexo e ineficiente, que aumenta os custos, eleva a carga tributária, gera insegurança e prejudica o crescimento da economia. No Brasil, onde há mais de 60 tributos federais, estaduais e municipais, uma empresa gasta, em média, 2.600 horas para pagar os impostos, mostra o estudo Doing Business, do Banco Mundial. Isso é muito mais do que a média de 503 horas registrada nos demais países da América Latina e do Caribe.

Os brasileiros convivem com um sistema de arrecadação de impostos complexo e ineficiente, que aumenta os custos, eleva a carga tributária, gera insegurança e prejudica o crescimento da economia. No Brasil, onde há mais de 60 tributos federais, estaduais e municipais, uma empresa gasta, em média, 2.600 horas para pagar os impostos, mostra o estudo Doing Business, do Banco Mundial. Isso é muito mais do que a média de 503 horas registrada nos demais países da América Latina e do Caribe.

"A dificuldade do sistema tributário é tamanha que as empresas são obrigadas a contratar um contador. Muitas vezes, esse profissional não conhece todas as regras, e a empresa, então, contrata um advogado tributarista para interpretar a lei. Mas nem sempre a interpretação do advogado é a mesma feita pelo governo. Aí nasce um passivo tributário, que ninguém sabe o tamanho", resume o diretor da Gráfica Coronário, Pedro Henrique Verano, inconformado com a complexidade das regras e com o peso dos tributos, que está entre os mais altos do mundo.

Verano, que também preside o Sindicado das Indústrias Gráficas do Distrito Federal (Sindigraf-DF), falou à Agência CNI de Notícias sobre como o sistema tributário brasileiro compromete o dia a dia das empresas.

Conforme a Receita Federal, a carga tributária no país – a soma de todos os impostos, contribuições e taxas pagas pelos cidadãos e empresas em relação ao Produto Interno Bruto (PIB) - está entre as mais altas do mundo. Em 2013, era equivalente a quase 36% do PIB, acima da média de 34,1% do PIB registrada nos países mais ricos do mundo, que formam a Organização para a Cooperação e Desenvolvimento Econômico (OCDE), e muito mais alta que a dos países emergentes. "Os impostos elevados penalizam a sociedade, que não recebe do Estado serviços de qualidade que justifiquem a alta carga tributária", afirma o presidente da Confederação Nacional da Indústria (CNI), Robson Braga de Andrade.

Por tudo isso, a CNI defende a reforma tributária. "É urgente e absolutamente indispensável uma atualização do sistema tributário brasileiro para que as empresas possam enfrentar os desafios de uma competição cada vez mais acirrada nos mercados globalizados", diz o gerente-executivo de Política Econômica da CNI, Flávio Castelo Branco. Especialistas confirmam a necessidade da reforma. "O Brasil tem um amontoado de impostos que exige altos custos dos contribuintes", avalia o economista Fernando Rezende, professor da Fundação Getúlio Vargas. Entre esses custos estão os gastos com pessoal e horas consumidas nos processos de apuração e recolhimento dos impostos, que acabam sendo repassados aos preços dos produtos e serviços.

"O problema é agravado pelo enorme contencioso entre os fiscos federal, estaduais e municipais e as empresas. Além de representar custo relevante para as empresas com advogados e outras exigências, esse contencioso cria uma situação de insegurança jurídica que prejudica o investimento", acrescenta o economista Bernard Appy, ex-secretário executivo e ex-secretário de Política Econômica do Ministério da Fazenda entre 2003 e 2009.

Os industriais concordam. Pesquisa feita pela CNI com 2.622 empresas mostra que mais de 70% dos empresários reprovam a estrutura tributária brasileira, porque não atende aos sete requisitos indispensáveis a um sistema tributário eficiente. Esses requisitos são número de tributos, simplicidade, estabilidade de regras, direitos e garantias do contribuinte, transparência, segurança jurídica e prazos de recolhimento dos tributos. O número de impostos foi o item com a pior avaliação: 90% dos entrevistados o consideraram ruim ou muito ruim. O item simplicidade teve 85% de respostas muito ruim ou ruim. O de estabilidade nas regras foi avaliado como muito ruim ou ruim por 82% dos empresários.

Para Appy, a grande complexidade do sistema tributário brasileiro prejudica a todos. "É virtualmente impossível uma pessoa saber qual o montante dos tributos incidentes sobre um bem ou serviço que está comprando. A falta de transparência quanto ao custo dos impostos é prejudicial à própria democracia, pois as pessoas não têm consciência de quanto custa o financiamento do governo", afirma.

RESISTÊNCIAS - Mesmo assim, a reforma tributária enfrenta dificuldades para avançar no país. "Há cerca de duas décadas, o setor privado em geral, e a indústria em especial, vem se debatendo por uma ampla reforma do sistema tributário brasileiro", reconhece a CNI em documento apresentado aos candidatos à Presidência da República em 2014.

O economista Bernard Appy, que coordenou a elaboração de uma ampla proposta de reforma tributária enquanto fazia parte da equipe econômica do governo Lula, diz que há três motivos que dificultam a aprovação das mudanças. São eles:

1º. Interesses de setores específicos: Há uma série de incentivos fiscais, alíquotas reduzidas e regimes especiais incrustados na legislação tributária. Os beneficiários dessas distorções resistem a mudanças que tornem o sistema mais simples e neutro.

2º. Interesses federativos: Estados e municípios não aceitam perder receitas com mudanças que afetem o Imposto sobre Circulação de Mercadorias e Serviços (ICMS) ou Imposto sobre Serviços (ISS). Além disso, alguns estados relutam em perder a possibilidade de conceder incentivos fiscais, como instrumento de desenvolvimento regional. A solução desse problema requer a compensação de "perdedores" e a implementação de uma política fiscal efetiva.

3º. Benefícios difusos e perdas localizadas: Todos ganham com a reforma, seja com a redução de custos, organização mais eficiente e o crescimento da economia, mas é difícil quantificar esses benefícios no momento em que as mudanças estão sendo feitas. No entanto, os que perdem - empresas que têm incentivos, estados e outros - sabem muito bem o que estão perdendo e se organizam para evitar as mudanças.

É virtualmente impossível uma pessoa saber qual o montante dos tributos incidentes sobre um bem ou serviço que está comprando. A falta de transparência quanto ao custo dos impostos é prejudicial à própria democracia, pois as pessoas não têm consciência de quanto custa o financiamento do governo

BERNARD APPYECONOMISTA E EX-SECRETÁRIO EXECUTIVO DO MINISTÉRIO DA FAZENDA

PRINCÍPIOS - Para o economista Fernando Rezende, o Brasil nunca discutiu a reforma tributária em profundidade. "Toda vez que a discussão da reforma começa, aparece uma planilha e surge o embate de quem vai ganhar e quem vai perder e nunca se chega a lugar nenhum", avalia o economista da FGV. Segundo ele, o primeiro passo deveria ser a discussão dos princípios que orientarão a reforma. Rezende afirma que três princípios básicos devem reger o sistema tributário:

1. Simplicidade: As regras devem ser claras e fáceis de serem compreendidas, de tal forma que as empresas não precisem contratar especialistas em Direito e Contabilidade para interpretar a norma.

2. Flexibilidade: As regras tributárias precisam ser ajustadas de forma mais fácil. Não podem fazer parte do texto constitucional, como ocorre hoje, em que qualquer mudança exige negociações políticas muito difíceis.

3. Eficiência: O sistema tributário não pode comprometer e criar embaraços para a produção brasileira competir no mercado internacional e doméstico, como ocorre agora. As regras precisam ser eficientes para estimular a produção.

OS PASSOS DA MUDANÇA

Na avaliação do diretor de Políticas e Estratégia da CNI, José Augusto Fernandes, a reforma tributária deve começar com a definição clara dos princípios e objetivos. “Depois, é preciso definir as prioridades dos objetivos identificados e estabelecer um cronograma para as mudanças”, diz Fernandes. Além disso, acrescenta ele, as alterações devem conter períodos de transição coerentes para que os contribuintes e o setor público se adaptem às novas regras. Para a CNI, os principais pontos da reforma tributária são:

• Assegurar a desoneração tributária completa de investimentos e exportações.

• Unificar as características dos diversos tributos sobre circulação de bens e serviços (IPI, PIS/Pasep, Cofins, ICMS, ISS, Cide-Combustíveis), mesmo que permaneçam independentes, de modo que o sistema de tributação sobre o valor adicionado seja compatível entre eles.

• Unificar as contribuições sociais da seguridade (Cofins e PIS/Pasep) em uma única contribuição sobre o valor adicionado (Imposto sobre Valor Adicionado Federal – IVA).

• Garantir a não-cumulatividade na tributação sobre valor adicionado, com o uso pleno e imediato como crédito de todos os valores pagos do tributo nas fases anteriores da cadeia produtiva.

• Tornar opcional a base da contribuição patronal para a Previdência Social entre a folha de salários e uma vertente do valor adicionado (um adicional ao IVA federal).

• Simplificar e atualizar, em termos da experiência mundial, a tributação sobre a renda.

• Unificar o Imposto de Renda Pessoa Jurídica e a Contribuição Social sobre o Lucro Líquido.

• Extinguir a CIDE-Transferências, com tributação das operações atualmente taxadas apenas pelo Imposto de Renda.

AVANÇOS POSSÍVEIS - A CNI entende que o Brasil não pode esperar por uma reforma ampla para corrigir algumas distorções no sistema tributário. "O tempo político da reforma é diferente do tempo do mundo competitivo", argumenta a CNI. "Enquanto uma ampla reforma no sistema tributário não for viabilizada, é necessária a realização gradual de correções, de forma a reduzir os efeitos negativos sobre o crescimento da economia."

Essas correções devem estar alinhadas e serem compatíveis com o desenho do novo sistema em uma visão de longo prazo. Seguindo esses princípios, a CNI sugere que os ajustes imediatos no sistema tributário busquem o fim da cumulatividade, a simplificação e a desburocratização dos impostos, e a reforma do Imposto sobre Circulação de Mercadorias e Serviços (ICMS). "É possível melhorar de forma significativa a legislação do PIS-Cofins, do Imposto de Renda e mesmo do ICMS sem uma reforma constitucional", afirma Bernard Appy.

Outra proposta da CNI que pode ser feita no curto prazo é a ampliação dos prazos de recolhimento de IPI e PIS-Cofins de modo a adequá-los ao efetivo prazo de recebimento das vendas pelas empresas. "Isso melhoria o fluxo de caixa e reduziria os custos financeiros das empresas", afirma o diretor da Gráfica Conronário, Pedro Henrique Verano.

Por Verene Wolke

Fonte: Agência CNI de Notícias