O prazo para aderir ao Simples Nacional de que trata a Lei Complementar 123/2006 vence dia 31 de janeiro

Este é o mesmo prazo para a empresa que pretende voluntariamente sair do regime.

Um dos requisitos deste regime é não possuir débitos tributários. Portanto, para aderir ou continuar no Simples Nacional a empresa deve liquidar todos os débitos ainda este mês.

Limite anual de faturamento

Desde 2018 está em vigor o novo limite de receita bruta anual de 4,8 milhões.

No quesito receita, confira se sua empresa poderá se enquadrar no Simples em 2019:

Mas o novo limite de receita bruta anual (R$ 4,8 milhões) não contempla o ICMS e o ISS.

Com o advento da Lei Complementar nº 155/2016, que elevou o teto do Simples Nacional para R$ 4,8 milhões, foi criado um sublimite obrigatório. Assim o Estado que não publicar sublimite através de Decreto, terá obrigatoriamente como sublimite para recolher o ICMS e o ISS a importância de R$ 3,6 milhões.

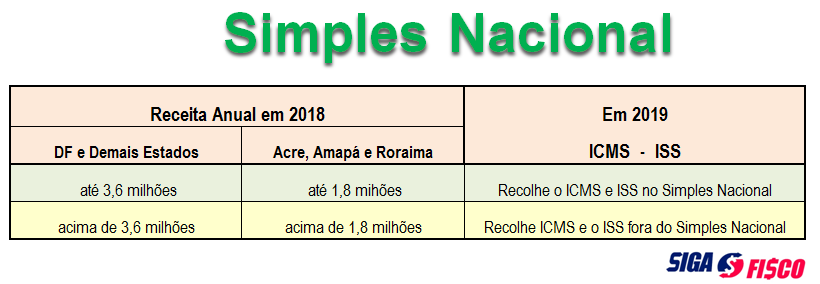

O sublimite determina até qual valor de receita bruta anual o Estado vai permitir o recolhimento no Simples Nacional do ICMS e do ISS.

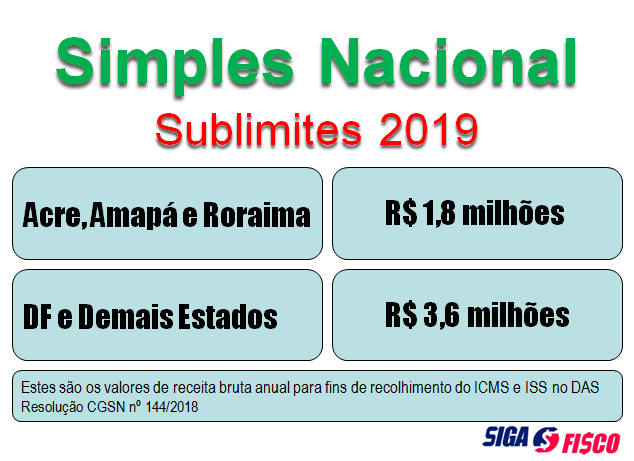

Assim, a partir de 2018 todos os Estados terão como sublimite a importância de R$ 3,6 milhões. Exceto os Estados do Acre, Amapá e Roraima que definiram R$ 1,8 milhões como valor de sublimite.

Com o sublimite somente poderão recolher o ICMS e o ISS no Simples Nacional, até o valor descrito na tabela.

Através da Resolução CGSN 144/2018 foi divulgado o sublimite para 2019, mas não houve alteração no valor, o governo manteve o mesmo de 2018.

Assim, uma empresa estabelecida no Estado de São Paulo que em 2018 auferiu receita bruta superior a R$ 3,6 milhões vai continuar no Simples Nacional em 2019, porém terá de recolher o ICMS e o ISS fora do Documento de Arrecadação do Simples – DAS.

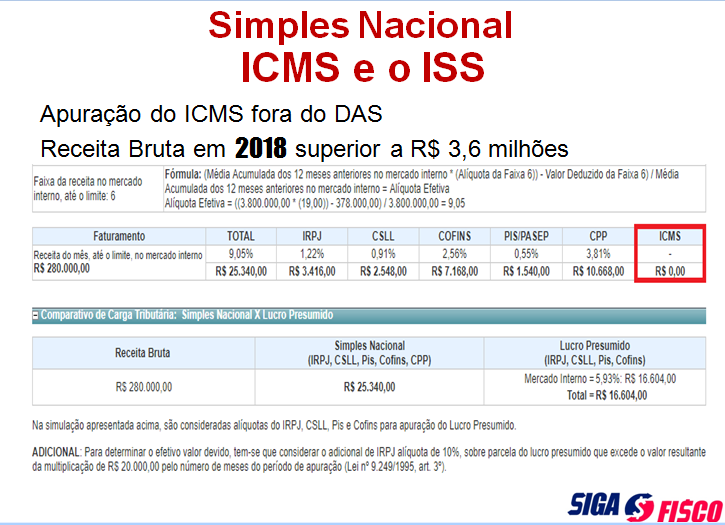

Confira a seguir um exemplo de receita de venda de mercadorias na importância de R$ 280 mil:

Neste exemplo, a empresa terá de apurar o ICMS através do sistema débito e crédito, e recolher o imposto em guia própria.

Neste exemplo, a empresa terá de apurar o ICMS através do sistema débito e crédito, e recolher o imposto em guia própria.

Atenção à emissão do documento fiscal e demais obrigações.

Obrigações Acessórias

1 – NF-e – Emissão

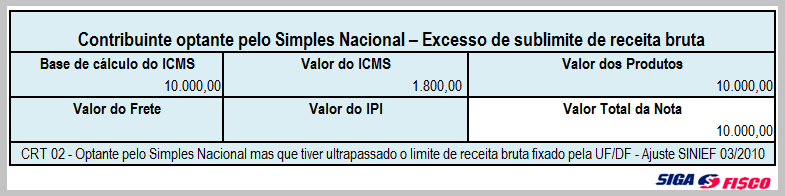

Para emitir a NF-e com destaque do imposto, o contribuinte deve utilizar o Código de Regime Tributário – CRT 02 – Simples Nacional – excesso de sublimite da receita bruta, conforme Ajuste Sinief 03/2010.

Assim, o contribuinte do imposto terá de informar o Código da Situação Tributária – CST do ICMS, de que trata a Tabela B do Anexo ao Convênio ICMS S/N de 15 de dezembro de 1970.

2 – Deverá entregar mensalmente a GIA e EFD-ICMS (SP).

3 – Ficará também sujeito ao DIFAL da EC 87/2015. Sobre este tema, a SEFAZ-SP já se manifestou através da Resposta à Consulta Tributária 17544/2018.

Pela regra, no Estado de São Paulo, a empresa que teve receita em 2018 de até R$ 3,6 milhões vai começar 2019 pagando todos os tributos no Simples Nacional, inclusive o ICMS e o ISS. Mas deve ficar atenta, se em 2019 tiver receita de até R$ 4,320 milhões pode continuar recolhendo o ICMS e o ISS no Simples até o final do ano, porém, em 2020 terá de recolher estes impostos fora do Simples Nacional. Se durante o ano de 2019 ultrapassar o valor R$ 4,320 milhões (20% sobre o sublimite de 3,6 milhões) no mês seguinte terá de recolher o ICMS e o ISS em guias próprias (§ 1º-A do Art 20 da LC 123/2006)

Para saber mais, consulte seu contador.

Por Josefina do Nascimento

Fonte: Siga o Fisco