A revogação da antiga resolução decorre da nova estrutura do Comitê Gestor do eSocial, instituída pela Portaria ME 300/2019, estabelecendo que o novo comitê é composto por um representante titular e respectivo suplente dos seguintes órgãos específicos singulares e entidade vinculada ao Ministério da Economia:

I – Secretaria Especial de Previdência e Trabalho;

II – Secretaria Especial da Receita Federal do Brasil;

III – Secretaria Especial de Produtividade, Emprego e Competitividade;

IV – Secretaria Especial de Desburocratização, Gestão e Governo Digital; e

V – Instituto Nacional do Seguro Social.

O novo Comitê Gestor é coordenado pelo representante da Secretaria Especial de Previdência e Trabalho – SEPREVT.

A Caixa Econômica Federal não faz mais parte do novo Comitê Gestor, mas continua sendo o agente operador do FGTS, a qual estabelecerá os procedimentos de acordo com as mudanças de prazos quanto ao recolhimento por meio da nova GRFGTS.

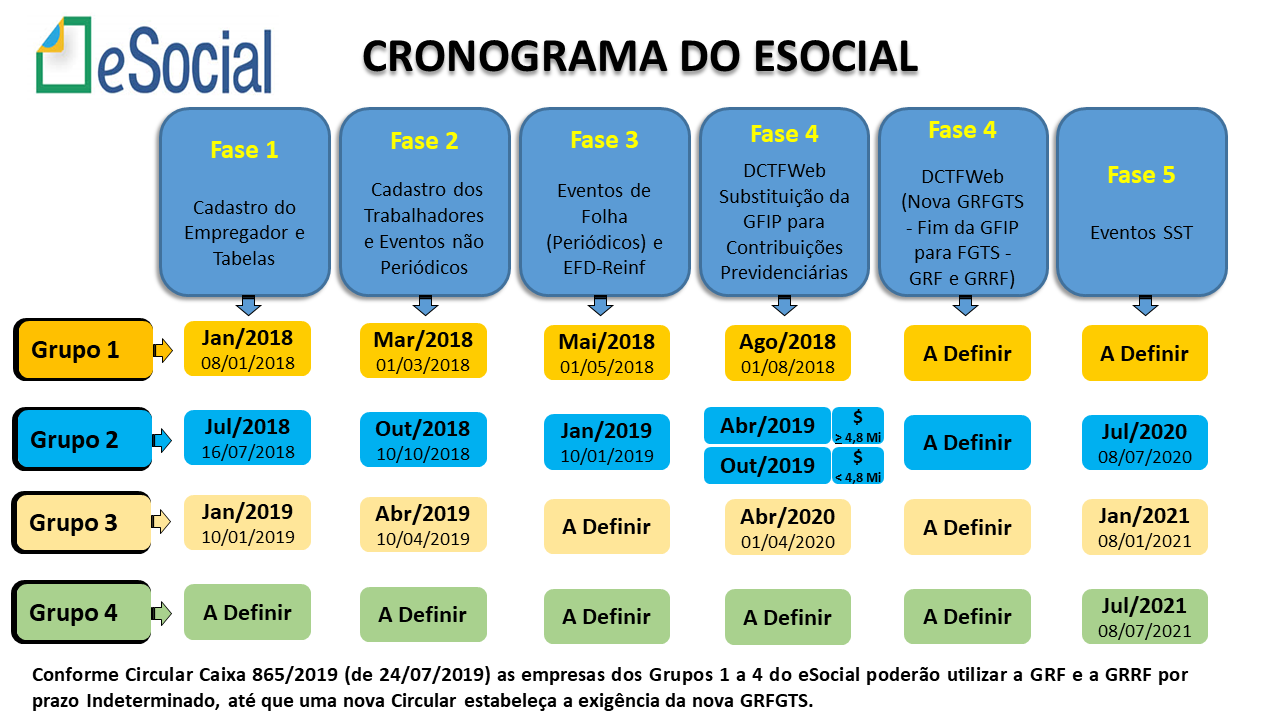

A nova portaria manteve a implementação do eSocial em grupos, conforme tabela abaixo:

|

Implementação do eSocial Dividido em Grupos (Portaria Portaria SEPREVT 716/2019) |

||

| Grupos | Características | Legislação |

|

1º Grupo |

Compreende as entidades empresariais com faturamento no ano de 2016 acima de R$ 78.000.000,00. Estas entidades são aquelas integrantes do grupo dois do Anexo V da Instrução Normativa RFB nº 1.634/2016. |

Art. 2º, inciso I da Portaria SEPREVT 716/2019 |

|

2º Grupo |

Entidades empresariais com faturamento no ano de 2016 de até R$ 78.000.000,00 e que não sejam optantes pelo Simples Nacional em 01/07/2018. Estas entidades também são aquelas integrantes do grupo dois do Anexo V da Instrução Normativa RFB nº 1.634/2016, exceto as do Grupo 1 acima. |

Art. 2º, inciso II da Portaria SEPREVT 716/2019 |

|

3º Grupo |

Empregadores optantes pelo Simples Nacional, empregadores pessoa física (exceto doméstico), produtor rural PF e entidades sem fins lucrativos. |

Art. 2º, inciso III da Portaria SEPREVT 716/2019 |

|

4º Grupo |

Entes públicos e organizações internacionais. Estas entidades são aquelas integrantes do grupo cinco do Anexo V da Instrução Normativa RFB nº 1.634/2016. |

Art. 2º, inciso IV da Portaria SEPREVT 716/2019 |

Nota¹: O faturamento de R$ 78.000.000,00 mencionado para o 1º grupo compreende o total da receita bruta, nos termos do art. 12 do Decreto-lei nº 1.598/1977, auferida no ano-calendário de 2016 e declarada na escrituração contábil Fiscal (ECF) relativa ao ano calendário de 2016.

Nota²:Para classificação no 2º ou no 3º grupo, o eSocial verificará a situação de opção pelo Simples Nacional em 1º de julho de 2018. Empresas constituídas após essa data, com opção pelo Simples Nacional, também entrarão no 3º grupo.

Nota³: Não integram o grupo dos empregadores e contribuintes obrigados a utilizar o eSocial, nos termos do 1º grupo, as entidades cuja natureza jurídica se enquadrem nos seguintes grupos do Anexo V da Instrução Normativa RFB nº 1.634/2016:

- a) Grupo 1 - Administração Pública;

- b) Grupo 4 - Pessoas Físicas; e

- c) Grupo 5 - Organizações Internacionais e Outras Instituições Extraterritoriais.

A data de início para o cumprimento das obrigações, para cada grupo de empresas, será divido em 5 fases específicas (faseamento), conforme tabela abaixo:

|

GRUPOS DO ESOCIAL E PRAZOS PARA APRESENTAÇÃO DOS EVENTOS EM CADA FASE |

|||

|

Grupos |

Eventos do eSocial por Fase de Envio |

Prazo |

|

|

|

|||

|

Grupo 1 |

Fase 1 – Cadastro do Empregador e Tabelas |

Janeiro a Fevereiro/2018 (08/01/2018) |

|

|

Fase 2 – Cadastro dos Trabalhadores e Eventos não Periódicos |

Março a Abril/2018 (01/03/2018) |

||

|

Fase 3 – Eventos de Folha (Periódicos) e EFD-Reinf |

Maio/2018 (01/05/2018) |

||

|

Fase 4 – DCTFWeb (Nova GRFGTS - Fim da GFIP para GRF e GRRF) |

Agosto/2018 |

||

|

Fase 4 – DCTFWeb (Nova GRFGTS - Fim da GFIP para GRF e GRRF) |

|||

|

Fase 5 – Eventos SST |

Janeiro/2020 (08/01/2020) |

||

|

|

|||

|

Grupo 2 |

Fase 1 – Cadastro do Empregador e Tabelas |

16/julho a Setembro/2018 (16/07/2018) |

|

|

Fase 2 – Cadastro dos Trabalhadores e Eventos não Periódicos |

Outubro/2018 (10/10/2018) |

||

|

Fase 3 – Eventos de Folha (Periódicos) e EFD-Reinf |

Janeiro/2019 (10/01/2019) |

||

|

Fase 4 – DCTFWeb (Nova GRFGTS - Fim da GFIP para GRF e GRRF) |

Abril/2019 Faturamento > a R$ 4,8 milhões |

Outubro/2019 Faturamento < que R$ 4,8 milhões |

|

|

Fase 4 – DCTFWeb (Nova GRFGTS - Fim da GFIP para GRF e GRRF) |

|||

|

Fase 5 – Eventos SST |

Julho/2020 (08/07/2020) |

||

|

Nota: Todas as empresas do Grupo 2 estariam obrigadas à DCTFWeb (Substituição da GFIP para Contribuições Previdenciárias) já a partir da competência Abril/2019. Com a alteração estabelecida pela IN RFB 1.884/2019, o prazo para envio da DCTFWeb foi dividido em dois (com base no faturamento), conforme abaixo:

|

|||

|

Grupo 3 |

Fase 1 – Cadastro do Empregador e Tabelas |

10/Janeiro a Fevereiro/2019 (10/01/2019) |

|

|

Fase 2 – Cadastro dos Trabalhadores e Eventos não Periódicos |

Abril/2019 (10/04/2019) |

||

|

Fase 3 – Eventos de Folha (Periódicos) e EFD-Reinf |

Janeiro/2020 (08/01/2020) |

||

|

Fase 4 – DCTFWeb (Nova GRFGTS - Fim da GFIP para GRF e GRRF) |

Abril/2020 |

||

|

Fase 4 – DCTFWeb (Nova GRFGTS - Fim da GFIP para GRF e GRRF) |

Abril/2020 |

||

|

Fase 5 – Eventos SST |

Janeiro/2021 (08/01/2021) |

||

|

|

|||

|

Grupo 4 |

Fase 1 – Cadastro do Empregador e Tabelas |

Janeiro/2020 (14/01/2020) |

|

|

Fase 2 – Cadastro dos Trabalhadores e Eventos não Periódicos |

A definir |

||

|

Fase 3 – Eventos de Folha (Periódicos) e EFD-Reinf |

A definir |

||

|

Fase 4 – DCTFWeb (Nova GRFGTS - Fim da GFIP para GRF e GRRF) |

A definir |

||

|

Fase 4 – DCTFWeb (Nova GRFGTS - Fim da GFIP para GRF e GRRF) |

A definir |

||

|

Fase 5 – Eventos SST |

Julho/2021 (08/07/2021) |

||

Entenda melhor os prazos no infográfico abaixo:

Conforme Nota Orientativa eSocial 07/2018, publicada em 09/10/2018, as ME e EPP não optantes pelo Simples Nacional (grupo 2) poderão enviar seus eventos de tabelas e eventos não-periódicos de forma cumulativa com os eventos periódicos, no prazo previsto para estes últimos, qual seja, 10 de janeiro de 2019 (prazo alterado pela Resolução nº 5).

É necessário esclarecer, contudo, que a opção de envio cumulativo de todos os tipos de eventos a partir de 10 de janeiro de 2019, altera apenas o prazo para o envio dos eventos, mas não altera o marco temporal a partir do qual a ocorrência de cada tipo de evento deve ser informada ao eSocial.

Dessa forma, os eventos que ocorrerem a partir do início da obrigatoriedade de cada tipo de evento (16 de julho para os eventos de tabela e 10 de outubro para os eventos não periódicos) deverão ser informados no eSocial para todas as empresas do segundo grupo.

Apenas o prazo para a prestação dessa informação é que foi flexibilizado para as ME e EPP não optantes pelo SIMPLES. Veja maiores detalhes (exemplo prático) na Nota Orientativa eSocial 07/2018.

Cada fase de envio das informações é composta por um conjunto de eventos, conforme tabela abaixo:

|

FASES |

EVENTOS DE CADA FASE |

|

Fase 1 Cadastro do Empregador e Tabelas |

· S-1000 – Informações do Empregador/Contribuinte/Órgão Público. · S-1005 – Tabela de estabelecimentos, obras ou unidades de órgãos públicos. · S-1010 – Tabela de rubricas. · S-1020 – Tabela de lotações tributárias. · S-1030 – Tabela de cargos/empregos públicos. · S-1035 – Tabela de carreiras públicas. Ver nota abaixo (*) · S-1040 – Tabela de funções / cargos em comissão. · S-1050 – Tabela de horários /turnos de trabalho. · S-1070 – Tabela de processos administrativos / judiciais. · S-1080 – Tabela de operadores portuários.

Nota: Não há necessidade de que todas as tabelas sejam enviadas no primeiro dia do prazo. Os obrigados têm três meses para o envio das tabelas e podem enviá-las ao longo desse período. A tabela S-1005 deve conter apenas estabelecimentos que possuam informações a serem encaminhadas. Recomenda-se que as rubricas informadas na tabela de rubricas (S-1010) sejam apenas as que serão efetivamente utilizadas nos eventos de remuneração e de pagamento e que seja dispensada especial atenção no preenchimento dos campos {codIncCP}, {codIncIRRF}, {codIncFGTS}, pois tais informações serão utilizadas na apuração dos tributos e do FGTS, em conjunto com os eventos de Remuneração e Pagamento (S-1200, S-1210, S-2299, e S-2399). O evento S-1060 será enviado na fase 5. |

|

Fase 2 Dados dos trabalhadores e seus vínculos com as empresas (Eventos não Periódicos) |

· S-2190 – Admissão de trabalhador - registro preliminar. · S-2200 – Cadastramento Inicial / Admissão / Ingresso de Trabalhador. · S-2205 – Alterações de dados cadastrais do trabalhador. · S-2206 – Alterações de contrato de trabalho. · S-2230 – Afastamento temporário. · S-2250 – Aviso-prévio. · S-2260 – Convocação para Trabalho Intermitente. · S-2298 – Reintegração. · S-2299 – Desligamento. · S-2300 – Trabalhador sem vínculo de emprego/estatutário (início). · S-2306 – Trabalhador sem vínculo de emprego/estatutário - alteração contratual. · S-2399 – Trabalhador sem vínculo de emprego/estatutário (término). · S-2400 – Cadastro de Benefícios Previdenciários. · S-3000 – Exclusão de eventos.

Nota: Informar os eventos S-2299 (Desligamento) e S-2399 (TSVE – Término), sem o grupo {verbasResc} referente às informações de remuneração, até a data fixada para o envio dos eventos periódicos. |

|

Fase 3 Folha de pagamento e EFD-Reinf (Eventos Periódicos) |

· S-1200 – Remuneração do trabalhador vinculado ao Regime Geral de Previdência Social. · S-1202 – Remuneração de servidor vinculado ao Regime Próprio de Previdência Social. · S-1207 – Benefícios previdenciários RPPS. · S-1210 – Pagamentos de rendimentos do trabalho. · S-1250 – Aquisição de produção rural. · S-1260 – Comercialização de produção rural pessoa física. · S-1270 – Contratação de trabalhadores avulsos não portuários. · S-1280 – Informações complementares aos eventos periódicos. · S-1295 – Solicitação de Totalização para Pagamento em Contingência. · S-1298 – Reabertura de eventos periódicos. · S-1299 – Fechamento dos eventos periódicos. · S-1300 – Contribuição sindical patronal. · S-5001 – Informações das contribuições sociais por Trabalhador. · S-5002 – Imposto de Renda Retido na Fonte por Trabalhador. · S-5003 – Informações do FGTS por Trabalhador. · S-5011 – Informações das contribuições sociais consolidadas por contribuinte. · S-5012 – Informações do IRRF consolidadas por Contribuinte. · S-5013 – Informações do FGTS consolidadas por contribuinte.

Nota: Informar os eventos S-2299 (Desligamento) e S-2399 (TSVE – Término), com o grupo {verbasResc} referente às informações de remuneração. Ver nota abaixo (**) |

|

Fase 4 Substituição da GFIP |

· Nesta etapa não será necessário gerar a GFIP, a guia do FGTS será gerada através DCTFWeb. |

|

Fase 5 Dados de segurança e saúde do trabalhador |

· S-1005 - Tabelas de Estabelecimentos, Obras ou Unidades de Órgãos Públicos. · S-1060 – Tabela de ambientes de trabalho. · S-2210 – Comunicação de acidente de trabalho. · S-2220 – Monitoramento da saúde do trabalhador. · S-2221 – Exame Toxicológico do Motorista Profissional. Ver nota abaixo (***) · S-2240 – Condições ambientais do trabalho - fatores de risco. · S-2245 - Treinamentos e Capacitações.

Nota: Eventos de SST, descritos no Capítulo I, item 18 deste Manual e o evento S-2221 (Exames toxicológicos do motorista professional). |

(*) Evento S-1035: O envio do evento de tabela S-1035 somente é obrigatório para os obrigados do 4º grupo.

(**) No envio dos eventos periódicos, devem ser observadas as seguintes regras:

1) Devem ser informados:

- a) Todos os fatos geradores (remuneração) ocorridos a partir da data de início da obrigatoriedade para cada grupo de obrigados - evento S-1200; e

- b) Todos os pagamentos ocorridos no mês do início da obrigatoriedade (maio/2018, janeiro/2019 e julho /2019, feitos, respectivamente pelos integrantes do 1º, 2º e 3º grupos,) mesmo que se refiram a competências anteriores - evento S-1210;

2) Os pagamentos efetuados durante o mês de maio/2018, janeiro/2019 e julho /2019, informados, respectivamente pelos integrantes do 1º, 2º e 3º grupos, quando se referirem a competências anteriores, deverão ser informados no eSocial, observando-se o regime de caixa, por meio do evento S-1210, com indicação de tipo de pagamento {tpPgto} = [9] –Pagamento relativo a competências anteriores ao início de obrigatoriedade do eSocial.

Esta orientação se aplica inclusive na hipótese do pagamento aos trabalhadores referente à folha de pagamento:

- a) de abril ter se dado em maio/2018 (para os obrigados do 1º grupo)

- b) de dezembro ter se dado em janeiro/2018 (para os obrigados do 2º grupo) ou

- c) de junho ter se dado em julho/2019 (para os obrigados do 3º grupo).

3) Os pagamentos relativos a antecipação de férias {tpPgto} = [7] ou a competências anteriores ao início de obrigatoriedade do eSocial {tpPgto} = [9], podem ser enviados sem o prévio lançamento em um dos eventos S-1200/S-1202/S-1207/S-2299 ou S-2399.

Todavia, é necessário que primeiramente seja feito o cadastramento do trabalhador (evento S-2200 ou S-2300, conforme o caso)

4) Os prazos de envio dos referidos eventos são os previstos nos tópicos 6.2.2.2 e 6.2.3.2 desta obra.

(***) O evento S-2221 – Exame Toxicológico do Motorista Profissional não é um evento de Segurança e Saúde no Trabalho. Entretanto, apenas para definição do início da obrigatoriedade e do faseamento, esse evento será tratado em conjunto com os eventos de Segurança e Saúde no Trabalho.

Os empregadores e contribuintes obrigados a utilizar o eSocial que deixarem de prestar as informações no prazo fixado ou que as apresentar com incorreções ou omissões ficarão sujeitos às penalidades previstas na legislação específica.

(*) Trecho extraído da obra eSocial utilizados com a permissão do Autor.

Fonte: Sergio Ferreira Pantaleão - Guia Trabalhista